Торговля на любом рынке строится на том, что покупатель хочет купить товар как можно дешевле, а продавец — продать как можно дороже. Это правило актуально и для фондового рынка. Так как предложений на бирже много, возникает диапазон котировок на один актив.

Обычно термин «спред» используется применительно к ценам и доходностям. Например, спредом называют разницу:

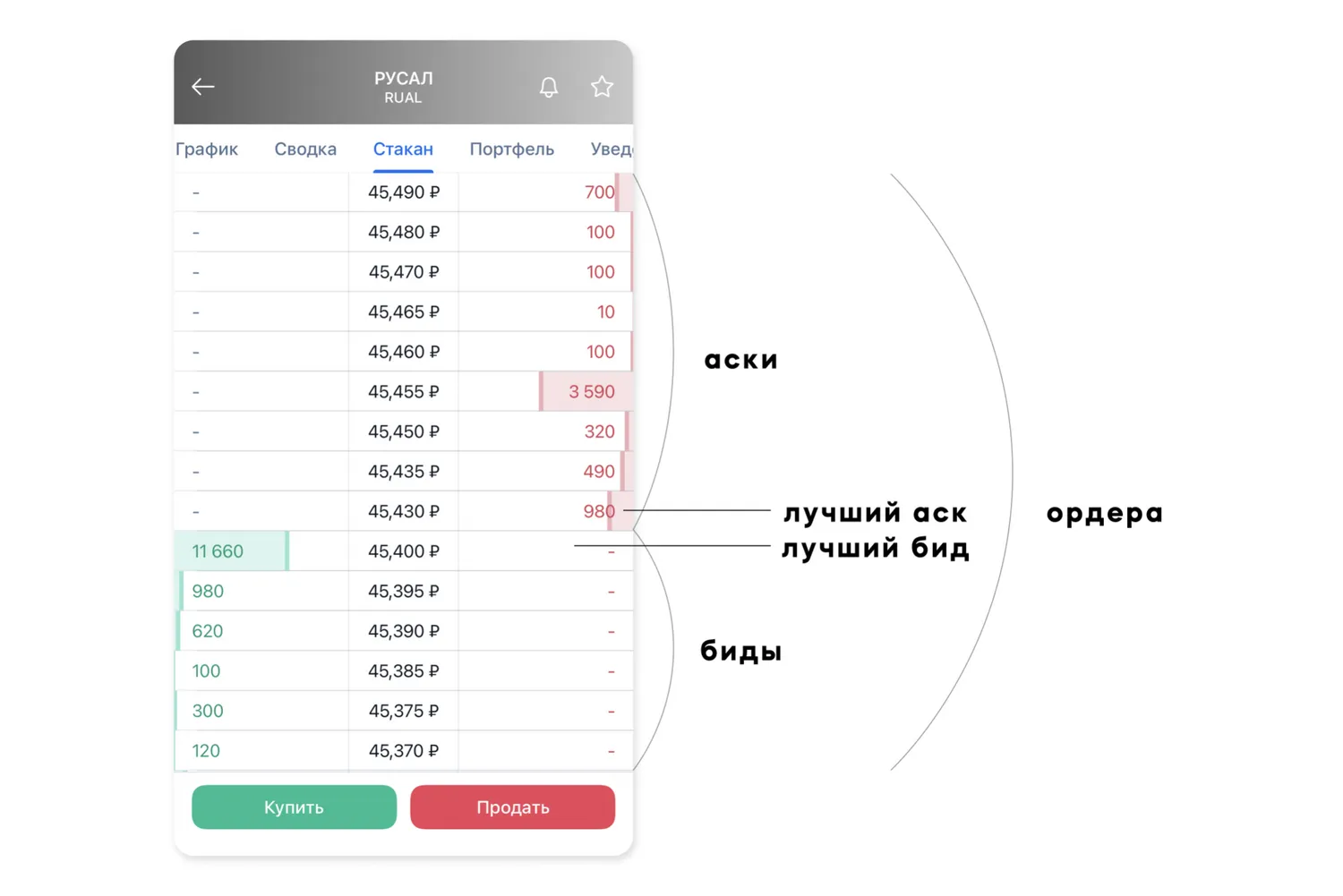

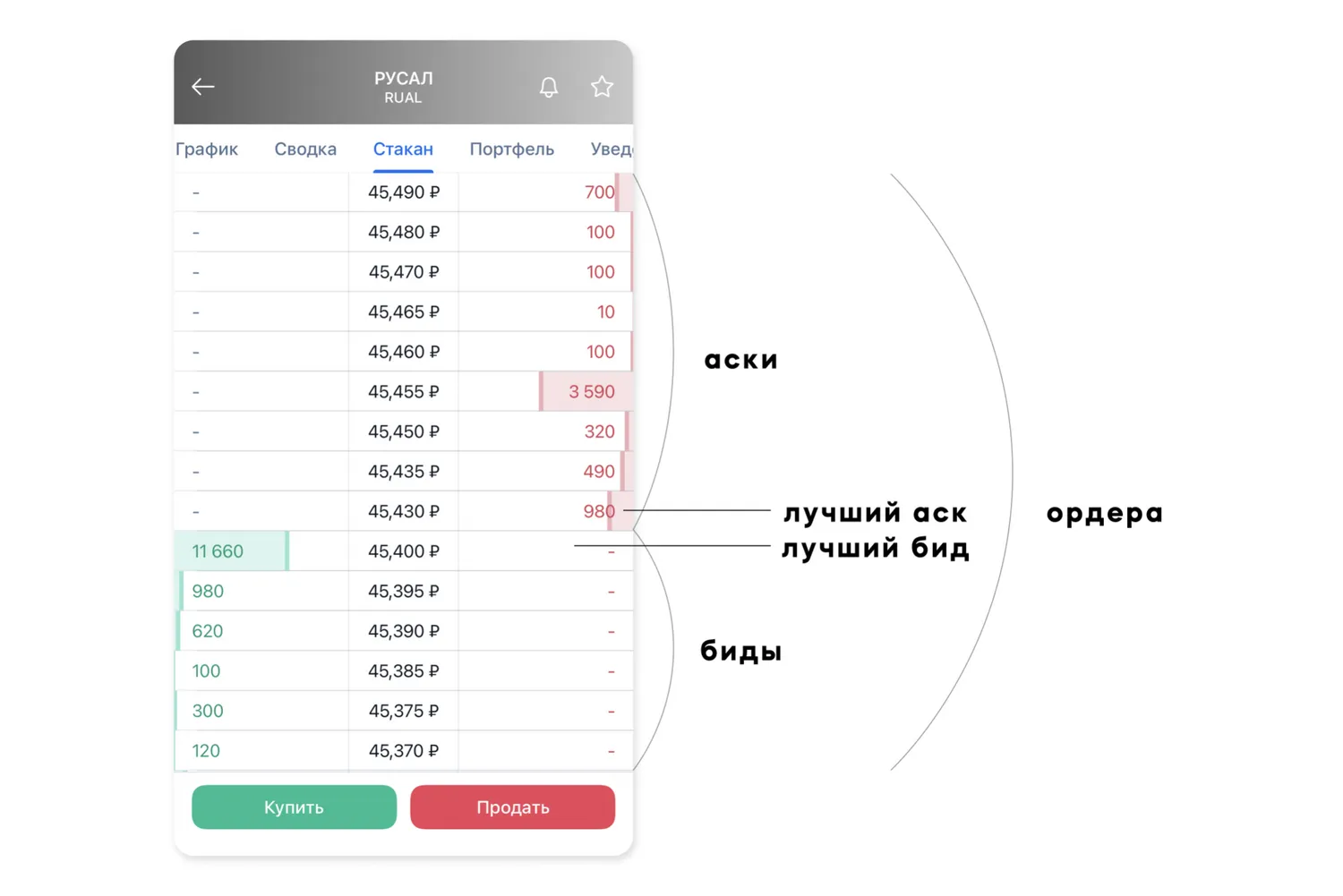

На бирже котировки активов отображаются в специальной таблице — биржевом стакане. В нем видны цены продажи и покупки определенного актива. Цены, выставленные для покупки, стандартно ниже цен, предлагаемых для продажи.

Заявки на покупку/продажу актива не выше/ниже определенной цены называются лимитными ордерами. Именно они составляют биржевой стакан и уходят из него, когда удовлетворены.

Заявки на покупку и на продажу размещаются в разных частях таблицы. Ордера на продажу расположены сверху и выделены красным цветом. Еще они называются «аски» (от англ. ask — «спрос») или запросы цены на актив. Предложения цены на актив, они же «биды» (от англ. bid — «предложение») расположены снизу и выделены зеленым. «Аски» сортируются по возрастанию цены, «биды» — по убыванию.

Таким образом, в середине списка оказываются самые высокие цены на покупку и самые низкие на продажу, благодаря чему удобно отслеживать разницу — спред.

Когда появляются новые заявки с лучшими ценами, они смещают в списке уже существующие. Также в процессе торговли размещенные ранее ордера исполняются и уходят из стакана. В результате цены Ask и Bid находятся в постоянном движении, что приводит и к изменению спреда.

Спред на бирже может составлять как несколько копеек, так и несколько десятков рублей, только в реальных торгах он измеряется не в деньгах, а в пунктах. Например, если текущая котировка

Для обеспечения ликвидности рынка обычно на биржах устанавливается размер максимального спреда. При превышении этого лимита торги могут останавливаться. Чем меньше спред, тем ликвиднее актив, и наоборот.

Каждый брокер на Форексе может сам устанавливать размер спреда. Так, если брокер предлагает фиксированный спред 5 пунктов на пару EUR/USD, это значит, что он будет таким в любой момент, когда бы трейдер ни открыл сделку.

Реже встречается фиксированный спред с расширением. В этом случае брокер может изменить величину спреда в экстренной ситуации, например, после выхода важных новостей. Чем ликвиднее рынок, тем чаще возникает фиксированный спред.

Плавающий (рыночный) спред постоянно изменяется в зависимости от состояния рынка. Брокеры и дилеры могут его оперативно регулировать и подстраивать под изменение рыночных условий. При спокойном состоянии рынка плавающий спред по наиболее ликвидным торговым инструментам не превышает 4–5 пунктов, но в моменты резкого увеличения волатильности может достигать 50–60 пунктов.

Внутрирыночный спред — разница между ценами связанных активов на одном и том же рынке или бирже, например, разница между обычными и привилегированными акциями одной и той же компании.

У трейдеров принято разделять валютные пары на три категории по размеру спреда:

Впрочем, даже долгосрочным инвесторам стоит избегать покупок в моменты увеличения спреда. Чаще всего, это не самая лучшая точка входа в позицию. При этом нужно учитывать не абсолютную разницу цен, а ее отношение к стоимости актива.

Спред определяется количеством людей, заинтересованных в покупке/продаже инструмента в текущий момент по ценам, близким к цене последней сделки, говорит главный аналитик Банки.ру Богдан Зварич. Чем их больше, тем меньше будет разница между ценой спроса и предложения. Часто спред рассматривают совместно с ликвидностью инструмента, то есть с оборотом за какой-то период времени. Чем ликвидность выше, тем меньше спред. Ликвидность инструмента и спред могут меняться со временем.

Минимальные спреды мы видим в высоколиквидных бумагах — голубых фишках, тогда как в акциях второго и третьего эшелона спред может быть существенным и сильнее меняться со временем. Иногда интерес к какой-то бумаге возрастает, туда приходит ликвидность, и спред сужается.

Если говорить об использовании спреда, то инвестор может выставлять заявку внутрь спреда. Например, он хочет купить акцию. Спред в стакане большой. Он может выставить заявку внутрь спреда, и если она будет удовлетворена, он купит акцию дешевле, чем если бы совершил сделку по цене предложения, отметил Зварич.

Для российских голубых фишек таких как «Газпром», «Норникель», «Лукойл», нормальная величина разрыва цен в стакане — сотые доли процента. Для менее популярных бумаг — 0,05–0,1%. На внебиржевом рынке спред может достигать любых значений.

Чтобы снизить риски, нужно работать с лимитными заявками. Это особенно важно, если планируется сделка с большими объемами и не самым ликвидным активом. В этом случае покупка или продажа по рыночному ордеру (ордер на немедленную покупку или продажу по наиболее выгодной доступной цене) может существенно повлиять на среднюю цену.

Что такое спред

В финансах термин «спред» (от англ. spread — «размах, расхождение») может иметь разное значение в зависимости от контекста. Но в целом спред — это разница между двумя величинами: ценами, ставками или доходностью.Обычно термин «спред» используется применительно к ценам и доходностям. Например, спредом называют разницу:

- цены покупки и цены продажи актива;

- цены актива в момент торгов и через определенный срок;

- цены почти одинаковых товаров, например, нефти различных марок — Brent, WTI;

- в доходностях облигаций разных эмитентов или одного эмитента, но с разными сроками погашения. Например, спред между доходностями корпоративной облигации и ОФЗ.

На бирже котировки активов отображаются в специальной таблице — биржевом стакане. В нем видны цены продажи и покупки определенного актива. Цены, выставленные для покупки, стандартно ниже цен, предлагаемых для продажи.

Заявки на покупку/продажу актива не выше/ниже определенной цены называются лимитными ордерами. Именно они составляют биржевой стакан и уходят из него, когда удовлетворены.

Заявки на покупку и на продажу размещаются в разных частях таблицы. Ордера на продажу расположены сверху и выделены красным цветом. Еще они называются «аски» (от англ. ask — «спрос») или запросы цены на актив. Предложения цены на актив, они же «биды» (от англ. bid — «предложение») расположены снизу и выделены зеленым. «Аски» сортируются по возрастанию цены, «биды» — по убыванию.

Таким образом, в середине списка оказываются самые высокие цены на покупку и самые низкие на продажу, благодаря чему удобно отслеживать разницу — спред.

Когда появляются новые заявки с лучшими ценами, они смещают в списке уже существующие. Также в процессе торговли размещенные ранее ордера исполняются и уходят из стакана. В результате цены Ask и Bid находятся в постоянном движении, что приводит и к изменению спреда.

Спред на бирже может составлять как несколько копеек, так и несколько десятков рублей, только в реальных торгах он измеряется не в деньгах, а в пунктах. Например, если текущая котировка

Для просмотра ссылки необходимо нажать

Вход или Регистрация

против доллара США (EUR/USD) указана как 1,2345/1,2350, спред составит 0,0005 доллара или 5 пунктов. Измерение в пунктах делает более сопоставимыми спреды на разные объекты торговли.Для обеспечения ликвидности рынка обычно на биржах устанавливается размер максимального спреда. При превышении этого лимита торги могут останавливаться. Чем меньше спред, тем ликвиднее актив, и наоборот.

Виды спреда

Помимо спреда спроса-предложения на финансовых рынках различают и другие виды спредов.Фиксированный и плавающий

Фиксированный спред — спред, размер которого остается неизменным при любых условиях на рынке. Обычно он встречается при торговле валютой.Каждый брокер на Форексе может сам устанавливать размер спреда. Так, если брокер предлагает фиксированный спред 5 пунктов на пару EUR/USD, это значит, что он будет таким в любой момент, когда бы трейдер ни открыл сделку.

Реже встречается фиксированный спред с расширением. В этом случае брокер может изменить величину спреда в экстренной ситуации, например, после выхода важных новостей. Чем ликвиднее рынок, тем чаще возникает фиксированный спред.

Плавающий (рыночный) спред постоянно изменяется в зависимости от состояния рынка. Брокеры и дилеры могут его оперативно регулировать и подстраивать под изменение рыночных условий. При спокойном состоянии рынка плавающий спред по наиболее ликвидным торговым инструментам не превышает 4–5 пунктов, но в моменты резкого увеличения волатильности может достигать 50–60 пунктов.

Межрыночный и внутрирыночный

Межрыночный спред — разность цен одного и того же актива на разных биржевых площадках.Внутрирыночный спред — разница между ценами связанных активов на одном и том же рынке или бирже, например, разница между обычными и привилегированными акциями одной и той же компании.

Спред рынка (покупной и продажный спред)

Такой спред возникает, когда участник торгов заключает сделку рыночным ордером. Показывает разность между ценой рынка и лучшей ценой продавца (покупателя) или покупателя (продажный).Календарный спред

Одна из разновидностей внутрирыночного спреда, существующая на срочном рынке. Календарный спред отражает разницу в ценах контрактов на один и тот же базовый актив, но с разными сроками исполнения.Типы валютных пар в зависимости от спреда

Валютная пара — это котировка двух разных валют, при этом стоимость одной валюты котируется по отношению к другой. Первая указанная валюта пары называется базовой валютой, вторая — валютой котировки.У трейдеров принято разделять валютные пары на три категории по размеру спреда:

- С низким спредом (0–5 пунктов) — самые популярные пары, в составе которых фигурирует доллар США, а также другие высоколиквидные и активно торгующиеся валюты.

- Со средним спредом (до 10–15 пунктов) — второстепенные валютные пары, например, евро/новозеландский доллар или японская иена/английский фунт.

- С высоким спредом (до 100–300 и более пунктов) — включают в себя как минимум одну валюту, которая не пользуется высоким спросом на рынке, объем торгов по ней невелик. К таким относятся валюты развивающихся рынков. Пример экзотической валютной пары — доллар США/сингапурский доллар.

Что оказывает влияние на размер спреда

На величину спреда влияют разные факторы.- Ликвидность ценной бумаги. Чем выше ликвидность, тем ниже значение спреда. Некоторые акции торгуются регулярно, в то время как другие — только несколько раз в день. Низколиквидный период — ночное время или выходные дни — увеличивает диапазон цен. Акции, которые торгуются редко, считаются неликвидными, поскольку их сложнее конвертировать в наличные деньги.

- Сумма сделки. Слишком масштабные объемы сделки на рыночных условиях приводят к расширению спреда из-за того, что единовременно удовлетворяют большое количество лимитных заявок, выставленных в стакане.

- Состояние рынка. Политические и экономические события постоянно влияют на биржу. Нередко перед ожиданием важных новостей трейдеры снижают объемы торгов, чтобы не рисковать. Уменьшение ликвидности влечет за собой расширение спреда.

Можно ли уменьшить спред

Напрямую на величину спреда повлиять нельзя, но можно организовать процесс торговли так, чтобы снизить издержки:- использовать наиболее ликвидные активы с наибольшими торговыми оборотами, по ним разница между ценами Ask и Bid минимальна;

- торговать во время оптимальной активности, например, ночью снижается активность торговли по европейским валютам и, наоборот, повышается по азиатским;

- не вести торговлю в момент публикации наиболее важных новостей, когда расширение спреда наиболее вероятно.

Как работать со спредом в торговле

При долгосрочных инвестициях размер спреда мало влияет на доходность вложений, так как на длинном горизонте котировки многократно изменятся. А вот в активном трейдинге спред остается важным фактором. Отслеживание и учет величины спреда позволяет определить ожидаемую прибыль от сделки.Впрочем, даже долгосрочным инвесторам стоит избегать покупок в моменты увеличения спреда. Чаще всего, это не самая лучшая точка входа в позицию. При этом нужно учитывать не абсолютную разницу цен, а ее отношение к стоимости актива.

Спред определяется количеством людей, заинтересованных в покупке/продаже инструмента в текущий момент по ценам, близким к цене последней сделки, говорит главный аналитик Банки.ру Богдан Зварич. Чем их больше, тем меньше будет разница между ценой спроса и предложения. Часто спред рассматривают совместно с ликвидностью инструмента, то есть с оборотом за какой-то период времени. Чем ликвидность выше, тем меньше спред. Ликвидность инструмента и спред могут меняться со временем.

Минимальные спреды мы видим в высоколиквидных бумагах — голубых фишках, тогда как в акциях второго и третьего эшелона спред может быть существенным и сильнее меняться со временем. Иногда интерес к какой-то бумаге возрастает, туда приходит ликвидность, и спред сужается.

Если говорить об использовании спреда, то инвестор может выставлять заявку внутрь спреда. Например, он хочет купить акцию. Спред в стакане большой. Он может выставить заявку внутрь спреда, и если она будет удовлетворена, он купит акцию дешевле, чем если бы совершил сделку по цене предложения, отметил Зварич.

Для российских голубых фишек таких как «Газпром», «Норникель», «Лукойл», нормальная величина разрыва цен в стакане — сотые доли процента. Для менее популярных бумаг — 0,05–0,1%. На внебиржевом рынке спред может достигать любых значений.

Чтобы снизить риски, нужно работать с лимитными заявками. Это особенно важно, если планируется сделка с большими объемами и не самым ликвидным активом. В этом случае покупка или продажа по рыночному ордеру (ордер на немедленную покупку или продажу по наиболее выгодной доступной цене) может существенно повлиять на среднюю цену.

Биржевой спред: главное

- Спред на бирже — это разница между лучшими ценами покупки и продажи торгового актива. Чем меньше спред, тем ликвиднее актив, и наоборот.

- На величину спреда влияют разные факторы: ликвидность актива, волатильность рынка, сумма сделки, даже время деловой активности.

- Трейдеру выгодно покупать активы с минимальным спредом. Чтобы снизить издержки, стоит работать с лимитными заявками, использовать наиболее ликвидные активы, учитывать состояние рынка и другие факторы.

Для просмотра ссылки необходимо нажать

Вход или Регистрация