Существует шесть налоговых режимов. Разбираем, как выбрать оптимальный для бизнеса.

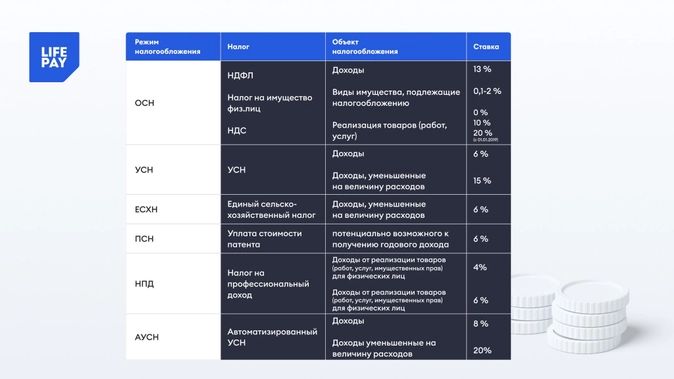

Иллюстрация: LIFE PAY

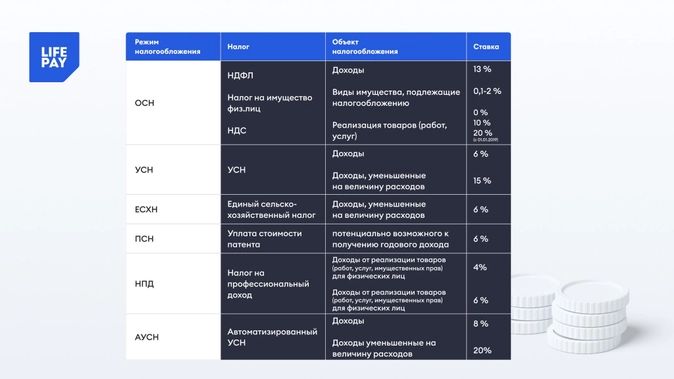

Иллюстрация: LIFE PAY

Каждому предпринимателю необходимо платить налоги. Это закон. Существует одна основная система налогообложения (ОСН), которая присваивается автоматически новому бизнесу. Но можно выбрать другой режим и сэкономить.

[H2]ОСН[/H2]

Основная система налогообложения предусмотрена для любого вида бизнеса, без ограничений. Если компания или предприниматель не встали на налоговый учет при открытии своего дела, то ОСН присваивается автоматически.

Компаниям на ОСН необходимо уплачивать: НДС, НДФЛ (для ИП), налог на имущество и налог на прибыль.

[H3]Кому выгодно[/H3]

Для всех, но платить придется по полной: НДС – 20%, 13% НДФЛ для ИП, налог на прибыль для юрлиц – 20%. Максимальный процент налога на имущество – 2,2%, ставка устанавливается регионом, в котором ведет деятельность компания.

А еще важно помнить о страховых взносах. Их должны платить предприниматели на любой системе налогообложения, за себя и за сотрудников.

Для работы с отчетностью по этому режиму предприятию понадобится бухгалтер, а возможно, и несколько. Все зависит от количества транзакций.

[H2]УСН[/H2]

Упрощенная система налогообложения. Те, кто подключен к системе УСН «Доходы» платят 6% налога, а те, кто работает в режиме «Доходы минус расходы» – 15%. В регионах ставка может быть ниже.

Иногда статус «Доходы минус расходы» выгоднее, чем «Доходы».

Все зависит от компании и на что уходят средства в действительности. Если траты составляют более 70% от доходов, тогда «Доходы минус расходы» будут оптимальным решением.

Например, ивент-агентство организовывает мероприятие для клиента за 500 000 рублей. Агентская комиссия, которая и составляет выручку – 15%. Таким образом, клиент платит компании 575 000. На системе «Доходы» агентству нужно будет заплатить налог с 575 000 – 34 500 рублей, а на системе «Доходы минус расходы» – с 75 000 – 11 250 рублей. Выгода очевидна.

Риски необходимо просчитать заранее. Система выбирается на календарный год, в течение которого перейти на другую не получится. В случае, если прибыли у бизнеса не было, то все равно придется платить 15%, так как был установлен режим оплаты налогов в рамках УСН «Доходы минус расходы».

[H3]Кому можно[/H3]

ИП, ООО. Но есть нюансы: компании не позволено иметь филиалы, доход должен быть не более 200 млн руб. в год, число сотрудников не может быть более 130 человек.

[H3]Кому выгодно[/H3]

Малому и среднему бизнесу.

Составлять отчетность на УСН не сложно. Можно самому, можно с бухгалтером. Конечно, это зависит от масштаба компании.

Так работать с отчетностью будет еще удобнее: никакого ручного ввода, полная автоматизация всех процессов. ПО работает в соответствии с 54-ФЗ.

Также в LIFE POS можно работать с маркированной продукцией. Она автоматически списывается при сканировании штрихкода на этикетке и сразу попадает в систему «Честный знак». Кроме того, можно работать и с весовым товаром. Все продажи будут корректно отражаться в 1С. Эти инструменты сделают кропотливую работу легче и сэкономят много времени, которое можно потратить на решение других задач.

[H2]АУСН[/H2]

Недавно, в порядке эксперимента, была введена автоматизированная УСН для микробизнеса (предприятий численностью не более 5 человек с годовым доходом не более 60 млн). В этом случае отчетность практически отсутствует, а налог снимается автоматически.

Эксперимент на данный момент проводится в Москве, Московской и Калужской областях, а также в Республике Татарстан. При этом ставки больше, чем у обычного УСН – 8% для пункта «Доходы» и 20% – для тех, кто платит по правилу «Доходы, уменьшенные на сумму расходов».

[H2]Патент[/H2]

Патентная система налогообложения – это специальный налоговый режим, который применяется ИП. Предприниматели, работающие на патенте, освобождены от уплаты трех налогов – НДС, НДФЛ, налога на имущество, а также от торгового сбора.

Купить патент можно на срок от 1 месяца до года, его стоимость определяет налоговая. Предварительно рассчитать свой тариф можно

Общий доход ИП может быть существенно выше той суммы налогов, которую определяет ФНС. Поэтому, небольшим организациям стоит присмотреться к этому варианту.

Весомый плюс – нет налоговой отчетности. Минус – придется вести книгу учета доходов, налоговая может спросить. Также среди ограничений: годовой доход не должен превышать 60 млн рублей, общее число сотрудников – не более 15 человек, не каждому бизнесу его можно приобрести.

[H3]Кому можно[/H3]

ИП, но не всем. На сайте ФНС можно ознакомиться с перечнем видов деятельности.

[H3]Кому выгодно[/H3]

Предпринимателям, которые работают без бухгалтера.

[H2]Самозанятость[/H2]

Налог на профессиональный доход (НПД). Самый минимальный: 4% при оказании услуг физлицам, и 6% – юрлицам. Нет страховых взносов. Удобно и быстро зарегистрироваться в приложении.

[H3]Кому выгодно[/H3]

Фрилансерам с небольшим месячным доходом.

[H3]Кому можно[/H3]

ИП и физлицам. Но есть нюансы: можно продавать товары только своего производства (например, мыло, украшения, рукоделие), перепродавать товары категорически нельзя. Прибыль за год не должна превышать 2,4 млн рублей. Если больше – придется переходить на другой режим.

А если переходить, то, скорее всего, выгоднее будет на УСН. Тогда придется расширяться и думать о кассе и чеках для клиентов. В этом случае LIFE PAY предлагает подключить облачную кассу. Ее не нужно покупать, можно просто арендовать.

Вся информация о продажах будет поступать на нее онлайн, где будут формироваться электронные чеки и отчетность для налоговой. Ей также удобно пользоваться, если вы расширяетесь и открываете новые точки продаж. Одна касса для всего бизнеса.

[H2]ЕСХН[/H2]

Существуют также еще один специфический вид налогообложения ЕСХН (единый сельскохозяйственный налог) – введен специально для производителей сельхоз продукции и компаний, занимающихся растениеводством и животноводством для этих производителей (выпас скота, уборка урожая, подготовка полей).

Главное условие для данного режима налогообложения – доход от реализации сельхозпродукции и услуг не менее 70%. Данный режим был введен специально для поддержки сельскохозяйственной отрасли экономики.

Каждому предпринимателю необходимо платить налоги. Это закон. Существует одна основная система налогообложения (ОСН), которая присваивается автоматически новому бизнесу. Но можно выбрать другой режим и сэкономить.

[H2]ОСН[/H2]

Основная система налогообложения предусмотрена для любого вида бизнеса, без ограничений. Если компания или предприниматель не встали на налоговый учет при открытии своего дела, то ОСН присваивается автоматически.

Компаниям на ОСН необходимо уплачивать: НДС, НДФЛ (для ИП), налог на имущество и налог на прибыль.

[H3]Кому выгодно[/H3]

- Большим компаниям. Оба бизнеса на ОСН, которые работают совместно, могут получить вычет по НДС. Например, строительная компания, которая работает на ОСН, приобрела комплектующие у организации, которая также выплачивает налоги по системе ОСН. После завершении сделки, заполнении документов и декларации обе организации укажут сумму НДС для последующего вычета, и получат его.

- Компаниям, чей вид деятельности подлежит льготам по уплате НДС согласно ст. 145 НК. Это те организации, чья выручка за предыдущие 3 календарных месяца составила не более 2 млн рублей и прошло не менее трех месяцев с даты госрегистрации предприятия.

- Малому бизнесу, который сотрудничает с крупными компаниями.

Для всех, но платить придется по полной: НДС – 20%, 13% НДФЛ для ИП, налог на прибыль для юрлиц – 20%. Максимальный процент налога на имущество – 2,2%, ставка устанавливается регионом, в котором ведет деятельность компания.

А еще важно помнить о страховых взносах. Их должны платить предприниматели на любой системе налогообложения, за себя и за сотрудников.

Для работы с отчетностью по этому режиму предприятию понадобится бухгалтер, а возможно, и несколько. Все зависит от количества транзакций.

[H2]УСН[/H2]

Упрощенная система налогообложения. Те, кто подключен к системе УСН «Доходы» платят 6% налога, а те, кто работает в режиме «Доходы минус расходы» – 15%. В регионах ставка может быть ниже.

Иногда статус «Доходы минус расходы» выгоднее, чем «Доходы».

Все зависит от компании и на что уходят средства в действительности. Если траты составляют более 70% от доходов, тогда «Доходы минус расходы» будут оптимальным решением.

Например, ивент-агентство организовывает мероприятие для клиента за 500 000 рублей. Агентская комиссия, которая и составляет выручку – 15%. Таким образом, клиент платит компании 575 000. На системе «Доходы» агентству нужно будет заплатить налог с 575 000 – 34 500 рублей, а на системе «Доходы минус расходы» – с 75 000 – 11 250 рублей. Выгода очевидна.

Риски необходимо просчитать заранее. Система выбирается на календарный год, в течение которого перейти на другую не получится. В случае, если прибыли у бизнеса не было, то все равно придется платить 15%, так как был установлен режим оплаты налогов в рамках УСН «Доходы минус расходы».

[H3]Кому можно[/H3]

ИП, ООО. Но есть нюансы: компании не позволено иметь филиалы, доход должен быть не более 200 млн руб. в год, число сотрудников не может быть более 130 человек.

[H3]Кому выгодно[/H3]

Малому и среднему бизнесу.

Составлять отчетность на УСН не сложно. Можно самому, можно с бухгалтером. Конечно, это зависит от масштаба компании.

Так работать с отчетностью будет еще удобнее: никакого ручного ввода, полная автоматизация всех процессов. ПО работает в соответствии с 54-ФЗ.

Также в LIFE POS можно работать с маркированной продукцией. Она автоматически списывается при сканировании штрихкода на этикетке и сразу попадает в систему «Честный знак». Кроме того, можно работать и с весовым товаром. Все продажи будут корректно отражаться в 1С. Эти инструменты сделают кропотливую работу легче и сэкономят много времени, которое можно потратить на решение других задач.

[H2]АУСН[/H2]

Недавно, в порядке эксперимента, была введена автоматизированная УСН для микробизнеса (предприятий численностью не более 5 человек с годовым доходом не более 60 млн). В этом случае отчетность практически отсутствует, а налог снимается автоматически.

Эксперимент на данный момент проводится в Москве, Московской и Калужской областях, а также в Республике Татарстан. При этом ставки больше, чем у обычного УСН – 8% для пункта «Доходы» и 20% – для тех, кто платит по правилу «Доходы, уменьшенные на сумму расходов».

[H2]Патент[/H2]

Патентная система налогообложения – это специальный налоговый режим, который применяется ИП. Предприниматели, работающие на патенте, освобождены от уплаты трех налогов – НДС, НДФЛ, налога на имущество, а также от торгового сбора.

Купить патент можно на срок от 1 месяца до года, его стоимость определяет налоговая. Предварительно рассчитать свой тариф можно

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Общий доход ИП может быть существенно выше той суммы налогов, которую определяет ФНС. Поэтому, небольшим организациям стоит присмотреться к этому варианту.

Весомый плюс – нет налоговой отчетности. Минус – придется вести книгу учета доходов, налоговая может спросить. Также среди ограничений: годовой доход не должен превышать 60 млн рублей, общее число сотрудников – не более 15 человек, не каждому бизнесу его можно приобрести.

[H3]Кому можно[/H3]

ИП, но не всем. На сайте ФНС можно ознакомиться с перечнем видов деятельности.

[H3]Кому выгодно[/H3]

Предпринимателям, которые работают без бухгалтера.

[H2]Самозанятость[/H2]

Налог на профессиональный доход (НПД). Самый минимальный: 4% при оказании услуг физлицам, и 6% – юрлицам. Нет страховых взносов. Удобно и быстро зарегистрироваться в приложении.

[H3]Кому выгодно[/H3]

Фрилансерам с небольшим месячным доходом.

[H3]Кому можно[/H3]

ИП и физлицам. Но есть нюансы: можно продавать товары только своего производства (например, мыло, украшения, рукоделие), перепродавать товары категорически нельзя. Прибыль за год не должна превышать 2,4 млн рублей. Если больше – придется переходить на другой режим.

А если переходить, то, скорее всего, выгоднее будет на УСН. Тогда придется расширяться и думать о кассе и чеках для клиентов. В этом случае LIFE PAY предлагает подключить облачную кассу. Ее не нужно покупать, можно просто арендовать.

Вся информация о продажах будет поступать на нее онлайн, где будут формироваться электронные чеки и отчетность для налоговой. Ей также удобно пользоваться, если вы расширяетесь и открываете новые точки продаж. Одна касса для всего бизнеса.

[H2]ЕСХН[/H2]

Существуют также еще один специфический вид налогообложения ЕСХН (единый сельскохозяйственный налог) – введен специально для производителей сельхоз продукции и компаний, занимающихся растениеводством и животноводством для этих производителей (выпас скота, уборка урожая, подготовка полей).

Главное условие для данного режима налогообложения – доход от реализации сельхозпродукции и услуг не менее 70%. Данный режим был введен специально для поддержки сельскохозяйственной отрасли экономики.

Для просмотра ссылки необходимо нажать

Вход или Регистрация