Потихоньку начинают просыпаться компании, которым срочно нужны деньги. Одна из первых в этом году — компания СибАвтоТранс, которая планирует удвоить свой облигационный долг за счёт нового выпуска, а интерес инвесторов должен привлечь солидный постоянный купон.

Иллюстрация: Газпромнефть Ямал

Иллюстрация: Газпромнефть Ямал

Нечасто пятилетние облигации с квартальным купоном 19% выходят, так что выпуск определённо интересный, даже апсайд после размещения может дать. Держать до погашения не стал бы, и рейтинг низкий, и бизнес не убеждает. К примеру, прошлогодние Интерлизинг, Роделен и МК Лизинг до погашения брать надёжнее.

Объём выпуска — 400 млн. Ориентир купона: 19% (доходность 20%+). Без оферты, с амортизацией с третьего года. На 8–11 купонах 5%, на 12–15 купонах 7,5% и на 16–20 купонах 10% от номинала. Купоны ежеквартальные. Рейтинг BB- от НРА (август 2023).

СибАвтоТранс — многопрофильное строительно-монтажное предприятие, которое ведет свою деятельность с 2016 года на территории Новопортовского, Русского, Западно-Чатылькинского нефтегазоконденсатных месторождений в ЯНАО. Выступает генеральным подрядчиком у заказчиков месторождений, различных юрлиц Газпром нефти. Тикер: 🏗🛢 Сайт:

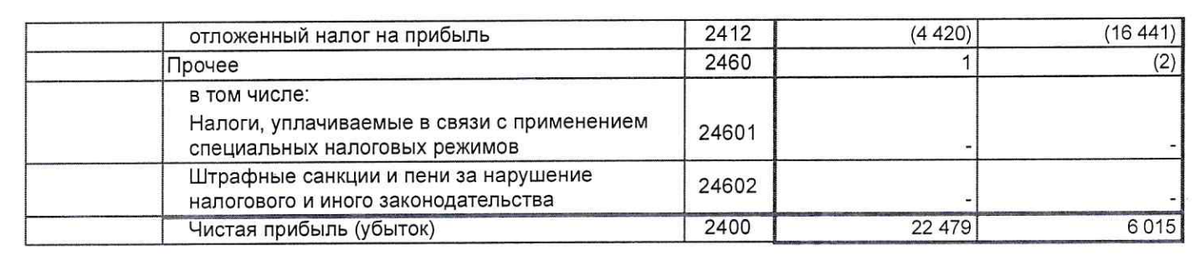

Диверсификация по бизнесу низкая, многое сосредоточено на проектах ГПН (57% выручки). Техника на севере нужна дорогая, а изнашивается она быстро. Маржинальность бизнеса низкая. Чистая прибыль за 9М2023 составляет всего 22 млн при выручке 1,05 млрд. Не убыток — и на том спасибо? Не думаю, что стоит брать выпуск с такими рассуждениями. Рентабельность по Чистой прибыли 1% — ну камон… Компания-то при этом крутая. Копает, строит и т. п. в суровых морозных условиях.

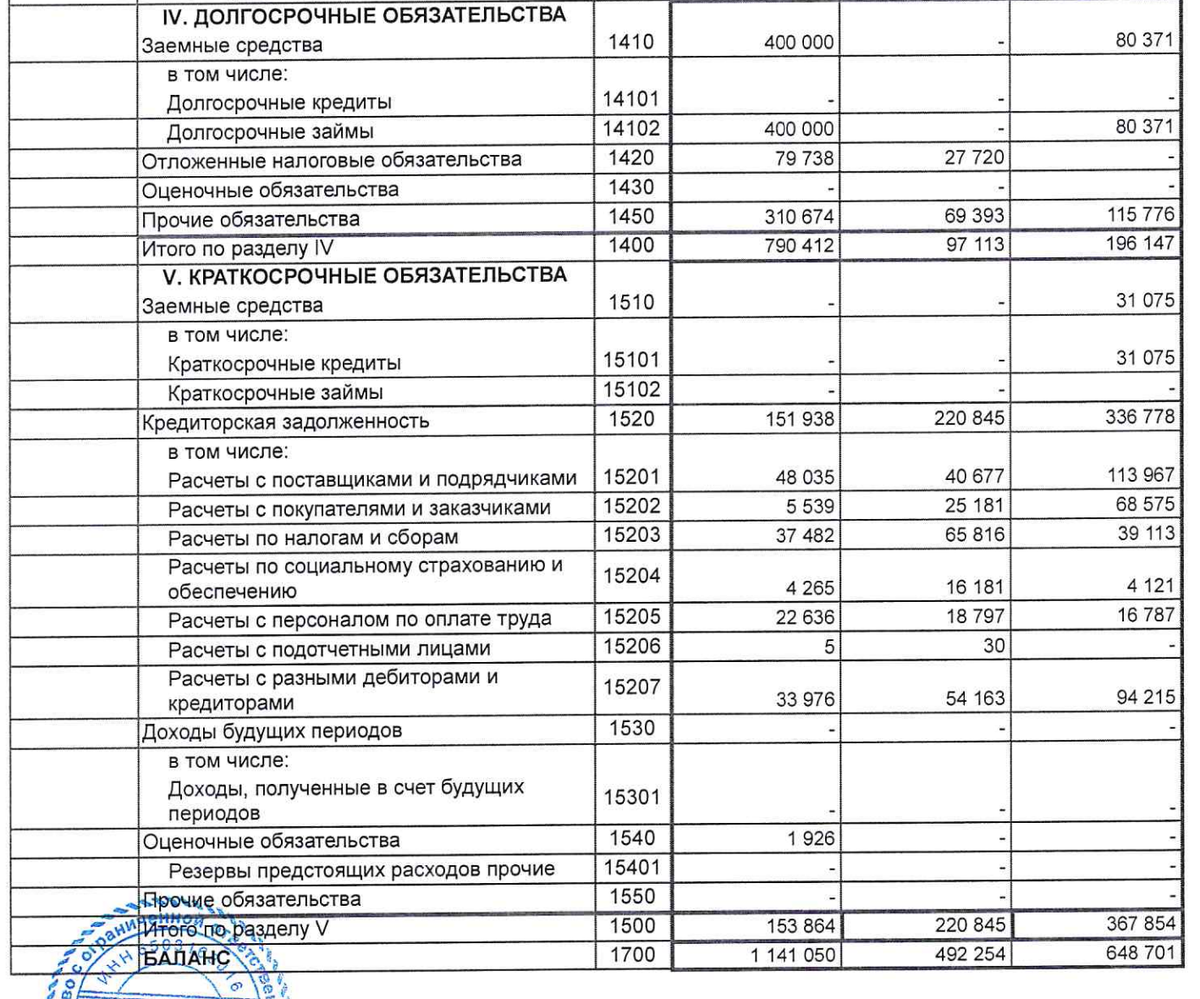

Долговая нагрузка солидная — 790 млн долгосрочных и 153 млн краткосрочных обязательств. Добавят ещё 400 млн, будет более 1,3 млрд, это ещё неизвестно, как долг вырос за 4К2023. Техники в лизинге на 350 млн (на середину прошлого года).

Отношение долга с учётом обязательств по лизингу к показателю EBITDA составило 7,1 (на 31.12.2022 было 0,8). Без учёта лизинговых обязательств долговая нагрузка оценивается в 2,9. Не всё так плохо, ведь у компании довольно прочный капитал. Отношение собственного капитала к долгосрочным долгам 0,7.

Сейчас в обращении есть 2 выпуска по 200 млн до 2027 и 2028 годов. В них доходность ниже (17,2 и 18,8% YTM), так что можно рассчитывать на апсайд даже при нынешней ставке ЦБ, а уж при её снижении — подавно. Если ничего не случится, сами понимаете. Рисков полно. Ставку-то и поднять могут чуть что.

Ещё раз повторю, что до погашения выпуски СибАвтоТранса брать не хочется. Кто знает, что может произойти (надеюсь, что ничего плохого всё же не случится) с компанией, у которой околонулевая рентабельность? А вот спекулятивно под апсайд (а его может и не быть) — тут уж каждый сам решает.

Нечасто пятилетние облигации с квартальным купоном 19% выходят, так что выпуск определённо интересный, даже апсайд после размещения может дать. Держать до погашения не стал бы, и рейтинг низкий, и бизнес не убеждает. К примеру, прошлогодние Интерлизинг, Роделен и МК Лизинг до погашения брать надёжнее.

Объём выпуска — 400 млн. Ориентир купона: 19% (доходность 20%+). Без оферты, с амортизацией с третьего года. На 8–11 купонах 5%, на 12–15 купонах 7,5% и на 16–20 купонах 10% от номинала. Купоны ежеквартальные. Рейтинг BB- от НРА (август 2023).

СибАвтоТранс — многопрофильное строительно-монтажное предприятие, которое ведет свою деятельность с 2016 года на территории Новопортовского, Русского, Западно-Чатылькинского нефтегазоконденсатных месторождений в ЯНАО. Выступает генеральным подрядчиком у заказчиков месторождений, различных юрлиц Газпром нефти. Тикер: 🏗🛢 Сайт:

Для просмотра ссылки необходимо нажать

Вход или Регистрация

- Выпуск: СибАвтоТранс-001P-03.

- Объём: 400 млн.

- Начало размещения: 18 января 2024 (сбор заявок до 18 января).

- Срок: 5 лет.

- Купонная доходность: 19%.

- Выплаты: 4 раза в год.

- Оферта: нет.

- Амортизация: да.

Почему СибАвтоТранс? Там же холодно

Холодно, но много нефти. Компания занимается строительно-монтажными работами и грузовыми перевозками для подготовки и развития площадок на нефтегазовых месторождениях. Деятельность сосредоточена в ЯНАО. У компании около 200 единиц автомобилей и спецтехники (самосвалы, краны, тягачи, бульдозеры и экскаваторы), в штате — более 300 человек. В собственности Компании находится производственная база в Ноябрьске, включающая склады, мобильные жилые корпуса.Диверсификация по бизнесу низкая, многое сосредоточено на проектах ГПН (57% выручки). Техника на севере нужна дорогая, а изнашивается она быстро. Маржинальность бизнеса низкая. Чистая прибыль за 9М2023 составляет всего 22 млн при выручке 1,05 млрд. Не убыток — и на том спасибо? Не думаю, что стоит брать выпуск с такими рассуждениями. Рентабельность по Чистой прибыли 1% — ну камон… Компания-то при этом крутая. Копает, строит и т. п. в суровых морозных условиях.

Долговая нагрузка солидная — 790 млн долгосрочных и 153 млн краткосрочных обязательств. Добавят ещё 400 млн, будет более 1,3 млрд, это ещё неизвестно, как долг вырос за 4К2023. Техники в лизинге на 350 млн (на середину прошлого года).

Отношение долга с учётом обязательств по лизингу к показателю EBITDA составило 7,1 (на 31.12.2022 было 0,8). Без учёта лизинговых обязательств долговая нагрузка оценивается в 2,9. Не всё так плохо, ведь у компании довольно прочный капитал. Отношение собственного капитала к долгосрочным долгам 0,7.

Сейчас в обращении есть 2 выпуска по 200 млн до 2027 и 2028 годов. В них доходность ниже (17,2 и 18,8% YTM), так что можно рассчитывать на апсайд даже при нынешней ставке ЦБ, а уж при её снижении — подавно. Если ничего не случится, сами понимаете. Рисков полно. Ставку-то и поднять могут чуть что.

Ещё раз повторю, что до погашения выпуски СибАвтоТранса брать не хочется. Кто знает, что может произойти (надеюсь, что ничего плохого всё же не случится) с компанией, у которой околонулевая рентабельность? А вот спекулятивно под апсайд (а его может и не быть) — тут уж каждый сам решает.

Для просмотра ссылки необходимо нажать

Вход или Регистрация