Всё наконец-то встало на свои места. Много новых выпусков облигаций, индекс Мосбиржи летит в космос, ФЭС-Агро надеется, что его перепутают с ФосАгро и закупятся надёжными облигациями.

44

18

Фото: сайт ФЭС-Агро

Фото: сайт ФЭС-Агро

Скоро ждём также новые выпуски Селектел и Новые технологии, а также Совкомлизинг, не пропустите. А теперь к ФЭС-Агро. Что там, надёжность, апсайд или лучше держаться от него подальше?

Объём выпуска — 1 млрд, доходность ожидается 14,4–15%, срок 3 года, без оферты, без амортизации. Купоны четырежды в год. Рейтинг BB+ от Эксперт РА (март 2023).

ФЭС-Агро — это федеральный дистрибутор семян, средств защиты растений и удобрений Первая публичная компания среди дистрибуторов на сельскохозяйственном рынке, ни больше и не меньше. Даже круче, чем ФосАгро (к слову, в порочащих друг друга связях компании не замечены). Тикер:

Сайт:

Сайт:

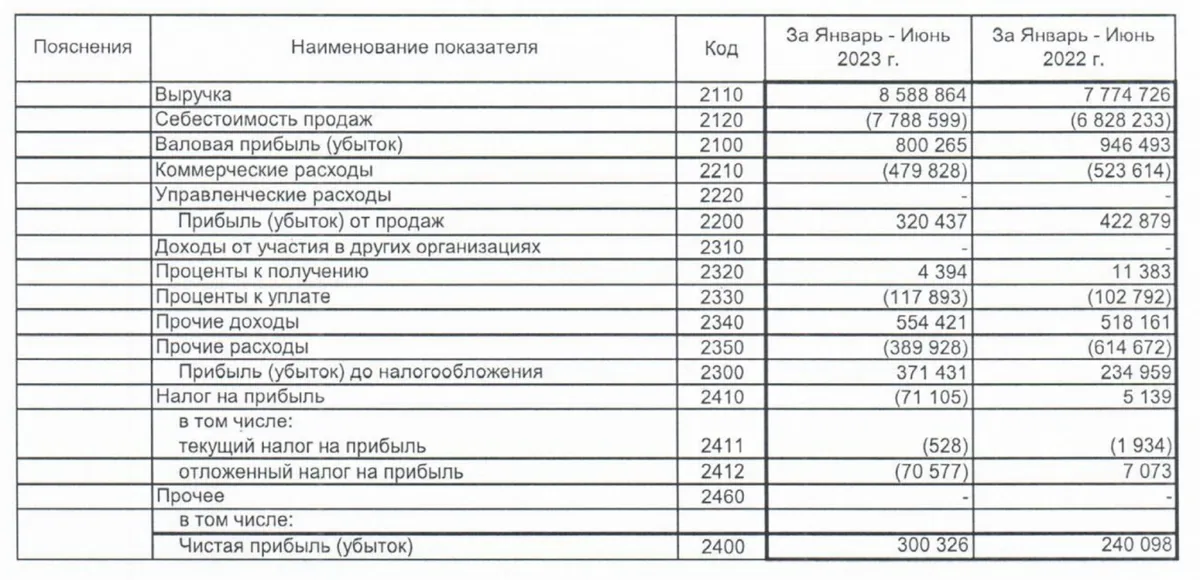

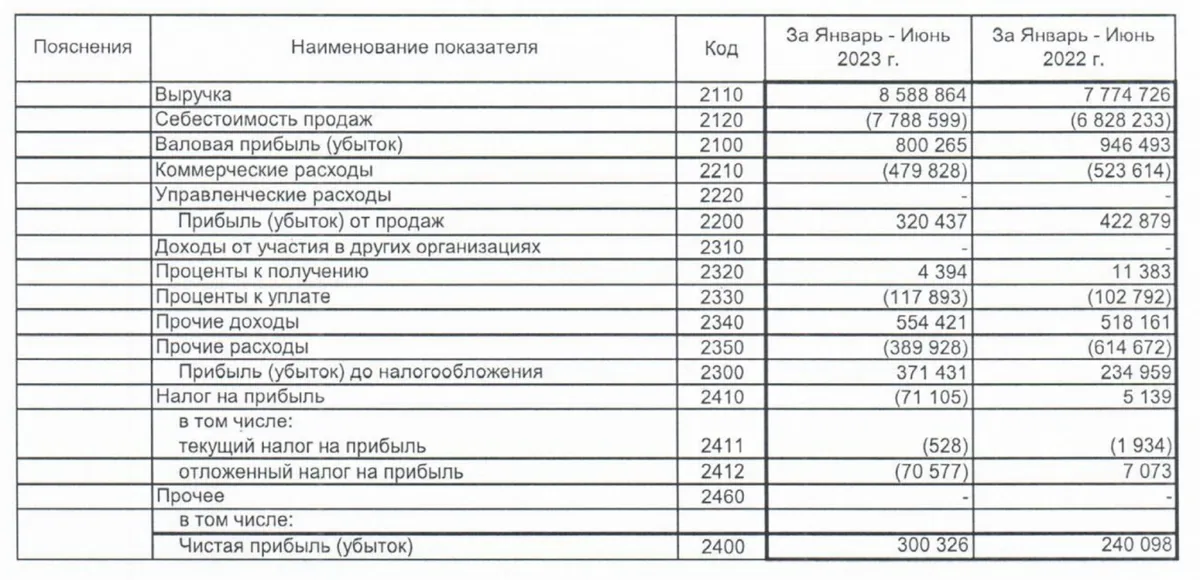

За 6 месяцев 2023 выручка 8,58 млрд при чистой прибыли 300 млн (6,74 млрд и 240 млн, соотстветственно, за первые 6 месяцев 2022). ФЭС-Агро успешно справляется с долговой нагрузкой. По результатам 2022 года показатель Чистый долг / EBITDA составил 0,8. Это при том, что в 2021 году он был 4,5! Пора и новые долги набирать. И побольше, побольше.

Фото: Яндекс картинки

Фото: Яндекс картинки

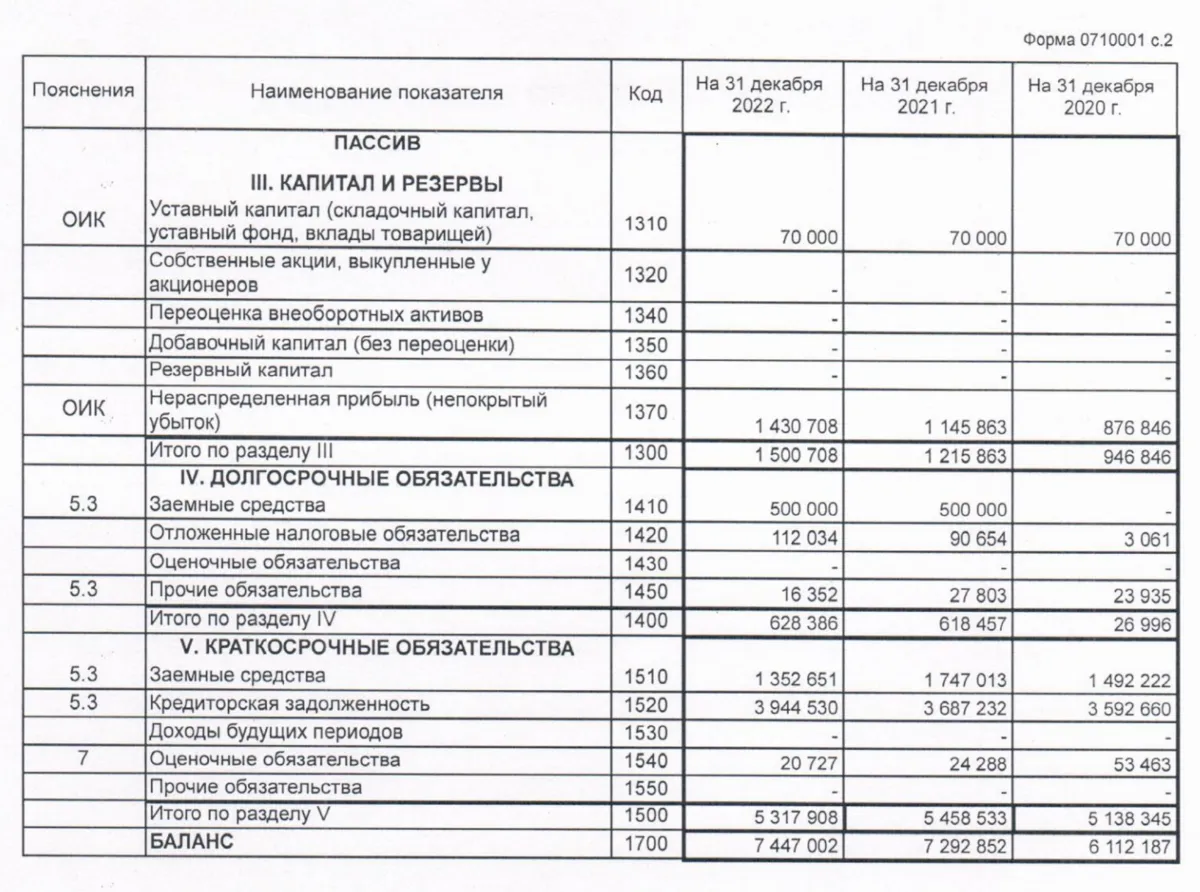

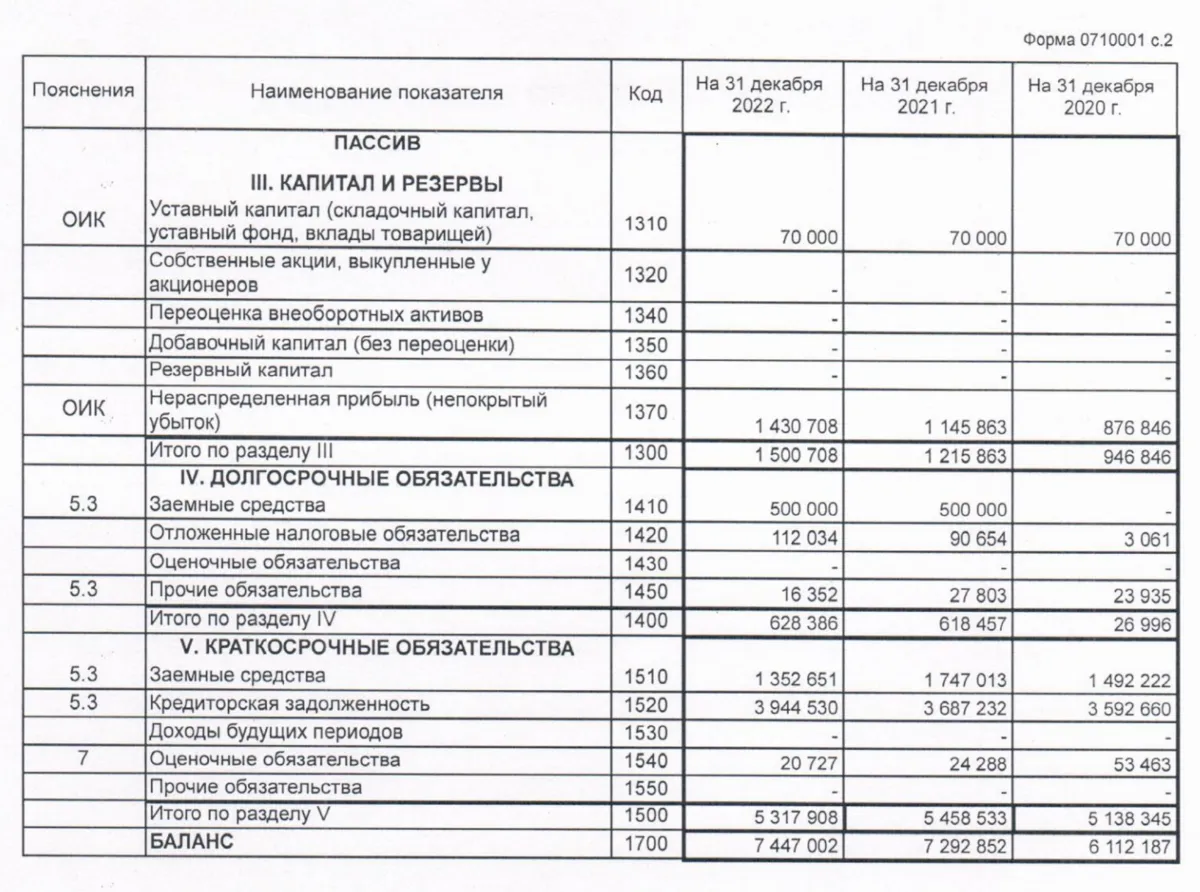

Сейчас сильный перекос в краткосрочный долг, в марте нужно гасить прошлый выпуск облигаций на 500 млн, а также платить по кредитам. Новый выпуск позволит ребалансировать долг, переведя большую часть в долгосрок. Общий уровень процентной нагрузки довольно серьёзный, но довольно комфортный. Показатель EBITDA / Процентные расходы в районе 3,7.

90% всей выручки у компании — это перепродажа зарубежных средств защиты семян и удобрений от таких производителей как Syngenta, Bayer, MAS Seeds, BASF, АгроРус. Тут всё просто. Купил дешевле — продал дороже. Купил дороже — продал ещё дороже, издержки перекладываются на конечного покупателя. Понятно, что всё дорожает, особенно зарубежные товары. Отсюда и рост выручки, и не такой сильный рост прибыли.

Важно также сказать про стратегию компании, ведь это у только у самурая нет цели, а есть только путь. 2022 год был успешным благодаря стратегии ранних закупок и инвестиций в оборотный капитал для получения лучших цен и условий отсрочки. То есть, ФЭС-Агро заскочил во взлетающую ракету ещё на земле, а собрал урожай уже при высоких ценах. Рентабельность по EBITDA удалось повысить с 4% до 7%, но далее такого роста может не быть. В любом случае, рентабельность на уровне 5–6% будет приемлемой.

Глядя на хорошую доходность, можно позабыть про риски. И есть, с чего. Компания входит в топ-3 дистрибьютеров в России, позиции на рынке сильные, удобрения нужны всем и всегда, нужно ведь и огурчики выращивать (которые, как все знают, имеют исключительно целебные свойства), и помидорки, и даже морковку. До 15% купон — даже при ставке ЦБ 8,5% выглядит прекрасно. Только вот риски могут быть как сельскохозяйственные, так и геополитические. Цены на удобрений могут пойти вниз (теоретически), не могут же всегда расти. Ну как не могут… могут, конечно, но не факт. Рентабельность тогда станет резко-отрицательной, инвестиции в оборотный капитал — штука опасная.

Выпуск мне кажется очень интересным в любом случае. Он и под апсайд, и до погашения смотрится на сегодняшний день единоличным лидером среди всех новых выпусков. Участвую, не забывая про диверсификацию.

44

18

После ТГК-14 и Глобал Факторинг Нетворк доходность до 15% — просто глоток свежего воздуха для любителей облигаций с низким рейтингом. Низкий рейтинг = высокая доходность и высокие риски, никогда про это не забываем, как и про диверсификацию. С высоким рейтингом я буквально недавно писал про ВСК — очень надёжную компанию, входящую в группу Global Ports.Любой выпуск ВДО в 2023 году: выходит

Инвесторы: загоняют ценник на 103–113% верх

Скоро ждём также новые выпуски Селектел и Новые технологии, а также Совкомлизинг, не пропустите. А теперь к ФЭС-Агро. Что там, надёжность, апсайд или лучше держаться от него подальше?

Объём выпуска — 1 млрд, доходность ожидается 14,4–15%, срок 3 года, без оферты, без амортизации. Купоны четырежды в год. Рейтинг BB+ от Эксперт РА (март 2023).

ФЭС-Агро — это федеральный дистрибутор семян, средств защиты растений и удобрений Первая публичная компания среди дистрибуторов на сельскохозяйственном рынке, ни больше и не меньше. Даже круче, чем ФосАгро (к слову, в порочащих друг друга связях компании не замечены). Тикер:

Для просмотра ссылки необходимо нажать

Вход или Регистрация

- Выпуск: ФЭС-Агро-001Р-01

- Объём: 1 млрд

- Начало размещения: 10 августа 2023 (сбор заявок до 8 августа)

- Срок: 3 года

- Купонная доходность: 14,5–15%

- Выплаты: 4 раза в год

- Оферта: нет

- Амортизация: нет

Почему ФЭС-Агро? Они что, кунжетные семечки для чизбургеров продают, что ли?

Продают, ещё как продают, правда не булочки с кунжутом, а удобрения, семена, средства защиты и всякие другие необходимые для роста прекрасных огурцов штуки. Продают много. Выручка — миллиарды рублей. По данным отчетности РСБУ выручка компании за 2022 год составила 10,8 млрд руб., чистая прибыль – 0,4 млрд руб. Судя по

Для просмотра ссылки необходимо нажать

Вход или Регистрация

за первое полугодие 2023 года, этот год будет не менее удачным.

За 6 месяцев 2023 выручка 8,58 млрд при чистой прибыли 300 млн (6,74 млрд и 240 млн, соотстветственно, за первые 6 месяцев 2022). ФЭС-Агро успешно справляется с долговой нагрузкой. По результатам 2022 года показатель Чистый долг / EBITDA составил 0,8. Это при том, что в 2021 году он был 4,5! Пора и новые долги набирать. И побольше, побольше.

Сейчас сильный перекос в краткосрочный долг, в марте нужно гасить прошлый выпуск облигаций на 500 млн, а также платить по кредитам. Новый выпуск позволит ребалансировать долг, переведя большую часть в долгосрок. Общий уровень процентной нагрузки довольно серьёзный, но довольно комфортный. Показатель EBITDA / Процентные расходы в районе 3,7.

90% всей выручки у компании — это перепродажа зарубежных средств защиты семян и удобрений от таких производителей как Syngenta, Bayer, MAS Seeds, BASF, АгроРус. Тут всё просто. Купил дешевле — продал дороже. Купил дороже — продал ещё дороже, издержки перекладываются на конечного покупателя. Понятно, что всё дорожает, особенно зарубежные товары. Отсюда и рост выручки, и не такой сильный рост прибыли.

Важно также сказать про стратегию компании, ведь это у только у самурая нет цели, а есть только путь. 2022 год был успешным благодаря стратегии ранних закупок и инвестиций в оборотный капитал для получения лучших цен и условий отсрочки. То есть, ФЭС-Агро заскочил во взлетающую ракету ещё на земле, а собрал урожай уже при высоких ценах. Рентабельность по EBITDA удалось повысить с 4% до 7%, но далее такого роста может не быть. В любом случае, рентабельность на уровне 5–6% будет приемлемой.

Глядя на хорошую доходность, можно позабыть про риски. И есть, с чего. Компания входит в топ-3 дистрибьютеров в России, позиции на рынке сильные, удобрения нужны всем и всегда, нужно ведь и огурчики выращивать (которые, как все знают, имеют исключительно целебные свойства), и помидорки, и даже морковку. До 15% купон — даже при ставке ЦБ 8,5% выглядит прекрасно. Только вот риски могут быть как сельскохозяйственные, так и геополитические. Цены на удобрений могут пойти вниз (теоретически), не могут же всегда расти. Ну как не могут… могут, конечно, но не факт. Рентабельность тогда станет резко-отрицательной, инвестиции в оборотный капитал — штука опасная.

Выпуск мне кажется очень интересным в любом случае. Он и под апсайд, и до погашения смотрится на сегодняшний день единоличным лидером среди всех новых выпусков. Участвую, не забывая про диверсификацию.