В связи с заметным увеличением в последнее время интереса к теме пенсий, решил сделать пост о пенсионной системе США. По возможности подкреплю общую информацию собственным примером (из будущего). Хочу подчеркнуть, что я не буду касаться разных видов пособий для инвалидов, детей, или просто бездельников и тех, кто работал за наличные, а опишу только заработанные пенсии.

В США существует 3 вида пенсий: государственные, корпоративные и накопительные.

Сегодня поговорим о государственных пенсиях (Social Security)

Естественно, это самый распространенный вид пенсий. Их может получать каждый, кто заработал за свою рабочую жизнь 40 крЕдитов. Назовем их баллами, чтобы не путать с кредИтами. Каждый год можно получить максимум 4 балла. В этом году каждый балл стоит $1404. Т.е. если я проработаю в этом году месяц и получу $5616 и больше, то все 4 балла за этот год у меня в кармане. Так что, не заработать нужную сумму человеку, который работает хотя бы время от времени, довольно сложно. Понятно, что для получения пенсии нужно проработать как минимум 10 лет.

Размер пенсии. Средняя пенсия в этом году $1404 в месяц. Она будет зависеть от стажа и доходов за 35 последовательных лет, с самой большой зарплатой. Каждый американец, работающий на чек, платит Social Security Tax 6.2%, столько же доплачивает его работодатель. Есть ограничение – налог нужно платить только на первые $128,400 в год и только эта сумма учитывается в расчете пенсии. Поэтому даже если ты зарабатываешь каждый год много миллионов, пенсия не растет бесконечно. В этом году она ограничена $2,788 в месяц.

Теперь поговорим о самом волнующем – о возрасте выхода на пенсию. Он един для мужчин и женщин и совсем недавно был 65 лет. The good old days Теперь он 66 лет и 2 месяца и постепенно поднимается до 67 для рожденных после 1960 года. Что не очень радостно для будущих пенсионеров. Но надо учитывать 2 обстоятельства. Во-первых, в среднем, мужчина и женщина после выхода на пенсию живут до 84.4 и 86.7 лет соответственно. Во-вторых, пенсионный возраст в США - понятие довольно условное. Это возраст, при котором вы будете получать рассчитанную по формуле пенсию. На самом деле, пенсионный возраст – это период между 62 и 70 годами. Просто за каждый недоработанный до полного возраста год вам недоплатят 5-7% от полной пенсии. За каждый переработанный – переплатят 8%. Т.е. если у вас полная пенсия $1500, а вы решили уйти в 62, то недополучите 30% ($450). Казалось бы, вы много теряете, но ведь вы их будете получать на 5 лет дольше (а может и больше, если дополнительные 5 лет отдыха удлинят вашу жизнь). К 67 годам вы уже получите “лишние” $63000. А если подойти к этому решению математически, то получим, что с ранним выходом мы начинаем терять где-то после 79 лет. Так что решение зависит от здоровья и планов на жизнь.

Теперь он 66 лет и 2 месяца и постепенно поднимается до 67 для рожденных после 1960 года. Что не очень радостно для будущих пенсионеров. Но надо учитывать 2 обстоятельства. Во-первых, в среднем, мужчина и женщина после выхода на пенсию живут до 84.4 и 86.7 лет соответственно. Во-вторых, пенсионный возраст в США - понятие довольно условное. Это возраст, при котором вы будете получать рассчитанную по формуле пенсию. На самом деле, пенсионный возраст – это период между 62 и 70 годами. Просто за каждый недоработанный до полного возраста год вам недоплатят 5-7% от полной пенсии. За каждый переработанный – переплатят 8%. Т.е. если у вас полная пенсия $1500, а вы решили уйти в 62, то недополучите 30% ($450). Казалось бы, вы много теряете, но ведь вы их будете получать на 5 лет дольше (а может и больше, если дополнительные 5 лет отдыха удлинят вашу жизнь). К 67 годам вы уже получите “лишние” $63000. А если подойти к этому решению математически, то получим, что с ранним выходом мы начинаем терять где-то после 79 лет. Так что решение зависит от здоровья и планов на жизнь.

Еще одна интересная особенность американских пенсий - что супруг может получать половину пенсии другого супруга, если свою он не заработал или его собственная меньше.

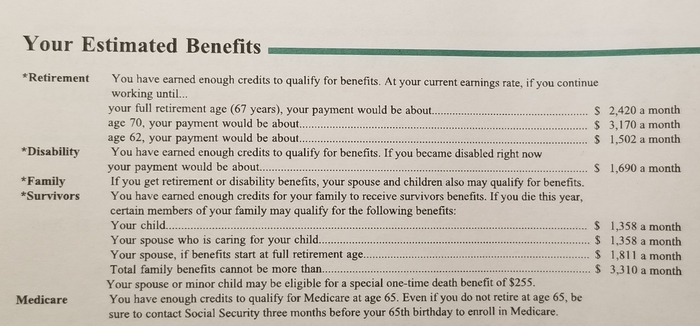

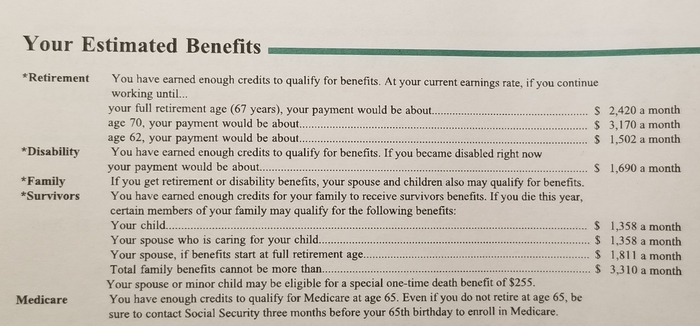

В течении жизни каждый американец может отслеживать что его ожидает при выходе на пенсию. За 3 месяца до дня рождения присылается Social Security Statement, где указано, сколько он зарабатывал каждый год, ожидаемая пенсия, пособие в случае инвалидности, пособие выжившему супругу и т.д.

В США существует 3 вида пенсий: государственные, корпоративные и накопительные.

Сегодня поговорим о государственных пенсиях (Social Security)

Естественно, это самый распространенный вид пенсий. Их может получать каждый, кто заработал за свою рабочую жизнь 40 крЕдитов. Назовем их баллами, чтобы не путать с кредИтами. Каждый год можно получить максимум 4 балла. В этом году каждый балл стоит $1404. Т.е. если я проработаю в этом году месяц и получу $5616 и больше, то все 4 балла за этот год у меня в кармане. Так что, не заработать нужную сумму человеку, который работает хотя бы время от времени, довольно сложно. Понятно, что для получения пенсии нужно проработать как минимум 10 лет.

Размер пенсии. Средняя пенсия в этом году $1404 в месяц. Она будет зависеть от стажа и доходов за 35 последовательных лет, с самой большой зарплатой. Каждый американец, работающий на чек, платит Social Security Tax 6.2%, столько же доплачивает его работодатель. Есть ограничение – налог нужно платить только на первые $128,400 в год и только эта сумма учитывается в расчете пенсии. Поэтому даже если ты зарабатываешь каждый год много миллионов, пенсия не растет бесконечно. В этом году она ограничена $2,788 в месяц.

Теперь поговорим о самом волнующем – о возрасте выхода на пенсию. Он един для мужчин и женщин и совсем недавно был 65 лет. The good old days

Теперь он 66 лет и 2 месяца и постепенно поднимается до 67 для рожденных после 1960 года. Что не очень радостно для будущих пенсионеров. Но надо учитывать 2 обстоятельства. Во-первых, в среднем, мужчина и женщина после выхода на пенсию живут до 84.4 и 86.7 лет соответственно. Во-вторых, пенсионный возраст в США - понятие довольно условное. Это возраст, при котором вы будете получать рассчитанную по формуле пенсию. На самом деле, пенсионный возраст – это период между 62 и 70 годами. Просто за каждый недоработанный до полного возраста год вам недоплатят 5-7% от полной пенсии. За каждый переработанный – переплатят 8%. Т.е. если у вас полная пенсия $1500, а вы решили уйти в 62, то недополучите 30% ($450). Казалось бы, вы много теряете, но ведь вы их будете получать на 5 лет дольше (а может и больше, если дополнительные 5 лет отдыха удлинят вашу жизнь). К 67 годам вы уже получите “лишние” $63000. А если подойти к этому решению математически, то получим, что с ранним выходом мы начинаем терять где-то после 79 лет. Так что решение зависит от здоровья и планов на жизнь.

Теперь он 66 лет и 2 месяца и постепенно поднимается до 67 для рожденных после 1960 года. Что не очень радостно для будущих пенсионеров. Но надо учитывать 2 обстоятельства. Во-первых, в среднем, мужчина и женщина после выхода на пенсию живут до 84.4 и 86.7 лет соответственно. Во-вторых, пенсионный возраст в США - понятие довольно условное. Это возраст, при котором вы будете получать рассчитанную по формуле пенсию. На самом деле, пенсионный возраст – это период между 62 и 70 годами. Просто за каждый недоработанный до полного возраста год вам недоплатят 5-7% от полной пенсии. За каждый переработанный – переплатят 8%. Т.е. если у вас полная пенсия $1500, а вы решили уйти в 62, то недополучите 30% ($450). Казалось бы, вы много теряете, но ведь вы их будете получать на 5 лет дольше (а может и больше, если дополнительные 5 лет отдыха удлинят вашу жизнь). К 67 годам вы уже получите “лишние” $63000. А если подойти к этому решению математически, то получим, что с ранним выходом мы начинаем терять где-то после 79 лет. Так что решение зависит от здоровья и планов на жизнь.Еще одна интересная особенность американских пенсий - что супруг может получать половину пенсии другого супруга, если свою он не заработал или его собственная меньше.

В течении жизни каждый американец может отслеживать что его ожидает при выходе на пенсию. За 3 месяца до дня рождения присылается Social Security Statement, где указано, сколько он зарабатывал каждый год, ожидаемая пенсия, пособие в случае инвалидности, пособие выжившему супругу и т.д.

Для просмотра ссылки необходимо нажать

Вход или Регистрация