Японский долг высок, но он не сравним с американским долгом, который может спровоцировать финансовый взрыв и увеличить ценность биткоинов.

На первый взгляд, соотношение долга США к ВВП не кажется таким уж плохим в глобальном масштабе. В 2023 году этот показатель был ниже, чем в среднем по странам «Большой семерки» — 123% — и примерно вдвое ниже, чем у страны с самой большой задолженностью в мире — Японии, где долг составлял колоссальные 255% ВВП.

Глядя только на цифры, было бы легко отмахнуться от этого как от проблемы. В конце концов, Японии на протяжении многих лет удавалось относительно хорошо справляться со своей растущей кучей долгов. Ее экономика остается стабильной, а индекс Nikkei 225 за последний год вырос примерно на 31% (по состоянию на 10 мая), опередив S&P 500. Однако в действительности экономические ситуации в двух странах очень сильно различаются, а это значит, что то, что работает для Японии, вряд ли сработает для США.

Яркая разница между ними заключается в составе их долговой собственности. В Японии почти 90% долга принадлежит ее гражданам и учреждениям внутри страны. Напротив, примерно четверть долга США принадлежит международным покупателям долга. И поэтому необходимо обеспечить, чтобы его долг оставался для них привлекательным, выплачивая достаточно высокую доходность по сравнению с глобальными конкурентами — особенно, когда этот долг растет до все более высоких процентов от ВВП, а это означает, что кредитовать правительство становится все более рискованно.

Действительно, в прошлом году Fitch Ratings уже понизило рейтинг государственного долга США с AAA до AA+ . В то время официальные лица США отмахнулись от этой новости, назвав ее «произвольной и основанной на устаревших данных». Позже в том же году Moody's понизило прогноз по долгу США до негативного, что также было в значительной степени проигнорировано рынками.

Но инвесторам следует уделять этому больше внимания, потому что США не смогут сидеть сложа руки и позволять своему долгу взлететь до уровня, наблюдаемого в Японии. Во-первых, чистый долг Японии намного ниже, чем соотношение ее валового долга к ВВП, а это означает, что у нее больше иностранных активов, чем она должна другим странам – полная противоположность США. Это облегчает Японии управление растущей долговой кучей.

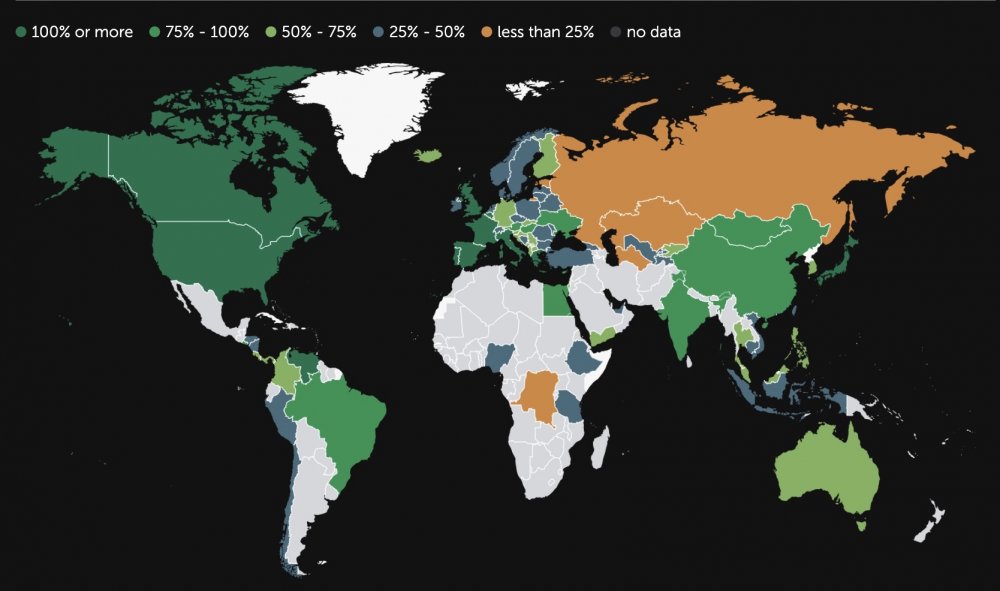

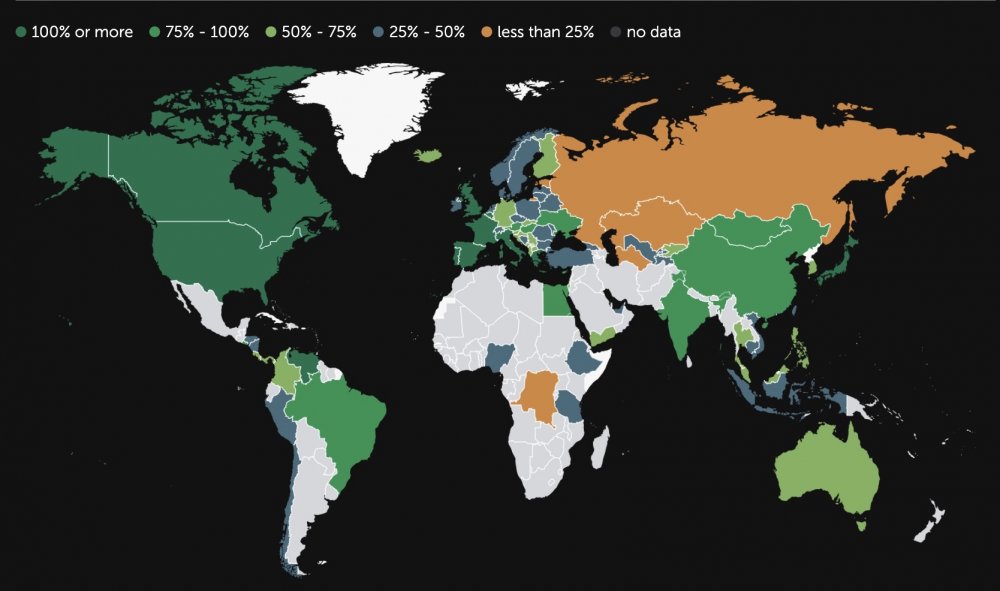

Карта соотношения долга к ВВП во всем мире по состоянию на 2022 год. (Темно-зеленый означает более высокое соотношение, а оранжевый — соотношение менее 25%). Источник: Международный валютный фонд.

Япония также не боролась с инфляцией почти в такой степени, как Соединенные Штаты. Уровень инфляции в стране составляет 2,7% после пика в 4,3% в январе 2023 года. Это далеко от 9,1%, которых США достигли в июне 2022 года.

Ответом на инфляцию, как мы все знаем, является ограничительная денежно-кредитная политика. Но более высокие процентные ставки означают более высокие выплаты по долгам, недовольство потребителей и — в конечном итоге — замедление экономики. Действительно, ФРС уже сталкивается со всеми этими проблемами. Доверие потребителей начинает падать, выплаты по долгам в прошлом году превысили 1 триллион долларов, а рост в первом квартале этого года оказался намного ниже, чем кто-либо ожидал.

Настолько, что сейчас мы слышим слухи о стагфляции — особенно нежелательной экономической ситуации, когда инфляция продолжает расти, в то время как экономический рост стагнирует. Здесь более высокий долг также создает проблему, поскольку он ограничивает способность правительства использовать свои фискальные полномочия для смягчения замедления экономики. Таким образом, Федеральная резервная система оказалась в своего рода ловушке-22, особенно если учесть, что она почти пообещала следующее снижение ставок.

В год выборов слишком долгое сохранение высоких процентных ставок также может привести к недовольству электората. Однако до сих пор кандидаты как от демократов, так и от республиканцев, похоже, полностью игнорируют слона в комнате — растущую кучу долга США. Ни одна из сторон не предложила какой-либо значимой политики для решения этой проблемы. Но, поскольку соотношение долга к ВВП сейчас превышает 100% и, по прогнозам, будет продолжать быстро расти в ближайшие десятилетия, правительству рано или поздно придется столкнуться с этой проблемой.

Так что же это значит для криптовалют? Как ни парадоксально, все это может быть чистой выгодой для таких активов, как Биткоин, который может стать безопасной гаванью, поскольку усиливаются опасения по поводу резкого роста долга США. Обычно рост долга также приводит к девальвации фиатной валюты. И хотя, как и Япония, США, возможно, смогут избежать некоторых из этих проблем благодаря глобальной зависимости от доллара США, высокая доля владения иностранным долгом также делает доллар особенно уязвимым.

В сочетании с ожиданиями снижения процентных ставок позднее в этом году маловероятно, что доллар сохранит свою нынешнюю силу слишком долго. Это, конечно, будет благом для Биткоина, который массы рассматривают как защиту от слабости доллара.

Таким образом, затруднительное положение, в котором оказались США, не обязательно является плохой новостью для рынков криптовалют, в зависимости от того, насколько ситуация выйдет из-под контроля. Например, если США объявят дефолт по своему долгу — чего, конечно же, не произойдет, это станет катастрофой для всех рынков, включая цифровые активы. Однако более слабый доллар и некоторая потеря доверия к США могут быть именно тем, что доктор прописал для следующего этапа крипто-ралли.

Эта статья предназначена для общих информационных целей и не должна рассматриваться как юридическая или инвестиционная консультация. Взгляды, мысли и мнения, выраженные здесь, принадлежат только автору.

На первый взгляд, соотношение долга США к ВВП не кажется таким уж плохим в глобальном масштабе. В 2023 году этот показатель был ниже, чем в среднем по странам «Большой семерки» — 123% — и примерно вдвое ниже, чем у страны с самой большой задолженностью в мире — Японии, где долг составлял колоссальные 255% ВВП.

Глядя только на цифры, было бы легко отмахнуться от этого как от проблемы. В конце концов, Японии на протяжении многих лет удавалось относительно хорошо справляться со своей растущей кучей долгов. Ее экономика остается стабильной, а индекс Nikkei 225 за последний год вырос примерно на 31% (по состоянию на 10 мая), опередив S&P 500. Однако в действительности экономические ситуации в двух странах очень сильно различаются, а это значит, что то, что работает для Японии, вряд ли сработает для США.

Яркая разница между ними заключается в составе их долговой собственности. В Японии почти 90% долга принадлежит ее гражданам и учреждениям внутри страны. Напротив, примерно четверть долга США принадлежит международным покупателям долга. И поэтому необходимо обеспечить, чтобы его долг оставался для них привлекательным, выплачивая достаточно высокую доходность по сравнению с глобальными конкурентами — особенно, когда этот долг растет до все более высоких процентов от ВВП, а это означает, что кредитовать правительство становится все более рискованно.

Действительно, в прошлом году Fitch Ratings уже понизило рейтинг государственного долга США с AAA до AA+ . В то время официальные лица США отмахнулись от этой новости, назвав ее «произвольной и основанной на устаревших данных». Позже в том же году Moody's понизило прогноз по долгу США до негативного, что также было в значительной степени проигнорировано рынками.

Но инвесторам следует уделять этому больше внимания, потому что США не смогут сидеть сложа руки и позволять своему долгу взлететь до уровня, наблюдаемого в Японии. Во-первых, чистый долг Японии намного ниже, чем соотношение ее валового долга к ВВП, а это означает, что у нее больше иностранных активов, чем она должна другим странам – полная противоположность США. Это облегчает Японии управление растущей долговой кучей.

Карта соотношения долга к ВВП во всем мире по состоянию на 2022 год. (Темно-зеленый означает более высокое соотношение, а оранжевый — соотношение менее 25%). Источник: Международный валютный фонд.

Япония также не боролась с инфляцией почти в такой степени, как Соединенные Штаты. Уровень инфляции в стране составляет 2,7% после пика в 4,3% в январе 2023 года. Это далеко от 9,1%, которых США достигли в июне 2022 года.

Ответом на инфляцию, как мы все знаем, является ограничительная денежно-кредитная политика. Но более высокие процентные ставки означают более высокие выплаты по долгам, недовольство потребителей и — в конечном итоге — замедление экономики. Действительно, ФРС уже сталкивается со всеми этими проблемами. Доверие потребителей начинает падать, выплаты по долгам в прошлом году превысили 1 триллион долларов, а рост в первом квартале этого года оказался намного ниже, чем кто-либо ожидал.

Настолько, что сейчас мы слышим слухи о стагфляции — особенно нежелательной экономической ситуации, когда инфляция продолжает расти, в то время как экономический рост стагнирует. Здесь более высокий долг также создает проблему, поскольку он ограничивает способность правительства использовать свои фискальные полномочия для смягчения замедления экономики. Таким образом, Федеральная резервная система оказалась в своего рода ловушке-22, особенно если учесть, что она почти пообещала следующее снижение ставок.

В год выборов слишком долгое сохранение высоких процентных ставок также может привести к недовольству электората. Однако до сих пор кандидаты как от демократов, так и от республиканцев, похоже, полностью игнорируют слона в комнате — растущую кучу долга США. Ни одна из сторон не предложила какой-либо значимой политики для решения этой проблемы. Но, поскольку соотношение долга к ВВП сейчас превышает 100% и, по прогнозам, будет продолжать быстро расти в ближайшие десятилетия, правительству рано или поздно придется столкнуться с этой проблемой.

Так что же это значит для криптовалют? Как ни парадоксально, все это может быть чистой выгодой для таких активов, как Биткоин, который может стать безопасной гаванью, поскольку усиливаются опасения по поводу резкого роста долга США. Обычно рост долга также приводит к девальвации фиатной валюты. И хотя, как и Япония, США, возможно, смогут избежать некоторых из этих проблем благодаря глобальной зависимости от доллара США, высокая доля владения иностранным долгом также делает доллар особенно уязвимым.

В сочетании с ожиданиями снижения процентных ставок позднее в этом году маловероятно, что доллар сохранит свою нынешнюю силу слишком долго. Это, конечно, будет благом для Биткоина, который массы рассматривают как защиту от слабости доллара.

Таким образом, затруднительное положение, в котором оказались США, не обязательно является плохой новостью для рынков криптовалют, в зависимости от того, насколько ситуация выйдет из-под контроля. Например, если США объявят дефолт по своему долгу — чего, конечно же, не произойдет, это станет катастрофой для всех рынков, включая цифровые активы. Однако более слабый доллар и некоторая потеря доверия к США могут быть именно тем, что доктор прописал для следующего этапа крипто-ралли.

Об авторе:

Лукас Кили — директор по инвестициям в Yield App, где он курирует распределение инвестиционного портфеля и руководит расширением диверсифицированного ассортимента инвестиционных продуктов. Ранее он был главным инвестиционным директором в Diginex Asset Management, а также старшим трейдером и управляющим директором в Credit Suisse в Гонконге, где он руководил торговлей QIS и структурированными деривативами. Он также был главой отдела экзотических деривативов в UBS в Австралии.Эта статья предназначена для общих информационных целей и не должна рассматриваться как юридическая или инвестиционная консультация. Взгляды, мысли и мнения, выраженные здесь, принадлежат только автору.

Для просмотра ссылки необходимо нажать

Вход или Регистрация