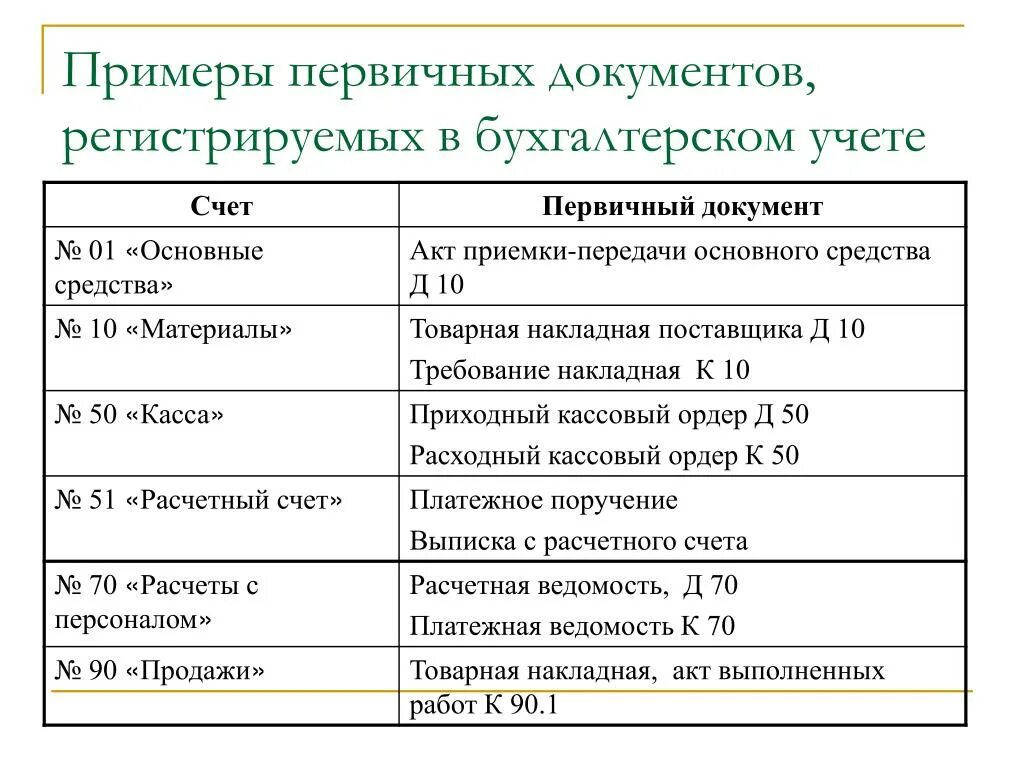

Каждый факт хозяйственной жизни компании оформляют первичным учетным документом.

Такое требование установлено пунктом 1 статьи 9 Федерального закона "О бухгалтерском учете" № 402-ФЗ, который действует с 1 января 2013 года. На основании этих документов бухгалтер делает записи в учете. Поэтому эти документы и называют первичными: ведь если нет документа, нет и основания для бухгалтерской проводки.

Имейте в виду, основанием для проводки служит не только документ, но и реальность самого факта хозяйственной жизни.

К бухгалтерскому учету нельзя принимать документы, которыми оформлены не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок (ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ).

В этих целях под мнимыми объектами бухгалтерского учета понимают несуществующие объекты, отраженные в бухгалтерском учете лишь для вида (в том числе неосуществленные расходы, несуществующие обязательства, не имевшие места факты хозяйственной жизни).

Под притворными объектами бухгалтерского учета понимают объекты, отраженные в бухгалтерском учете вместо другого объекта с целью прикрыть его (в том числе притворные сделки).

Обратите внимание: компании не обязаны применять унифицированные формы первичных документов. Их формы должен определять рукодитель фирмы, по представлению должностного лица, на которого возложена обязанность ведения учета (п. 4 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ).

Самостоятельное составление первичных документов – объемная и трудоемкая работа. К тому же все унифицированные формы первичных документов уже есть в бухгалтерских программах. Поэтому ваша фирма может продолжать использовать унифицированные формы первичных документов уже в добровольном порядке.

В этом случае в учетной политике лучше упомянуть об этом, указав, что в качестве первичных документов компания применяет унифицированные формы.

Так, Госкомстатом разработаны типовые бланки для учета:

Распечатывая бланки самостоятельно, вы можете выбрать тот формат, который вам наиболее удобен. Строгих ограничений здесь нет. При необходимости можно также изменять размеры граф и строк.

Если компания применяет унифицированные формы первичных документов, и для какого-то факта хозяйственной жизни типовой бланк не предусмотрен, вы можете разработать его самостоятельно.

Главное, чтобы он содержал все необходимые обязательные реквизиты.

Форма товарного чека содержит реквизиты:

Вместе с тем обязательными к применению остаются формы первичных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (например, кассовые документы). На это указывает Минфин России в Информации № ПЗ-10/2012.

А по мнению налоговиков, при работе с ККТ можно использовать только унифицированные формы бланков. Разрабатывать эти формы самостоятельно налогоплательщики не вправе (письмо ФНС РФ от 23 июня 2014 г. № ЕД-4-2/11941@).

О запрете изменять унифицированные формы документов, введенных уполномоченными органами на основании других федеральных законов, напоминает и Минфин России в письме от 6 февраля 2015 г. № 07-01-12/4833.

В ином случае (например, в случае отсутствия в документе, оформляющем гражданско-правовые отношения по договору перевозки, итоговой стоимости перевозки) транспортная накладная может служить основанием для составления соответствующего первичного учетного документа, форма которого действующим законодательством не регулируется и может быть определена организацией самостоятельно (письмо ФНС России от 10 августа 2018 года № АС-4-15/15570@).

Это установлено пунктом 5 статьи 9 Федерального закона от 6 декабря 2011 года № 402-ФЗ "О бухгалтерском учете".

Как убедиться, что с контрагентом можно организовать ЭДО?

Об участии контрагента в системе ЭДО можно узнать на сайте ФНС.

На сайте ФНС есть сервис «Прозрачный бизнес». Через него можно узнать, является ли юридическое лицо или ИП участником электронного документооборота (ЭДО).

Если у интересующего лица есть такая отметка, это значит, что в ФНС:

ФНС утвержден План разработки и ввода формата электронных документов (распоряжение от 20 апреля 2022 г. № 92@).

Уже утверждены электронные форматы первичных документов, которые можно использовать в ЭДО между контрагентами и обязательно между фирмой и налоговой инспекцией.

Акт сверки взаимных расчетов

Организация вправе самостоятельно принять решение о том, использовать ли в целях проверки обоснованности данных учета акт сверки взаиморасчетов. Документ носит вспомогательный характер и призван помочь в выявлении ошибок в расчетах с контрагентами. Подписание акта сверки сторонами означает подтверждение наличия задолженности или исполнение сторонами своих обязательств и отсутствие каких-либо претензий друг к другу.

С 21 июля 2022 года организации и ИП могут формировать электронные акты сверки взаимных расчетов по единому формату.

Формат акта сверки взаимных расчетов утвержден приказом ФНС от 13 мая 2022 г. № ЕД-7-26/405@.

Акт приемки-сдачи работ (услуг)

Это первичный учётный документ, с помощью которого подтверждается выполнение работ или услуг по договору. Сам акт может состоять из одного или двух xml-файлов, они содержат информацию об исполнителе и заказчике.

Формат акта по ЭДО не унифицирован, но он должен содержать обязательные реквизиты для первичного документа, предусмотренные законом о бухучете. ФНС рекомендует два формата электронных актов, которые описаны в приказах от 19 декабря 2018 г. № ММВ-7-15/820@ и от 30 ноября 2015 г. № ММВ-7-10/552@.

Товарная накладная

С помощью накладной система ЭДО фиксирует передачу товарно-материальных ценностей между организациями. Это форма ТОРГ-12. Документ состоит из двух файлов — сведений со стороны продавца и покупателя.

Формат товарной накладной в ЭДО утвержден приказами ФНС от 19 декабря 2018 г. № ММВ-7-15/820@ и 30 ноября 2015 г. № ММВ-7-10/552@.

Электронная транспортная накладная

ЭДО в сфере грузоперевозок был запущен с 2022 года на добровольной основе. А 21 мая 2022 года был утвержден единый формат электронной транспортной накладной постановлением Правительства № 931, вступившим в силу с 1 сентября 2022 года. То есть с этой даты перевозчики, которые уже обмениваются накладными электронным способом, должны использовать единый формат.

Электронный договор

Формат электронного договора утвержден Приказом ФНС от 24 марта 2022 г. № ЕД-7-26/236@.

Это формат PDF-А/3. Он позволяет обмениваться договорами с контрагентами с разным уровнем цифровизации. Такой электронный документ можно прочесть и подписать независимо от наличия специальной системы ЭДО.

Приказом ФНС от 16 февраля 2023 г. № ЕД-7-26/115@ (вступает в силу 14 июля 2023 года) утвержден XML формат представления договорных документов. Это договор, соглашение, контракт, приложение к договору, дополнительное соглашение к договору или пр.

XML формат подойдет больше тем компаниям, которые обладают высоким уровнем цифровизации. Он содержит больше потенциальных возможностей для аналитики.

При заключении сделок можно самостоятельно выбирать формат исходя из своих возможностей и потребностей. Документ, сформированный по любому из форматов, можно будет без проблем передать в налоговые органы по ТКС при их истребовании или для пояснений.

Электронные перевозочные документы

С 1 марта 2023 года начали действовать изменения, внесенные в 2022 году в Устав автомобильного транспорта (см. Федеральный закон от 8 ноября 2007 г. № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» в редакции Федерального закона от 11 июня 2022 года № 156-ФЗ, от 22 ноября 2022 г. № 459-ФЗ).

Среди изменений - расширение перечня перевозочных документов, которые можно формировать в электронном виде. Теперь к числу таких документов относятся путевой лист, заказ и заявка и договор фрахтования. ФНС утвердила электронные форматы этих документов.

Приказом ФНС от 17 февраля 2023 г. № ЕД-7-26/116@ утвержден формат электронного путевого листа. Он вступил в силу с 11 марта 2023 года и действует до 1 марта 2029 года.

Это заказ, формируемый в электронном виде в информационной системе электронных перевозочных документов. Такой заказ должен быть подписан усиленными квалифицированными или усиленными неквалифицированными электронными подписями.

Приказом ФНС от 13 февраля 2023 г. № ЕД-7-26/109@ утвержден формат электронного договора фрахтования.

С 1 марта 2023 года договор фрахтования может оформляться на бумажном носителе или в виде электронного документа.

Такое требование установлено пунктом 1 статьи 9 Федерального закона "О бухгалтерском учете" № 402-ФЗ, который действует с 1 января 2013 года. На основании этих документов бухгалтер делает записи в учете. Поэтому эти документы и называют первичными: ведь если нет документа, нет и основания для бухгалтерской проводки.

Имейте в виду, основанием для проводки служит не только документ, но и реальность самого факта хозяйственной жизни.

К бухгалтерскому учету нельзя принимать документы, которыми оформлены не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок (ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ).

В этих целях под мнимыми объектами бухгалтерского учета понимают несуществующие объекты, отраженные в бухгалтерском учете лишь для вида (в том числе неосуществленные расходы, несуществующие обязательства, не имевшие места факты хозяйственной жизни).

Под притворными объектами бухгалтерского учета понимают объекты, отраженные в бухгалтерском учете вместо другого объекта с целью прикрыть его (в том числе притворные сделки).

Не относятся к мнимым объектам бухучета: резервы и фонды, предусмотренные законодательством России, а также расходы на их создание.

Обратите внимание: компании не обязаны применять унифицированные формы первичных документов. Их формы должен определять рукодитель фирмы, по представлению должностного лица, на которого возложена обязанность ведения учета (п. 4 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ).

Самостоятельное составление первичных документов – объемная и трудоемкая работа. К тому же все унифицированные формы первичных документов уже есть в бухгалтерских программах. Поэтому ваша фирма может продолжать использовать унифицированные формы первичных документов уже в добровольном порядке.

В этом случае в учетной политике лучше упомянуть об этом, указав, что в качестве первичных документов компания применяет унифицированные формы.

Так, Госкомстатом разработаны типовые бланки для учета:

- основных средств и нематериальных активов;

- материалов;

- кассовых операций;

- операций, связанных с оплатой труда;

- результатов инвентаризации.

- торговых операций (в том числе при продаже товаров в кредит и по договорам комиссии);

- операций на предприятиях общественного питания;

- денежных расчетов с населением с применением ККМ;

- капитального строительства и ремонтно-строительных работ;

- работы строительных машин и механизмов;

- операций на автомобильном транспорте;

- сельскохозяйственной продукции и сырья.

Распечатывая бланки самостоятельно, вы можете выбрать тот формат, который вам наиболее удобен. Строгих ограничений здесь нет. При необходимости можно также изменять размеры граф и строк.

Если компания применяет унифицированные формы первичных документов, и для какого-то факта хозяйственной жизни типовой бланк не предусмотрен, вы можете разработать его самостоятельно.

Главное, чтобы он содержал все необходимые обязательные реквизиты.

Пример

Организация закупила товары для дальнейшей перепродажи. Покупка носит разовый характер. Договора с поставщиком нет. Оплата осуществлена с расчетного счета.

Поставщик вместе с товаром представил только товарный чек. Товарную накладную или универсальный передаточный документ поставщик оформлять отказался, так как не является плательщиком НДС.

Форма товарного чека содержит реквизиты:

- наименования продавца и покупателя;

- наименование, количество, стоимость проданных товаров;

- должности и подписи ответственных лиц поставщика и их подписи;

- дата составления документа.

Вместе с тем обязательными к применению остаются формы первичных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (например, кассовые документы). На это указывает Минфин России в Информации № ПЗ-10/2012.

А по мнению налоговиков, при работе с ККТ можно использовать только унифицированные формы бланков. Разрабатывать эти формы самостоятельно налогоплательщики не вправе (письмо ФНС РФ от 23 июня 2014 г. № ЕД-4-2/11941@).

О запрете изменять унифицированные формы документов, введенных уполномоченными органами на основании других федеральных законов, напоминает и Минфин России в письме от 6 февраля 2015 г. № 07-01-12/4833.

Пример

Это правило, в частности, касается транспортной накладной, оформление которой предусмотрено п. 6 Правил перевозок грузов автомобильным транспортом, утвержденных постановлением Правительства РФ от 15 апреля 2011 года № 272.

При этом данный документ может быть использован организацией в качестве первичного учетного документа при условии отражения в нем всех обязательных реквизитов, установленных частью 2 статьи 9 Федерального закона № 402-ФЗ.

В ином случае (например, в случае отсутствия в документе, оформляющем гражданско-правовые отношения по договору перевозки, итоговой стоимости перевозки) транспортная накладная может служить основанием для составления соответствующего первичного учетного документа, форма которого действующим законодательством не регулируется и может быть определена организацией самостоятельно (письмо ФНС России от 10 августа 2018 года № АС-4-15/15570@).

Электронные форматы каких документов разрабатывает ФНС

Обратите внимание: первичные документы можно составлять на бумажном носителе и (или) в электронном виде, с использованием электронной подписи.Это установлено пунктом 5 статьи 9 Федерального закона от 6 декабря 2011 года № 402-ФЗ "О бухгалтерском учете".

Как убедиться, что с контрагентом можно организовать ЭДО?

Об участии контрагента в системе ЭДО можно узнать на сайте ФНС.

На сайте ФНС есть сервис «Прозрачный бизнес». Через него можно узнать, является ли юридическое лицо или ИП участником электронного документооборота (ЭДО).

Если у интересующего лица есть такая отметка, это значит, что в ФНС:

- есть актуальная запись, что оно является абонентом хотя бы одного оператора ЭДО;

- имеется информация о действующем сертификате электронной подписи;

- нет сведений о том, что договор с оператором ЭДО расторгнут.

ФНС утвержден План разработки и ввода формата электронных документов (распоряжение от 20 апреля 2022 г. № 92@).

Уже утверждены электронные форматы первичных документов, которые можно использовать в ЭДО между контрагентами и обязательно между фирмой и налоговой инспекцией.

Акт сверки взаимных расчетов

Организация вправе самостоятельно принять решение о том, использовать ли в целях проверки обоснованности данных учета акт сверки взаиморасчетов. Документ носит вспомогательный характер и призван помочь в выявлении ошибок в расчетах с контрагентами. Подписание акта сверки сторонами означает подтверждение наличия задолженности или исполнение сторонами своих обязательств и отсутствие каких-либо претензий друг к другу.

С 21 июля 2022 года организации и ИП могут формировать электронные акты сверки взаимных расчетов по единому формату.

Формат акта сверки взаимных расчетов утвержден приказом ФНС от 13 мая 2022 г. № ЕД-7-26/405@.

Акт приемки-сдачи работ (услуг)

Это первичный учётный документ, с помощью которого подтверждается выполнение работ или услуг по договору. Сам акт может состоять из одного или двух xml-файлов, они содержат информацию об исполнителе и заказчике.

Формат акта по ЭДО не унифицирован, но он должен содержать обязательные реквизиты для первичного документа, предусмотренные законом о бухучете. ФНС рекомендует два формата электронных актов, которые описаны в приказах от 19 декабря 2018 г. № ММВ-7-15/820@ и от 30 ноября 2015 г. № ММВ-7-10/552@.

Товарная накладная

С помощью накладной система ЭДО фиксирует передачу товарно-материальных ценностей между организациями. Это форма ТОРГ-12. Документ состоит из двух файлов — сведений со стороны продавца и покупателя.

Формат товарной накладной в ЭДО утвержден приказами ФНС от 19 декабря 2018 г. № ММВ-7-15/820@ и 30 ноября 2015 г. № ММВ-7-10/552@.

Электронная транспортная накладная

ЭДО в сфере грузоперевозок был запущен с 2022 года на добровольной основе. А 21 мая 2022 года был утвержден единый формат электронной транспортной накладной постановлением Правительства № 931, вступившим в силу с 1 сентября 2022 года. То есть с этой даты перевозчики, которые уже обмениваются накладными электронным способом, должны использовать единый формат.

Электронный договор

Формат электронного договора утвержден Приказом ФНС от 24 марта 2022 г. № ЕД-7-26/236@.

Это формат PDF-А/3. Он позволяет обмениваться договорами с контрагентами с разным уровнем цифровизации. Такой электронный документ можно прочесть и подписать независимо от наличия специальной системы ЭДО.

Приказом ФНС от 16 февраля 2023 г. № ЕД-7-26/115@ (вступает в силу 14 июля 2023 года) утвержден XML формат представления договорных документов. Это договор, соглашение, контракт, приложение к договору, дополнительное соглашение к договору или пр.

XML формат подойдет больше тем компаниям, которые обладают высоким уровнем цифровизации. Он содержит больше потенциальных возможностей для аналитики.

При заключении сделок можно самостоятельно выбирать формат исходя из своих возможностей и потребностей. Документ, сформированный по любому из форматов, можно будет без проблем передать в налоговые органы по ТКС при их истребовании или для пояснений.

Электронные перевозочные документы

С 1 марта 2023 года начали действовать изменения, внесенные в 2022 году в Устав автомобильного транспорта (см. Федеральный закон от 8 ноября 2007 г. № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» в редакции Федерального закона от 11 июня 2022 года № 156-ФЗ, от 22 ноября 2022 г. № 459-ФЗ).

Среди изменений - расширение перечня перевозочных документов, которые можно формировать в электронном виде. Теперь к числу таких документов относятся путевой лист, заказ и заявка и договор фрахтования. ФНС утвердила электронные форматы этих документов.

Приказом ФНС от 17 февраля 2023 г. № ЕД-7-26/116@ утвержден формат электронного путевого листа. Он вступил в силу с 11 марта 2023 года и действует до 1 марта 2029 года.

Напомним, что с 1 марта 2023 года действует порядок оформления путевого листа, который предусматривает возможность его формирования в электронном виде.

Приказом ФНС от 13 февраля 2023 № ЕД-7-26/108@ утвержден формат электронного заказа. Формат вступил в силу 11 марта 2023 года и действует до 1 сентября 2026 года.

Это заказ, формируемый в электронном виде в информационной системе электронных перевозочных документов. Такой заказ должен быть подписан усиленными квалифицированными или усиленными неквалифицированными электронными подписями.

Приказом ФНС от 13 февраля 2023 г. № ЕД-7-26/109@ утвержден формат электронного договора фрахтования.

С 1 марта 2023 года договор фрахтования может оформляться на бумажном носителе или в виде электронного документа.

Для просмотра ссылки необходимо нажать

Вход или Регистрация