Что нужно знать тем, кто уезжает в Германию пожить, учреждает бизнес в Германии, покупает в Германии недвижимость или получает наследство или подарки.

Иллюстрация: Francesco Luca Labianca/unsplash

Иллюстрация: Francesco Luca Labianca/unsplash

[H2] Когда я стану налоговым резидентом Германии?[/H2]

Физическое лицо признается налоговым резидентом Германии, если соблюдается любое из следующих условий:

Нерезиденты Германии уплачивают налог только с доходов от источников в Германии, но при этом могут быть обязаны также заплатить налог в стране своего резидентства.

[H2] Я начал работать в Германии по трудовому договору. Сколько налогов я заплачу?[/H2]

Годовой доход физических лиц в Германии (как резидентов, так и нерезидентов) облагается налогом по прогрессивным ставкам, представленным в таблице ниже.

Кроме того, взимается налог солидарностив размере 5.5% от величины подоходного налога.

С 2021 года налог солидарности не взимается, если физическое лицо платит подоходный налог в размере не более 16 956 евро (примерно эквивалентно налогооблагаемому доходу в размере 62 000 евро в год), а также если семья подает совместную декларацию и платит подоходный налог не более 33 912 евро (примерно эквивалентно налогооблагаемому доходу в размере 124 000 евро).

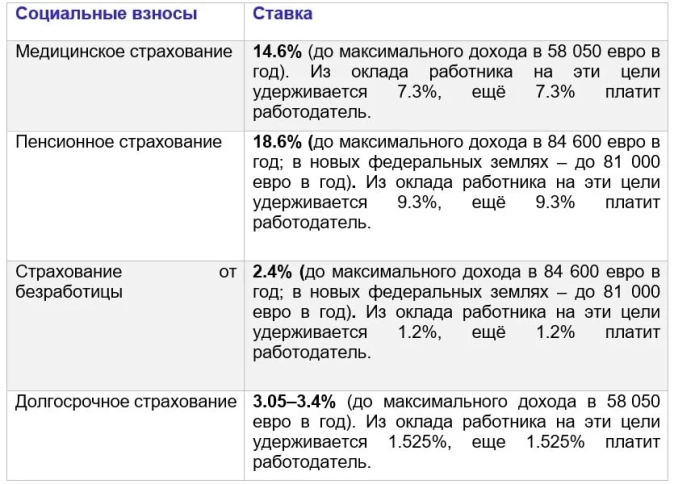

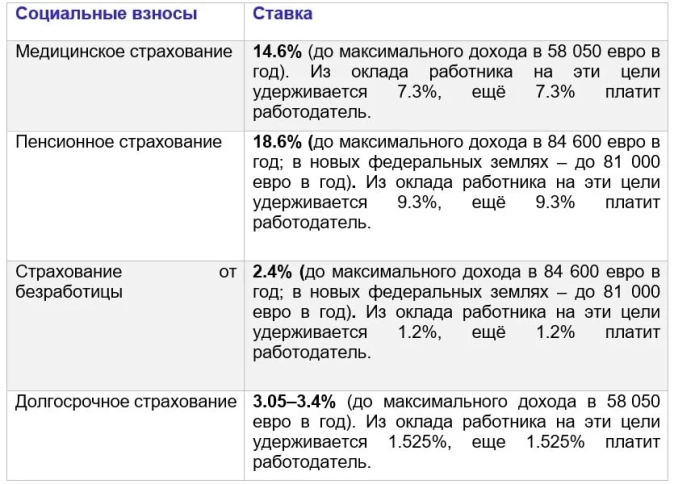

Также в Германии существуют разнообразные социальные взносы на:

Обратите внимание на то, что 3.4% на долгосрочное страхование вносят бездетные граждане старше 23 лет. В Германии бездетный холостяк платит больше всех.

Члены официально признаваемых церквей в Германии также платят церковный налог в размере 8–9% от величины подоходного налога в зависимости от земли, в которой проживает налогоплательщик.

[H2] Я работаю в Германии как фрилансер. Сколько налогов я заплачу?[/H2]

Фрилансеры, работающие в Германии, уплачивают подоходный налог по таким же ставкам, как в найме. Фрилансеры в Германии также платят налог солидарности.

По общему правилу фрилансеры в Германии освобождены от уплаты взносов на пенсионное страхование и страхование от безработицы, но зато они должны платить НДС со своих услуг или продаваемых товаров. Чаще всего ставка НДС для фрилансеров в Германии составляет 19%. Если годовой доход фрилансера составляет менее 22 000 евро, то НДС он платить не должен. Фрилансер в Германии должен делать обязательные взносы на медицинское страхование по ставке 14.6% и долгосрочное страхование по ставке 3.05%–3.4%. При этом в отличие от многих работников, фрилансер в Германии может делать обязательные взносы на медицинское страхование в частные компании, а не государству.

Фрилансер в Германии платит подоходный налог 4 раза в год т. н. авансовыми платежами до 10 числа предусмотренного месяца: март, июнь, сентябрь и декабрь. По итогам года фрилансер подает налоговую декларацию и либо доплачивает недостающую сумму, либо возвращает излишне уплаченные налоги.

[H2] Слышал что-то про налоговые классы в Германии. Как они влияют на налоги?[/H2]

Действительно, в Германии существуют налоговые классы, всего их шесть:

[H2] У меня есть недвижимость, которую я сдаю. Сколько налогов я заплачу?[/H2]

Доход от сдачи недвижимости в аренду в Германии облагается подоходным налогом по уже знакомым ставкам 0-14-42-45%, а также налогом солидарности.

[H2] У меня есть недвижимое имущество в Германии. Должен ли я платить налог на имущество и сколько?[/H2]

В Германии налог на расположенную на территории страны недвижимость платит каждый собственник, независимо от статуса резидентства. В настоящее время идет большая реформа налога на имущество, до 31 октября 2022 года все собственники обязаны подать декларацию о переоценке недвижимости.

На федеральном уровне ставка налога на имущество в Германии составляет 0.35%, затем в зависимости от типа недвижимости и конкретного муниципалитета эта ставка умножается на мультипликатор, тем самым эффективная ставка налога на имущество в Германии составляет от 0.98% до 2.84% в год.

[H2] Я получил наследство или подарок на большую сумму. Должен ли я платить налоги в Германии и сколько?[/H2]

В Германии существует налог на наследство и подарки. Освобождаемая от налогообложения сумма наследства или подарка и ставка налога в Германии зависит от того, кем наследник или одаряемый приходится наследодателю или дарителю.

В таблице ниже представлено, какая сумма в Германии освобождается от налогообложения при наследовании или дарении. Существуют также дополнительные основания для освобождения от налогообложения, но в этой статье мы их не освещаем.

Ставки налога на наследство и дарение в Германии будут зависеть от того, к какому классу относится наследник или одаряемый. Всего классов три, и они определяются в зависимости от отношения наследника или одаряемого к наследодателю или дарителю:

В Германии для подсчета величины налога также учитывается наследство или подарки, полученные в течение предыдущих 10 лет. Как это работает: муж подарил супруге дом стоимостью 500 000 евро в 2016 году. Освобождаемая от налога сумма составляет 400 000 евро, значит облагаться налогом будет только 100 000 евро. Супруга относится к I классу, поэтому ставка налога составит 11% (грубо говоря, без вычета), а величина налога – 11 000 евро. В 2018 году муж дарит супруге квартиру стоимостью 600 000 евро. Стоимость подаренного за предыдущие 10 лет – 1 100 000 евро. Освобождаемая от налога сумма составляет 400 000 евро, значит облагаться налогом будет 700 000 евро. Ставка налога составит 23%, то есть сумма налога составит 161 000 евро. Но если супруга заплатила налог в 2016 году, то в 2018 году налог составит 161 000 – 11 000 евро = 150 000 евро.

Декларацию нужно подать в течение 3 месяцев с даты дарения или даты, когда наследник узнал о наследстве.

[H2] Я получаю дивиденды. Сколько налогов я заплачу?[/H2]

Налог на дивиденды в Германии составляет 25%, а также налог солидарности 5.5% и церковный налог, если это применимо.

Инвесторам в Германии также доступен инвестиционный вычет в размере 801 евро в год или 1 602 евро в год на семью, если супруги подают совместную декларацию.

[H2] Я получаю проценты. Сколько налогов я заплачу?[/H2]

Налог на проценты в Германии составляет 25%, а также налог солидарности 5.5% и церковный налог, если применимо.

К доходу от процентов в Германии можно также применять инвестиционный вычет в размере 801 евро в год.

[H2] Я получаю роялти. Сколько налогов я заплачу?[/H2]

По общему правилу доход от роялти в Германии включается в общий доход и облагается по ставкам 0-14-42-45%, а также налогом солидарности 5.5%.

[H2] Я продал имущество. Сколько налогов я заплачу?[/H2]

Доход от продажи имущества в Германии облагается налогом в размере 25%, а также налогом солидарности 5.5%.

К доходу от продажи имущества (прироста капитала) в Германии можно также применять инвестиционный вычет в размере 801 евро в год.

Особые правила для продажи недвижимости в Германии: цена продаваемой недвижимости облагается налогом от 3.5% до 6.5% в зависимости от земли, где расположена недвижимость. Вдобавок доход от продажи недвижимости облагается подоходным налогом по привычным ставкам 0-14-42-45%.Исключения:

Доход от приобретения акций считается в Германии доходом, относящимся к доходам от найма, поэтому к нему применяются ставки НДФЛ и налог солидарности 5.5%.

Акции, предоставляемые бесплатно (например, по RSU) или по низкой цене, могут быть освобождены от налогов в размере до 1 440 евро в год при выполнении определенных условий. Если в период между выдачей опционов и вестингом работа осуществлялась не в Германии, то платить налоги в Германии не нужно.

[H2] Какие налоговые вычеты и льготы существуют в Германии?[/H2]

В Германии огромное количество всевозможных вычетов, которые серьезно помогают уменьшить немаленькие налоги. Не вдаваясь глубоко в детали, приведем основные вычеты в Германии:

Многие семьи в Германии также получают 219 евро в месяц на первого и второго ребенка, 225 евро на третьего и 250 евро в месяц на четвертого и последующего.

[H2] Как подавать налоговую декларацию и платить налоги в Германии?[/H2]

Налоговая декларация подается резидентом в обязательном порядке в случае, если лицо является самозанятым либо получает доходы от источника, находящегося за пределами Германии.

Нерезидент обязан подать декларацию в Германии только в том случае, если в Германии у него нет налогового агента, который удерживает налог (например, работодателя).

Налоговая декларация в Германии подается до 31 июля года, следующего за годом получения дохода. Если декларацию готовит сертифицированный налоговый консультант, то срок подачи декларации истекает 28 (29) февраля второго года, следующего за годом получения дохода. За 2021 год дедлайн для подготовки декларации сертифицированным налоговым консультантом был продлен до 31 августа 2023 года.

Супружеские пары подают совместные декларации, если они не проживают раздельно друг от друга или один из супругов не просит об ином. Между прочим, подача совместной декларации зачастую помогает сэкономить на налогах в случае большой разницы в доходах супругов, так как суммы из прогрессивной шкалы НДФЛ в Германии в этом случае увеличиваются вдвое, равно как и многие вычеты. Иногда вы обязаны подать совместную декларацию.

Налоговая служба пришлёт документ, содержащий налоговую оценку декларации, спустя 2–6 месяцев после её подачи. Налоговая оценка также содержит информацию о налоговых вычетах, которые можно применить. В ней также может быть информация о дополнительных сборах, для уплаты которых будет дано 4 недели.

Заполнить налоговую декларацию можно на бумаге или онлайн на сайте

Как правило, налоги в Германии нужно заплатить в течение одного месяца с даты окончательной оценки.

[H2] Слышал что-то про двойное налогообложение, для Германии применимо и как мне грозит?[/H2]

У Германии заключены соглашения об избежании двойного налогообложения (СИДН) со множеством стран, в том числе и с Россией. СИДН нужны для того, чтобы в ситуации, когда две страны претендуют на взимание налога, налог нужно было уплачивать только в одной стране или в обеих, но так, чтобы общая налоговая нагрузка не превышала общую налоговую нагрузку при уплате всех налогов в стране с наибольшими ставками.

Если вы сомневаетесь, в какой стране уплачивать налог или можно ли будет зачесть налоги, уплаченные в одной из стран, в качестве расходов в другой стране, изучите положения соответствующего СИДН или обратитесь к налоговому консультанту.

[H2] Слышал что-то про договоры о социальном обеспечении (ДСО), для Германии применимо и как мне поможет?[/H2]

Обычно СИДН не регулируют социальные выплаты в пользу граждан (в таком случае они могут облагаться налогами в обеих странах) и обязанности по уплате разного рода социальных взносов (в таком случае может возникнуть риск уплаты в обеих странах). ДСО нужны для того, чтобы социальные выплаты облагались налогом и социальные взносы уплачивались только в одной стране. Если вы сомневаетесь, в какой стране уплачивать налог или в бюджет какой страны делать социальные взносы, изучите положения соответствующего ДСО или обратитесь к специалисту по социальному обеспечению.

У Германии нет ДСО с Россией.

[H2] Когда я стану налоговым резидентом Германии?[/H2]

Физическое лицо признается налоговым резидентом Германии, если соблюдается любое из следующих условий:

- Лицо фактически находится на территории страны не менее 183 дней в течение календарного года;

- Центр его жизненных интересов находится в Германии.

- У лица есть недвижимость в Германии (неважно, своя или арендуемая, даже наличие комнаты в квартире у друга может быть достаточно);

- Проживание семьи в стране;

- В стране учатся несовершеннолетние дети.

Нерезиденты Германии уплачивают налог только с доходов от источников в Германии, но при этом могут быть обязаны также заплатить налог в стране своего резидентства.

[H2] Я начал работать в Германии по трудовому договору. Сколько налогов я заплачу?[/H2]

Годовой доход физических лиц в Германии (как резидентов, так и нерезидентов) облагается налогом по прогрессивным ставкам, представленным в таблице ниже.

Кроме того, взимается налог солидарностив размере 5.5% от величины подоходного налога.

С 2021 года налог солидарности не взимается, если физическое лицо платит подоходный налог в размере не более 16 956 евро (примерно эквивалентно налогооблагаемому доходу в размере 62 000 евро в год), а также если семья подает совместную декларацию и платит подоходный налог не более 33 912 евро (примерно эквивалентно налогооблагаемому доходу в размере 124 000 евро).

Также в Германии существуют разнообразные социальные взносы на:

- Медицинское страхование;

- Пенсионное страхование;

- Страхование от безработицы;

- Долгосрочное страхование.

Обратите внимание на то, что 3.4% на долгосрочное страхование вносят бездетные граждане старше 23 лет. В Германии бездетный холостяк платит больше всех.

Члены официально признаваемых церквей в Германии также платят церковный налог в размере 8–9% от величины подоходного налога в зависимости от земли, в которой проживает налогоплательщик.

[H2] Я работаю в Германии как фрилансер. Сколько налогов я заплачу?[/H2]

Фрилансеры, работающие в Германии, уплачивают подоходный налог по таким же ставкам, как в найме. Фрилансеры в Германии также платят налог солидарности.

По общему правилу фрилансеры в Германии освобождены от уплаты взносов на пенсионное страхование и страхование от безработицы, но зато они должны платить НДС со своих услуг или продаваемых товаров. Чаще всего ставка НДС для фрилансеров в Германии составляет 19%. Если годовой доход фрилансера составляет менее 22 000 евро, то НДС он платить не должен. Фрилансер в Германии должен делать обязательные взносы на медицинское страхование по ставке 14.6% и долгосрочное страхование по ставке 3.05%–3.4%. При этом в отличие от многих работников, фрилансер в Германии может делать обязательные взносы на медицинское страхование в частные компании, а не государству.

Фрилансер в Германии платит подоходный налог 4 раза в год т. н. авансовыми платежами до 10 числа предусмотренного месяца: март, июнь, сентябрь и декабрь. По итогам года фрилансер подает налоговую декларацию и либо доплачивает недостающую сумму, либо возвращает излишне уплаченные налоги.

[H2] Слышал что-то про налоговые классы в Германии. Как они влияют на налоги?[/H2]

Действительно, в Германии существуют налоговые классы, всего их шесть:

- I класс: холостяки, вдовы, лица в гражданском союзе, разведенные супруги, супруг, проживающий за рубежом;

- II класс: родители-одиночки;

- III класс: супруг с доходом значительно больше чем у супруга;

- IV класс: супруги с примерно одинаковым доходом;

- V класс: супруг с доходом значительно меньше чем у супруга;

- VI класс: лица, имеющие вторую работу или лица с несколькими источниками дохода (не зарплата или зарплата + иные источники).

[H2] У меня есть недвижимость, которую я сдаю. Сколько налогов я заплачу?[/H2]

Доход от сдачи недвижимости в аренду в Германии облагается подоходным налогом по уже знакомым ставкам 0-14-42-45%, а также налогом солидарности.

[H2] У меня есть недвижимое имущество в Германии. Должен ли я платить налог на имущество и сколько?[/H2]

В Германии налог на расположенную на территории страны недвижимость платит каждый собственник, независимо от статуса резидентства. В настоящее время идет большая реформа налога на имущество, до 31 октября 2022 года все собственники обязаны подать декларацию о переоценке недвижимости.

На федеральном уровне ставка налога на имущество в Германии составляет 0.35%, затем в зависимости от типа недвижимости и конкретного муниципалитета эта ставка умножается на мультипликатор, тем самым эффективная ставка налога на имущество в Германии составляет от 0.98% до 2.84% в год.

[H2] Я получил наследство или подарок на большую сумму. Должен ли я платить налоги в Германии и сколько?[/H2]

В Германии существует налог на наследство и подарки. Освобождаемая от налогообложения сумма наследства или подарка и ставка налога в Германии зависит от того, кем наследник или одаряемый приходится наследодателю или дарителю.

В таблице ниже представлено, какая сумма в Германии освобождается от налогообложения при наследовании или дарении. Существуют также дополнительные основания для освобождения от налогообложения, но в этой статье мы их не освещаем.

Ставки налога на наследство и дарение в Германии будут зависеть от того, к какому классу относится наследник или одаряемый. Всего классов три, и они определяются в зависимости от отношения наследника или одаряемого к наследодателю или дарителю:

- I класс: супруг, ребенок или ребенок ребенка, неблизкий потомок ребенка (например, внук ребенка);

- II класс: родитель или неблизкий предок (например, дед), брат, сестра, племянник или племянница, приемный родитель, тесть, свекор, супруг в разводе;

- III класс: все остальные.

- До 75 000 евро – 7-15-30% (для I, II и III класса соответственно);

- 75 000–300 000 евро – 11-20-30%;

- 300 000–600 000 евро – 15-25-30%;

- 600 000–6 000 000 евро – 19-30-30%;

- 6 000 000–13 000 000 евро – 23-35-50%;

- 13 000 000–26 000 000 евро – 27-40-50%;

- Свыше 26 000 000 евро – 30-43-50%.

В Германии для подсчета величины налога также учитывается наследство или подарки, полученные в течение предыдущих 10 лет. Как это работает: муж подарил супруге дом стоимостью 500 000 евро в 2016 году. Освобождаемая от налога сумма составляет 400 000 евро, значит облагаться налогом будет только 100 000 евро. Супруга относится к I классу, поэтому ставка налога составит 11% (грубо говоря, без вычета), а величина налога – 11 000 евро. В 2018 году муж дарит супруге квартиру стоимостью 600 000 евро. Стоимость подаренного за предыдущие 10 лет – 1 100 000 евро. Освобождаемая от налога сумма составляет 400 000 евро, значит облагаться налогом будет 700 000 евро. Ставка налога составит 23%, то есть сумма налога составит 161 000 евро. Но если супруга заплатила налог в 2016 году, то в 2018 году налог составит 161 000 – 11 000 евро = 150 000 евро.

Декларацию нужно подать в течение 3 месяцев с даты дарения или даты, когда наследник узнал о наследстве.

[H2] Я получаю дивиденды. Сколько налогов я заплачу?[/H2]

Налог на дивиденды в Германии составляет 25%, а также налог солидарности 5.5% и церковный налог, если это применимо.

Инвесторам в Германии также доступен инвестиционный вычет в размере 801 евро в год или 1 602 евро в год на семью, если супруги подают совместную декларацию.

[H2] Я получаю проценты. Сколько налогов я заплачу?[/H2]

Налог на проценты в Германии составляет 25%, а также налог солидарности 5.5% и церковный налог, если применимо.

К доходу от процентов в Германии можно также применять инвестиционный вычет в размере 801 евро в год.

[H2] Я получаю роялти. Сколько налогов я заплачу?[/H2]

По общему правилу доход от роялти в Германии включается в общий доход и облагается по ставкам 0-14-42-45%, а также налогом солидарности 5.5%.

[H2] Я продал имущество. Сколько налогов я заплачу?[/H2]

Доход от продажи имущества в Германии облагается налогом в размере 25%, а также налогом солидарности 5.5%.

К доходу от продажи имущества (прироста капитала) в Германии можно также применять инвестиционный вычет в размере 801 евро в год.

Особые правила для продажи недвижимости в Германии: цена продаваемой недвижимости облагается налогом от 3.5% до 6.5% в зависимости от земли, где расположена недвижимость. Вдобавок доход от продажи недвижимости облагается подоходным налогом по привычным ставкам 0-14-42-45%.Исключения:

- Если продавец до продажи жил в недвижимости не менее 2 лет; или

- Если продавец не жил в недвижимости, но продает ее спустя 10 лет и более с даты приобретения.

Доход от приобретения акций считается в Германии доходом, относящимся к доходам от найма, поэтому к нему применяются ставки НДФЛ и налог солидарности 5.5%.

Акции, предоставляемые бесплатно (например, по RSU) или по низкой цене, могут быть освобождены от налогов в размере до 1 440 евро в год при выполнении определенных условий. Если в период между выдачей опционов и вестингом работа осуществлялась не в Германии, то платить налоги в Германии не нужно.

[H2] Какие налоговые вычеты и льготы существуют в Германии?[/H2]

В Германии огромное количество всевозможных вычетов, которые серьезно помогают уменьшить немаленькие налоги. Не вдаваясь глубоко в детали, приведем основные вычеты в Германии:

- Расходы на поездки до работы и обратно домой;

- Расходы на покупку наемным работником бизнес-литературы;

- Расходы на закупку рабочего оборудования;

- В 2020–2022 годах удаленные наемные работники могут применять вычет 5 евро в день или максимум 600 евро в год;

- Общий вычет наемным работникам в размере 1 200 евро в год;

- Сумма алиментов до 13 805 евро в год;

- Уплаченный церковный налог;

- До 20% от взносов на благотворительность;

- Расходы по уходу за ребенком не старше 14 лет или ребенком-инвалидом в размере 4 000 евро в год;

- 30% расходов на образование детей в размере 5 000 евро в год;

- Часть уплаченных социальных взносов (на пенсионное страхование вычитается определенная часть по сложной формуле, на медицинское страхование вычитается почти все, на долгосрочное страхование вычитается полностью, на страхование от безработицы вычитается только до достижения определенного порога);

- Проценты по ипотеке в отношении жилья, сдаваемого в аренду (не применяется в отношении личного жилья);

- Инвестиционный вычет в размере 801 евро в год;

- 4 194 евро вычет на каждого родителя и на каждого ребенка.

Многие семьи в Германии также получают 219 евро в месяц на первого и второго ребенка, 225 евро на третьего и 250 евро в месяц на четвертого и последующего.

[H2] Как подавать налоговую декларацию и платить налоги в Германии?[/H2]

Налоговая декларация подается резидентом в обязательном порядке в случае, если лицо является самозанятым либо получает доходы от источника, находящегося за пределами Германии.

Нерезидент обязан подать декларацию в Германии только в том случае, если в Германии у него нет налогового агента, который удерживает налог (например, работодателя).

Налоговая декларация в Германии подается до 31 июля года, следующего за годом получения дохода. Если декларацию готовит сертифицированный налоговый консультант, то срок подачи декларации истекает 28 (29) февраля второго года, следующего за годом получения дохода. За 2021 год дедлайн для подготовки декларации сертифицированным налоговым консультантом был продлен до 31 августа 2023 года.

Супружеские пары подают совместные декларации, если они не проживают раздельно друг от друга или один из супругов не просит об ином. Между прочим, подача совместной декларации зачастую помогает сэкономить на налогах в случае большой разницы в доходах супругов, так как суммы из прогрессивной шкалы НДФЛ в Германии в этом случае увеличиваются вдвое, равно как и многие вычеты. Иногда вы обязаны подать совместную декларацию.

Налоговая служба пришлёт документ, содержащий налоговую оценку декларации, спустя 2–6 месяцев после её подачи. Налоговая оценка также содержит информацию о налоговых вычетах, которые можно применить. В ней также может быть информация о дополнительных сборах, для уплаты которых будет дано 4 недели.

Заполнить налоговую декларацию можно на бумаге или онлайн на сайте

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Все налогоплательщики заполняют общую налоговую форму (Mantelbogen). В зависимости от случая также может потребоваться заполнить дополнительные формы.Как правило, налоги в Германии нужно заплатить в течение одного месяца с даты окончательной оценки.

[H2] Слышал что-то про двойное налогообложение, для Германии применимо и как мне грозит?[/H2]

У Германии заключены соглашения об избежании двойного налогообложения (СИДН) со множеством стран, в том числе и с Россией. СИДН нужны для того, чтобы в ситуации, когда две страны претендуют на взимание налога, налог нужно было уплачивать только в одной стране или в обеих, но так, чтобы общая налоговая нагрузка не превышала общую налоговую нагрузку при уплате всех налогов в стране с наибольшими ставками.

Если вы сомневаетесь, в какой стране уплачивать налог или можно ли будет зачесть налоги, уплаченные в одной из стран, в качестве расходов в другой стране, изучите положения соответствующего СИДН или обратитесь к налоговому консультанту.

[H2] Слышал что-то про договоры о социальном обеспечении (ДСО), для Германии применимо и как мне поможет?[/H2]

Обычно СИДН не регулируют социальные выплаты в пользу граждан (в таком случае они могут облагаться налогами в обеих странах) и обязанности по уплате разного рода социальных взносов (в таком случае может возникнуть риск уплаты в обеих странах). ДСО нужны для того, чтобы социальные выплаты облагались налогом и социальные взносы уплачивались только в одной стране. Если вы сомневаетесь, в какой стране уплачивать налог или в бюджет какой страны делать социальные взносы, изучите положения соответствующего ДСО или обратитесь к специалисту по социальному обеспечению.

У Германии нет ДСО с Россией.

Для просмотра ссылки необходимо нажать

Вход или Регистрация