Предсказанный Дэном Хелдом суперцикл Биткоина еще не наступил, но, возможно, все идет к тому, что мы скоро увидим его.

Общепринятое мнение о криптовселенной заключается в том, что в индустрии блокчейнов и криптовалют существуют циклы подъемов и спадов. Эти циклы возглавляет «король криптовалют» — Биткоин.

Биткойн программно настроен на цикл сокращения вдвое (

В этом цикле играют важную роль и другие факторы: общее внедрение сети, расширенные варианты использования Биткойна (например, Lightning Network для масштабируемости и Ordinals для невзаимозаменяемых токенов) и неизменно популярное «институциональное внедрение».

В 2020 году Дэн Хелд, преподаватель Биткойн и консультант по маркетингу Trust Machines, предсказал, что Биткойн в конечном итоге увидит «суперцикл», ссылаясь на увеличение ценности сети по мере роста внедрения (закон Меткалфа), увеличение дефицита из-за халвинга и рост институционального принятия.

Теоретически в этом суперцикле Биткойн достигнет новых рекордных максимумов, после чего уже не случится дальнейшего снижения, поскольку будет достаточно принятия и институциональной поддержки, чтобы продолжать поддерживать цену.

Институциональная поддержка настолько выросла на последнем этапе цикла, что биржевые фонды (ETF) были одобрены во всем мире. Первый BTC ETF с физическим обеспечением был запущен в Канаде в феврале 2021 года компанией Purpose Investments.

С тех пор Канада также одобрила CI Galaxy Bitcoin ETF и Evolve Bitcoin ETF. В Германии существует физический биткойн-ETF ETC Group, а Бразилия и Австралия запустили спотовые биткойн-ETF в 2021 и 2022 годах соответственно. Тем не менее, эти продукты не обеспечили институциональной поддержки, которая, как многие полагали, должна была исходить от ETF.

Однако различные фондовые рынки по всему миру не идут ни в какое сравнение с американскими.

На Европейский Союз приходится 11,1% мировых фондовых рынков, а на долю Австралии и Канады — 1,5% и 2,7% соответственно. Все эти рынки вместе взятые затмевают Соединенные Штаты, на долю которых приходится 42,5% всех мировых фондовых рынков.

Это придает некоторый вес идее о том, что очередной цикл может стать «Биткоин-суперциклом» Хелда, поскольку страна с крупнейшим из всех мировых фондовых рынков может вскоре разрешить торговлю спотовыми биткойн-ETF.

Компания BlackRock, одно из самых известных имен в сфере управления активами и инвестиционных кругов, в июне 2023 года подала заявку на создание собственного спотового биткойн-ETF, предоставив своего рода зеленый свет другим институционалам, чтобы они могли начать участвовать. Однако институционалы здесь являются лишь одним из факторов.

Рисунок 1. Мировой фондовый рынок стоимостью 109 триллионов долларов, второй квартал 2023 года.

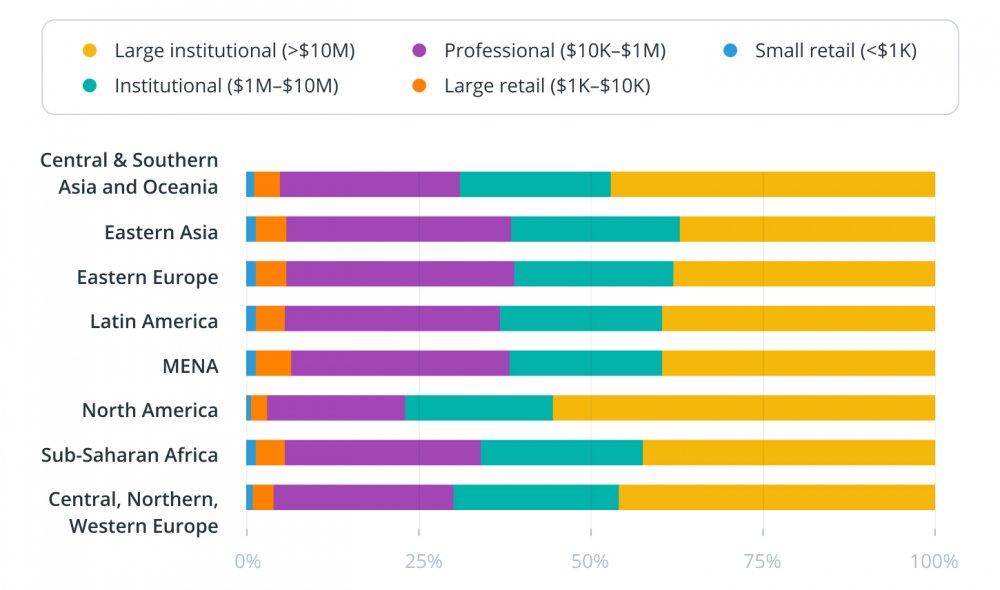

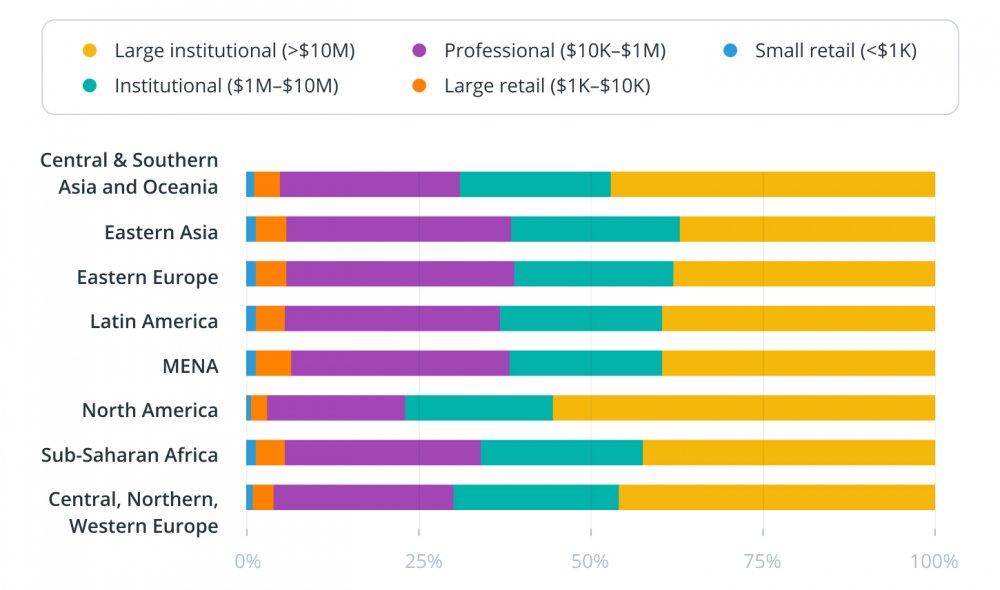

На США приходится самый большой процент объема транзакций в Северной Америке, и страна занимает четвертое место в общем зачете. Как показано на диаграмме ниже, в Северной Америке наблюдался самый большой процент крупных институциональных трансфертов, но одни из самых низких объемов мелкой и крупной розничной торговли.

Эта дифференциация важна, поскольку рыночная стоимость товара формируется не централизованными организациями, а скорее децентрализованными независимыми субъектами, воспринимающими ценность товара. Как показывают отчет Chainalysis и недавний отчет «Инвестиции в DeFi», инвестирование в биткойны и другие криптовалюты сродни инвестициям на развивающихся рынках на этом этапе цикла внедрения.

Рисунок 2. Объем региональных транзакций по размеру перевода, июль 2022 г. – июнь 2023 г.

Так, появление нефтепродуктов полностью опрокинуло китобойный промысел в середине 1800-х годов. За глобальными интересами китобойного промысла стояла обширная промышленность и целые институты с лодками, торговлей и инфраструктурой. Тем не менее, независимо от того, сколько денег за этим стояло, рынок нашел лучшее применение новым продуктам.

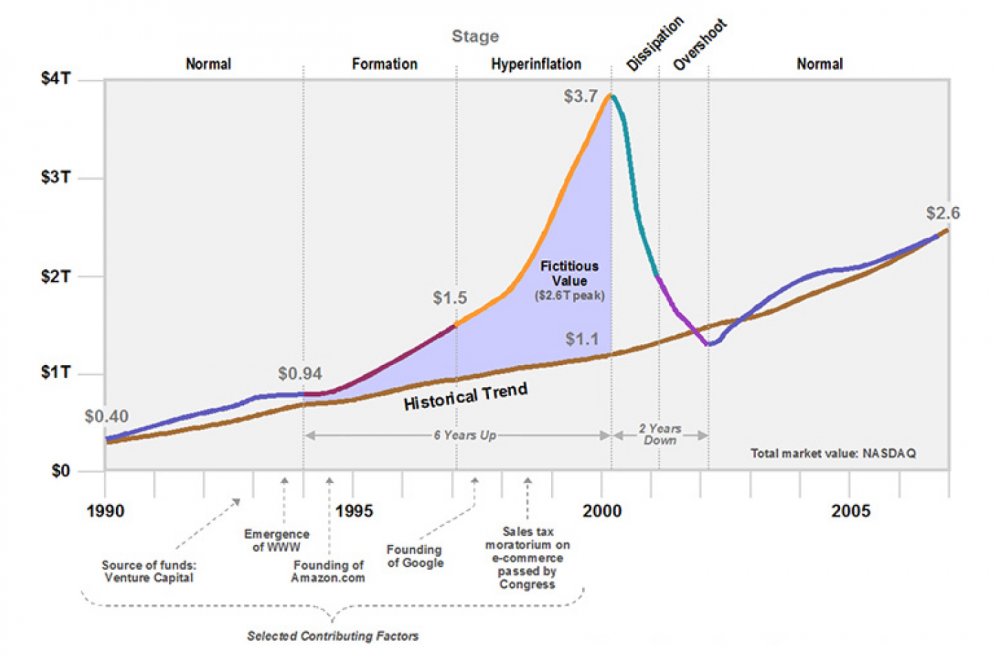

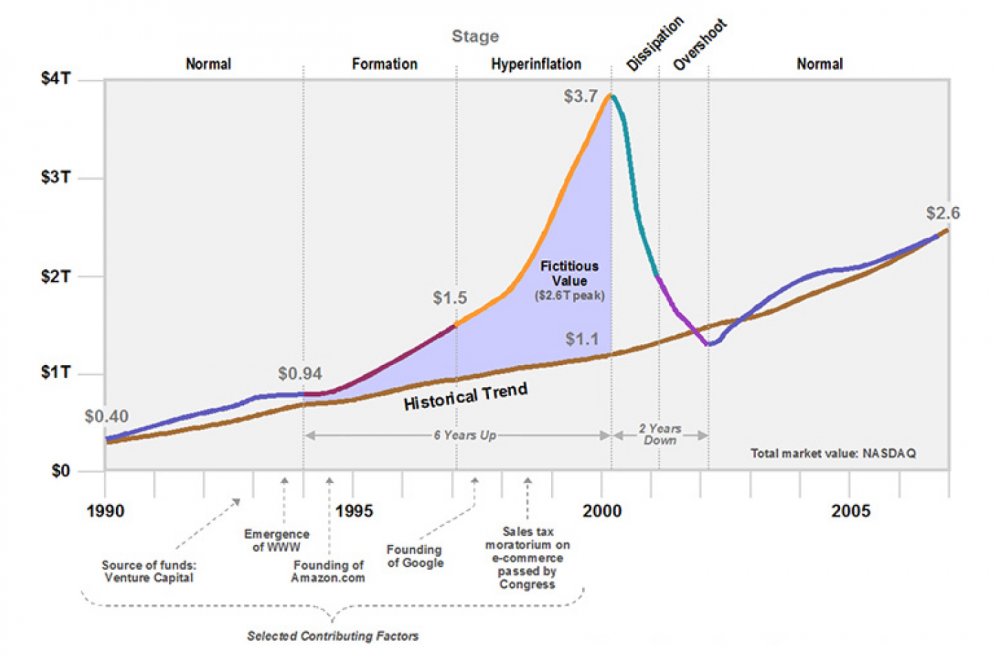

Совсем недавно, ближе к технологическим инновациям, вызванным революцией блокчейнов, пузырь доткомов середины 1990-х и начала 2000-х годов привел к переоценке стоимости различных компаний. Частично завышенная оценка была основана на предположении, что внедрение произойдет быстрее, чем случилось на самом деле.

Такие сигналы, как интернет-браузер Netscape, который за три месяца был скачан 3 миллиона раз, заставили инвесторов задуматься о том, что может сделать остальная часть отрасли.

В 1995 году Netscape провела успешное первичное публичное размещение акций при поддержке таких организаций, как Morgan Stanley, в результате чего цена акций выросла с 14 до 28 долларов, что позволило оценить еще не прибыльную 16-месячную компанию более чем в 1 миллиард долларов.

Инвесторы продолжали искать следующий Netscape среди множества компаний Кремниевой долины, и деньги хлынули в это пространство. В экономике такой период — самый разгар цикла бума, когда завышение курса находится на пике непосредственно перед спадом, — называется «моментом Мински».

Момент Мински для пузыря доткомов наступил в 2002 году. Тогда было много инвесторов и институциональных денег, но не имелось основополагающего принятия многих компаний, в которые были вложены инвестиции. В конечном итоге не было ничего, что могло бы поддержать эти компании и их ценность.

Фондовый рынок Nasdaq резко вырос в период с 1995 по 2000 год, достигнув пика в марте 2000 года на уровне 5048,62, а затем упал на 76,81% до 1139,90 в октябре 2002 года. Без клиентов и фактического использования услуг этих фирм на рынке не было ничего, что могло бы удержать завышенную оценку.

Рисунок 3. Технологический пузырь доткомов 1992-1994.

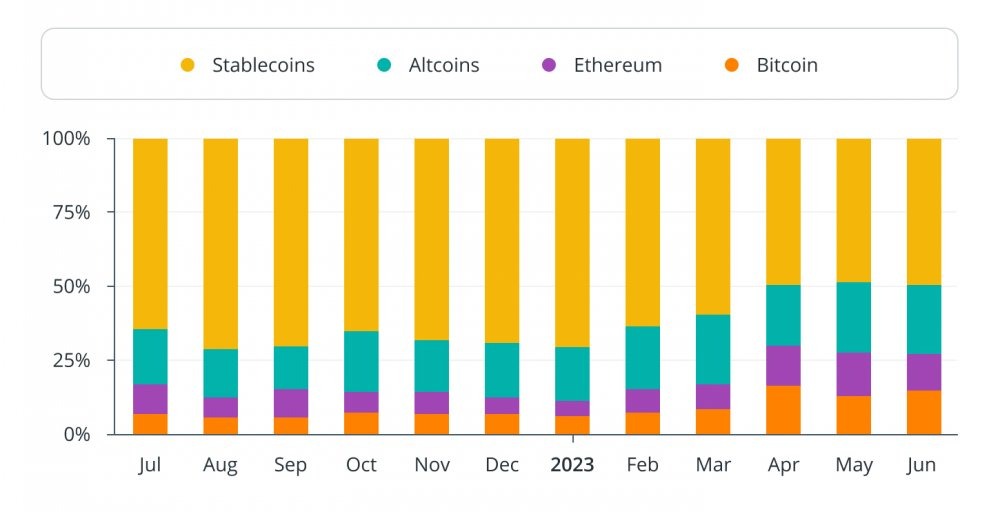

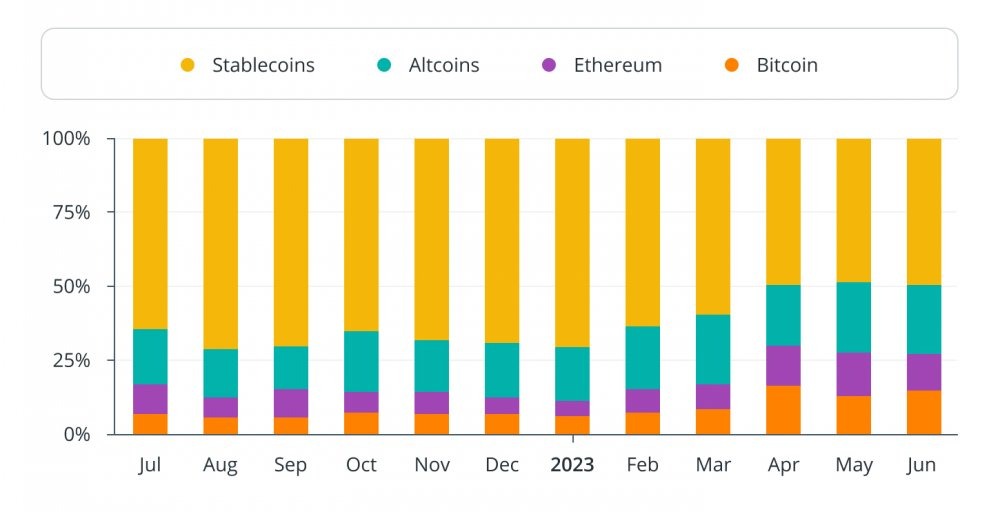

Львиная доля транзакций приходилась на торговлю стейблкоинами, причем биткоины обычно торгуются меньше, чем альткойны. Биткоин в настоящее время не является широко распространенным средством обмена в Америке.

Это связано не с отсутствием воспринимаемой ценности Биткоина на рынке, а с отсутствием у американцев необходимости использовать его для платежей.

В странах с низким и средним доходом наблюдается более широкое распространение из-за высоких инфляционных денежных проблем в их странах, и Биткоин, несмотря на его колебания, может быть лучшей альтернативой, чем хранение национальной валюты.

Поскольку в мире продолжается тенденция дедолларизации, безопасным убежищем может стать Биткойн.

Рисунок 4. Доля объема транзакций Северной Америки по типам активов.

В августе 2011 года агентство S&P понизило кредитный рейтинг США с ААА до АА+. Fitch последовало этому примеру в августе 2023 года. А 10 ноября 2023 года агентство Moody's понизило прогноз по кредитному рейтингу США со «стабильного» на «негативный», сославшись на растущий дефицит и снижение способности погашать государственный долг.

Падение кредитных рейтингов сигнализирует об уменьшении доверия к США и, как следствие, к положению доллара США как центральной расчетной единицы для глобальных расчетов.

Если гиперинфляция начнет поднимать голову в США, вполне возможно, что вместо сохранения наличных денег будут использоваться альтернативы.

Скорее всего, в этом цикле этого еще не произойдет.

Хотя Хелд представил идею суперцикла Биткойн, он часто говорил, что еще рано начинать собирать саты. Хотя более широкое институциональное внедрение может привести к росту стоимости Биткойна и расширению маршрутов для инвестиций, для того, чтобы суперцикл пошел полным ходом, необходимо наличие всех следующих элементов:

Институциональный спрос: если предположить, что BlockRock и другие финансовые гиганты получат разрешение на спотовые биткоин-ETF в США, объем инвестиций со стороны учреждений, семейных офисов, суверенных фондов благосостояния и состоятельных частных лиц может оказать биткоину поддержку в повышении стоимости до определенного уровня. Galaxy Digital, например, прогнозирует, что это поднимет биткоин примерно до уровня 59 000 долларов.

Предложение: следующий халвинг биткойнов произойдет примерно в апреле 2024 года при высоте блока 840 000, и будет добыто 96,9% всех существующих BTC. Это означает, что проверяется питающая часть уравнения суперцикла. Даже если массовый спрос останется прежним, это будет указывать на более высокую цену. Тем не менее, как было видно в предыдущих циклах, повышение цен (технология «цифрового роста»), скорее всего, увеличит спрос, по крайней мере, в краткосрочной перспективе, из-за страха упустить выгоду.

Принятие: Хотя некоторые могут покупать Биткоин по причинам «увеличения количества», его фактическое использование даст ему долгосрочное ценностное предложение. Пока неизвестно, подтолкнет ли экономический и социально-политический климат Америки людей принять Биткоин в качестве средства обмена, средства сбережения или защиты от дальнейшего инфляционного давления доллара.

Джулиан Линигер, генеральный директор биржи Relai, предназначенной только для биткоинов, считает, что рынок «увидит резкое сокращение предложения из-за предстоящего халвинга, в то время как биткойн-ETF и общий растущий интерес к активу Биткоин означают значительно более высокий спрос».

Линигер добавил, что потеря доверия к бумажным валютам, усиление банковского надзора и крах таких бирж, как FTX, улучшают мнение о Биткойне.

Общепринятое мнение о криптовселенной заключается в том, что в индустрии блокчейнов и криптовалют существуют циклы подъемов и спадов. Эти циклы возглавляет «король криптовалют» — Биткоин.

Биткойн программно настроен на цикл сокращения вдвое (

Для просмотра ссылки необходимо нажать

Вход или Регистрация

) примерно каждые четыре года, что в два раза уменьшает количество новых монет, присуждаемых майнерам. Халвинг вызывает шок предложения на рынке, и, как можно видеть из последних трех циклов, эта недооценка и переоценка на рынке частично ответственна за резкие взлеты и падения цены.В этом цикле играют важную роль и другие факторы: общее внедрение сети, расширенные варианты использования Биткойна (например, Lightning Network для масштабируемости и Ordinals для невзаимозаменяемых токенов) и неизменно популярное «институциональное внедрение».

В 2020 году Дэн Хелд, преподаватель Биткойн и консультант по маркетингу Trust Machines, предсказал, что Биткойн в конечном итоге увидит «суперцикл», ссылаясь на увеличение ценности сети по мере роста внедрения (закон Меткалфа), увеличение дефицита из-за халвинга и рост институционального принятия.

Теоретически в этом суперцикле Биткойн достигнет новых рекордных максимумов, после чего уже не случится дальнейшего снижения, поскольку будет достаточно принятия и институциональной поддержки, чтобы продолжать поддерживать цену.

Криптозима началась в конце 2021 года

Этой поддержки не было в последнем цикле, и Биткойн упал со своего исторического максимума в 69 000 долларов в конце 2021 года, что повлекло за собой падение остального рынка. Таких факторов, как сокращение предложения, больший рост сети и усиление деловой и институциональной поддержки, оказалось недостаточно, чтобы поддержать стремительный рост.Институциональная поддержка настолько выросла на последнем этапе цикла, что биржевые фонды (ETF) были одобрены во всем мире. Первый BTC ETF с физическим обеспечением был запущен в Канаде в феврале 2021 года компанией Purpose Investments.

С тех пор Канада также одобрила CI Galaxy Bitcoin ETF и Evolve Bitcoin ETF. В Германии существует физический биткойн-ETF ETC Group, а Бразилия и Австралия запустили спотовые биткойн-ETF в 2021 и 2022 годах соответственно. Тем не менее, эти продукты не обеспечили институциональной поддержки, которая, как многие полагали, должна была исходить от ETF.

Однако различные фондовые рынки по всему миру не идут ни в какое сравнение с американскими.

На Европейский Союз приходится 11,1% мировых фондовых рынков, а на долю Австралии и Канады — 1,5% и 2,7% соответственно. Все эти рынки вместе взятые затмевают Соединенные Штаты, на долю которых приходится 42,5% всех мировых фондовых рынков.

Это придает некоторый вес идее о том, что очередной цикл может стать «Биткоин-суперциклом» Хелда, поскольку страна с крупнейшим из всех мировых фондовых рынков может вскоре разрешить торговлю спотовыми биткойн-ETF.

Компания BlackRock, одно из самых известных имен в сфере управления активами и инвестиционных кругов, в июне 2023 года подала заявку на создание собственного спотового биткойн-ETF, предоставив своего рода зеленый свет другим институционалам, чтобы они могли начать участвовать. Однако институционалы здесь являются лишь одним из факторов.

Рисунок 1. Мировой фондовый рынок стоимостью 109 триллионов долларов, второй квартал 2023 года.

Принятие может стать тенденцией развивающегося рынка

Согласно недавнему «Отчету о географии криптовалют за 2023 год», подготовленному Chainalysis, Индия, Нигерия и Вьетнам вошли в тройку стран с наибольшим внедрением криптовалют в 2023 году. Рейтинг основывался на индексе, в котором учитывались централизованные услуги, розничные услуги, одноранговые услуги, объем одноранговой биржевой торговли (P2P), полученная стоимость децентрализованного финансирования (DeFi) и розничная стоимость DeFi.На США приходится самый большой процент объема транзакций в Северной Америке, и страна занимает четвертое место в общем зачете. Как показано на диаграмме ниже, в Северной Америке наблюдался самый большой процент крупных институциональных трансфертов, но одни из самых низких объемов мелкой и крупной розничной торговли.

Эта дифференциация важна, поскольку рыночная стоимость товара формируется не централизованными организациями, а скорее децентрализованными независимыми субъектами, воспринимающими ценность товара. Как показывают отчет Chainalysis и недавний отчет «Инвестиции в DeFi», инвестирование в биткойны и другие криптовалюты сродни инвестициям на развивающихся рынках на этом этапе цикла внедрения.

Рисунок 2. Объем региональных транзакций по размеру перевода, июль 2022 г. – июнь 2023 г.

Участники, а не учреждения, приносят пользу

Хотя институциональное принятие, несомненно, будет важным фактором, если и когда суперцикл Биткойна закрепится, сам Биткойн должен иметь воспринимаемую участниками рынка ценность, иначе он не будет иметь устойчивой силы. История изобилует примерами процветающих отраслей, которые были вытеснены новыми технологиями, которые рынок нашел полезными, свергнув былых гигантов практически в одночасье.Так, появление нефтепродуктов полностью опрокинуло китобойный промысел в середине 1800-х годов. За глобальными интересами китобойного промысла стояла обширная промышленность и целые институты с лодками, торговлей и инфраструктурой. Тем не менее, независимо от того, сколько денег за этим стояло, рынок нашел лучшее применение новым продуктам.

Совсем недавно, ближе к технологическим инновациям, вызванным революцией блокчейнов, пузырь доткомов середины 1990-х и начала 2000-х годов привел к переоценке стоимости различных компаний. Частично завышенная оценка была основана на предположении, что внедрение произойдет быстрее, чем случилось на самом деле.

Такие сигналы, как интернет-браузер Netscape, который за три месяца был скачан 3 миллиона раз, заставили инвесторов задуматься о том, что может сделать остальная часть отрасли.

В 1995 году Netscape провела успешное первичное публичное размещение акций при поддержке таких организаций, как Morgan Stanley, в результате чего цена акций выросла с 14 до 28 долларов, что позволило оценить еще не прибыльную 16-месячную компанию более чем в 1 миллиард долларов.

Инвесторы продолжали искать следующий Netscape среди множества компаний Кремниевой долины, и деньги хлынули в это пространство. В экономике такой период — самый разгар цикла бума, когда завышение курса находится на пике непосредственно перед спадом, — называется «моментом Мински».

Момент Мински для пузыря доткомов наступил в 2002 году. Тогда было много инвесторов и институциональных денег, но не имелось основополагающего принятия многих компаний, в которые были вложены инвестиции. В конечном итоге не было ничего, что могло бы поддержать эти компании и их ценность.

Фондовый рынок Nasdaq резко вырос в период с 1995 по 2000 год, достигнув пика в марте 2000 года на уровне 5048,62, а затем упал на 76,81% до 1139,90 в октябре 2002 года. Без клиентов и фактического использования услуг этих фирм на рынке не было ничего, что могло бы удержать завышенную оценку.

Рисунок 3. Технологический пузырь доткомов 1992-1994.

Что это значит для Биткойна?

По данным Chainalysis, массовое внедрение криптовалют во всем мире снижается. Однако, как указывалось ранее, в странах с доходом ниже среднего (LMI), таких как Индия, Нигерия и Украина, наблюдается более широкое внедрение.Хотя Соединенные Штаты могут быть четвертыми по распространению криптовалюты, они не зависят от P2P-транзакций Биткоина, поскольку США заняли 12-е место в этой категории.«LMI — единственная категория стран, чье общее принятие на массовом уровне остается выше уровня, который был в третьем квартале 2020 года, как раз перед самым последним бычьим рынком», — говорится в отчете.

Львиная доля транзакций приходилась на торговлю стейблкоинами, причем биткоины обычно торгуются меньше, чем альткойны. Биткоин в настоящее время не является широко распространенным средством обмена в Америке.

Это связано не с отсутствием воспринимаемой ценности Биткоина на рынке, а с отсутствием у американцев необходимости использовать его для платежей.

В странах с низким и средним доходом наблюдается более широкое распространение из-за высоких инфляционных денежных проблем в их странах, и Биткоин, несмотря на его колебания, может быть лучшей альтернативой, чем хранение национальной валюты.

Поскольку в мире продолжается тенденция дедолларизации, безопасным убежищем может стать Биткойн.

Рисунок 4. Доля объема транзакций Северной Америки по типам активов.

Может ли это произойти и в Соединенных Штатах?

Три крупнейшие кредитно-рейтинговые компании — Standard and Poor's (S&P), Moody's Investors Service и Fitch Ratings — понизили кредитный рейтинг США.В августе 2011 года агентство S&P понизило кредитный рейтинг США с ААА до АА+. Fitch последовало этому примеру в августе 2023 года. А 10 ноября 2023 года агентство Moody's понизило прогноз по кредитному рейтингу США со «стабильного» на «негативный», сославшись на растущий дефицит и снижение способности погашать государственный долг.

Падение кредитных рейтингов сигнализирует об уменьшении доверия к США и, как следствие, к положению доллара США как центральной расчетной единицы для глобальных расчетов.

Если гиперинфляция начнет поднимать голову в США, вполне возможно, что вместо сохранения наличных денег будут использоваться альтернативы.

Скорее всего, в этом цикле этого еще не произойдет.

Хотя Хелд представил идею суперцикла Биткойн, он часто говорил, что еще рано начинать собирать саты. Хотя более широкое институциональное внедрение может привести к росту стоимости Биткойна и расширению маршрутов для инвестиций, для того, чтобы суперцикл пошел полным ходом, необходимо наличие всех следующих элементов:

Институциональный спрос: если предположить, что BlockRock и другие финансовые гиганты получат разрешение на спотовые биткоин-ETF в США, объем инвестиций со стороны учреждений, семейных офисов, суверенных фондов благосостояния и состоятельных частных лиц может оказать биткоину поддержку в повышении стоимости до определенного уровня. Galaxy Digital, например, прогнозирует, что это поднимет биткоин примерно до уровня 59 000 долларов.

Предложение: следующий халвинг биткойнов произойдет примерно в апреле 2024 года при высоте блока 840 000, и будет добыто 96,9% всех существующих BTC. Это означает, что проверяется питающая часть уравнения суперцикла. Даже если массовый спрос останется прежним, это будет указывать на более высокую цену. Тем не менее, как было видно в предыдущих циклах, повышение цен (технология «цифрового роста»), скорее всего, увеличит спрос, по крайней мере, в краткосрочной перспективе, из-за страха упустить выгоду.

Принятие: Хотя некоторые могут покупать Биткоин по причинам «увеличения количества», его фактическое использование даст ему долгосрочное ценностное предложение. Пока неизвестно, подтолкнет ли экономический и социально-политический климат Америки людей принять Биткоин в качестве средства обмена, средства сбережения или защиты от дальнейшего инфляционного давления доллара.

Какова вероятность суперцикла Биткойна в 2024 году?

Миллиардер, венчурный капиталист и серийный инвестор в блокчейн Тим Дрейпер рассказал, какова, по его мнению, вероятность суперцикла Биткоина в 2024 году. По его словам, «это будет следующий цикл, когда мы сможем беспрепятственно управлять нашим бизнесом из-за неопределенности регулирования, когда мы сможем покупать еду, одежду, жилье и налоги — все в биткоинах».Джулиан Линигер, генеральный директор биржи Relai, предназначенной только для биткоинов, считает, что рынок «увидит резкое сокращение предложения из-за предстоящего халвинга, в то время как биткойн-ETF и общий растущий интерес к активу Биткоин означают значительно более высокий спрос».

Линигер добавил, что потеря доверия к бумажным валютам, усиление банковского надзора и крах таких бирж, как FTX, улучшают мнение о Биткойне.

Генеральный директор Bitget Грейси Чен говорит, что для того, чтобы суперцикл случился, рынку необходимо достаточно средств для противодействия негативным настроениям:«Я так же думаю, вполне вероятно, что с участием BlackRock и других крупных игроков мы увидим радикальный поворот на 180 градусов в общественном восприятии Биткойна. Вместо спекулятивного актива, который потребляет столько же электроэнергии, сколько целые страны, Биткоин вскоре будут рассматривать как безопасную гавань, способствующую переходу к возобновляемым источникам энергии», — сказал он.

«Во-первых, требуется восстановление каналов легкого доступа между традиционными финансами и рынком криптовалют, особенно после подавления трех дружественных к криптовалютам банков. Во-вторых, мировые правительства, включая США, должны официально признать Биткоин как актив равным золоту и акциям. Это предполагает снятие ограничений на торговлю и хранение биткойнов для широкой публики. Такая интеграция с традиционными финансами обеспечивает основу для широкого внедрения Биткоина и создает благоприятные условия для материализации Биткоин-суперцикла».

Отказ от ответственности

Эта статья не содержит инвестиционных советов или рекомендаций. Каждое инвестиционное и торговое движение сопряжено с риском, и при принятии решения читатели должны провести собственное исследование.

Для просмотра ссылки необходимо нажать

Вход или Регистрация