Статистика по делам о дроблении бизнеса уже традиционно плохая. Мы ежеквартально мониторим судебную практику сплошным методом и нам есть, что вам рассказать, даже если вы думаете, что дробления бизнеса в вашей группе компаний нет.

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

[H2] Определимся с терминами[/H2]

Конечно, в Налоговом кодексе нет понятия «дробление» бизнеса, также как и «бумажный НДС», «выгодоприобретатель», «акцептированный разрыв» и т. д.

Верховный суд дает такое определение: «распределение доходов от реализации товаров (работ, услуг) между несколькими лицами, которыми прикрывалась фактическая деятельность другого (одного) хозяйствующего субъекта, обладавшего необходимыми ресурсами для ее ведения, но не отвечавшего установленным законом условиям для применения УСН (так называемое «дробление бизнеса)».

[H2] Когда нет дробления бизнеса[/H2]

Определенные риски есть у следующих групп компаний:

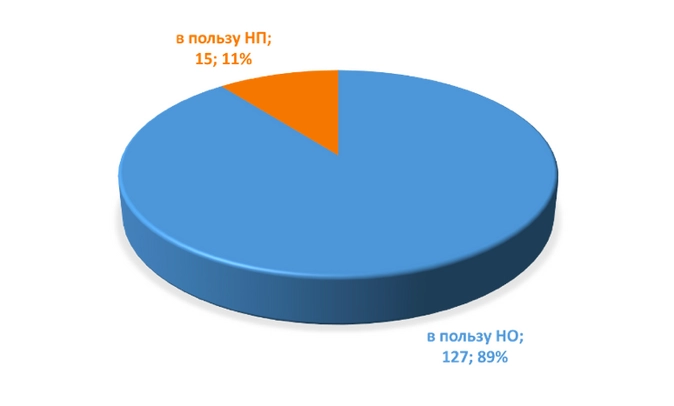

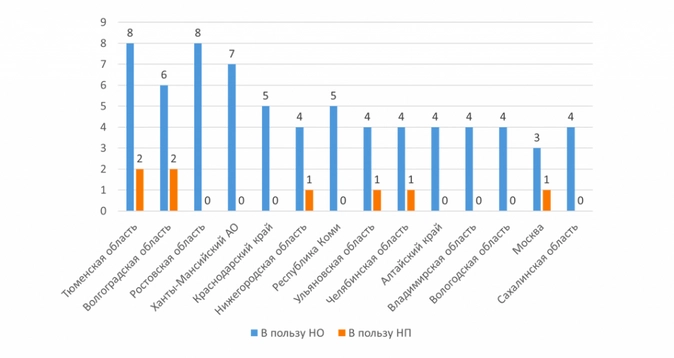

Но статистика судебных споров за 9 мес. 2022 года такая:

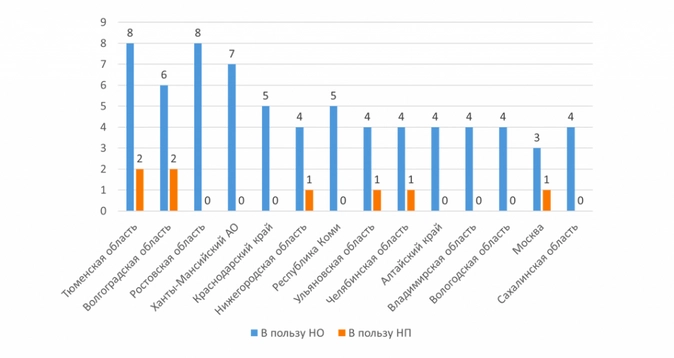

По-прежнему риски признания структуры дроблением зависят и от субъекта регистрации участников группы компаний:

[H2] Признаки дробления и уровень риска[/H2]

Для доказывания необоснованной налоговой выгоды налоговики используют так называемые признаки дробления.

Эти признаки, конечно, не найти в НК, но они встречаются в судебной практике и письмах ФНС. Некоторые из них совсем небесспорны, например – открытие счетов несколькими организациями или ИП в одном банке. Причем не важно системообразующий это банк или нет.

Каждый признак отдельно не свидетельствует о дроблении, но их совокупность – уже может. В судебной практике встречаются более 100 признаков, но основных значительно меньше.

Условно их можно разделить на три группы по уровню риска.

[H3] 1. Высокий[/H3]

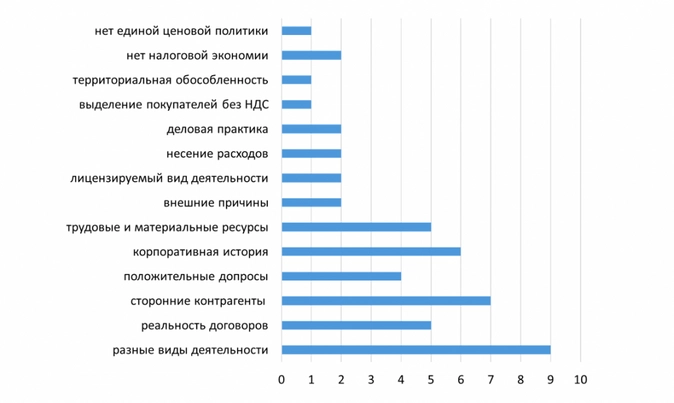

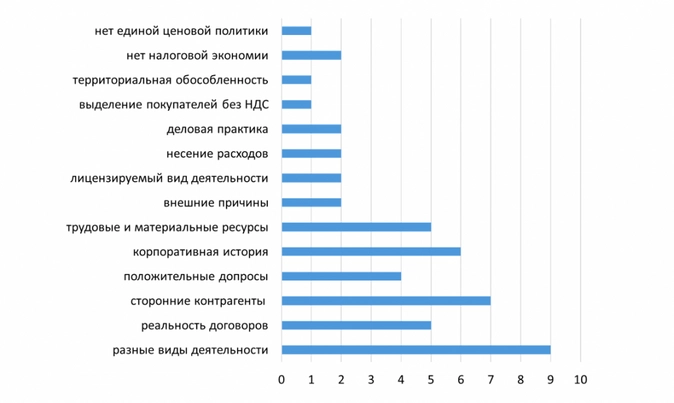

В судебной практике за 9 мес. 2022 года в пользу налогоплательщиков расценивались следующие аргументы:

Здесь важно отметить, что также как отдельные признаки дробления еще ни о чем не говорят, так и вырванные из контекста деловые цели не делают дробление законным структурированием.

[H2] Что делать компаниям при признаках дробления[/H2]

Если в вашей группе компаний есть признаки дробления, алгоритм следующий:

Первое, что необходимо понимать – большинство признаков дробления в прошлом не исправить (IP-адреса, совместители, миграция сотрудников и т. д.), но можно:

[H2] Определимся с терминами[/H2]

Конечно, в Налоговом кодексе нет понятия «дробление» бизнеса, также как и «бумажный НДС», «выгодоприобретатель», «акцептированный разрыв» и т. д.

Верховный суд дает такое определение: «распределение доходов от реализации товаров (работ, услуг) между несколькими лицами, которыми прикрывалась фактическая деятельность другого (одного) хозяйствующего субъекта, обладавшего необходимыми ресурсами для ее ведения, но не отвечавшего установленным законом условиям для применения УСН (так называемое «дробление бизнеса)».

[H2] Когда нет дробления бизнеса[/H2]

- Если нет налоговой выгоды. Соответственно не должны признаваться дроблением следующие группы компаний (даже при наличии всех признаков дробления): все участники применяют УСН с одинаковой ставкой налога, и их совокупная выручка не превышает установленные лимиты для обычной ставки (в 2022 – 164,4 млн руб., в 2023 – 188,6 млн руб.). Другие требования для применения УСН также соблюдаются, в том числе по численности.

- Все участники применяют ОСН и не используют налоговые льготы (что не отменяет деловых целей структурирования, в том числе для обеспечения безопасности вычетов по НДС у покупателей).

Определенные риски есть у следующих групп компаний:

- Все участники применяют УСН с разными ставками или при суммировании их выручки и численности сотрудников, утрачивается право на обычные ставки по УСН. Совокупная выручка и численность сотрудников при этом не превышает лимиты для УСН с повышенными ставками.

- Участники применяют УСН и ПСН или совмещают УСН с ПСН, при сложении утрачивают право на ПСН, но не переходят на ОСН.

- Все участники группы компаний применяют ОСН, но некоторые пользуются налоговыми льготами (как по НДС, так и по налогу на прибыль).

- Организации применяют ОСН и ИП применяют ОСН. Налоговая выгода образуется за счет разницы ставки по налогу на прибыль и НДФЛ.

- Все участники группы компаний применяют ОСН и являются МСП, но при сложении выручки или численности сотрудников утрачивают это право.

- Все участники группы компаний применяют УСН/ПСН, при сложении выручки переходят на ОСН.

- Участники группы компаний применяют УСН и ОСН. Совокупная выручка значение вообще не имеет, так как при объединении группы компаний, НДС будет начисляться на всю выручку (если выгодоприобретатель применяет ОСН).

Но статистика судебных споров за 9 мес. 2022 года такая:

По-прежнему риски признания структуры дроблением зависят и от субъекта регистрации участников группы компаний:

[H2] Признаки дробления и уровень риска[/H2]

Для доказывания необоснованной налоговой выгоды налоговики используют так называемые признаки дробления.

Эти признаки, конечно, не найти в НК, но они встречаются в судебной практике и письмах ФНС. Некоторые из них совсем небесспорны, например – открытие счетов несколькими организациями или ИП в одном банке. Причем не важно системообразующий это банк или нет.

Каждый признак отдельно не свидетельствует о дроблении, но их совокупность – уже может. В судебной практике встречаются более 100 признаков, но основных значительно меньше.

Условно их можно разделить на три группы по уровню риска.

[H3] 1. Высокий[/H3]

- Взаимозависимость.

- Применение специальных налоговых режимов.

- Один вид деятельности.

- Идентичные контрагенты.

- Общее управление.

- Общие ресурсы (материальные и трудовые).

- Общий IP-адрес, телефон, электронная почта и т. д.

- Единая система логистики.

- Единая ценовая политика.

- Использование общего товарного знака.

- Осуществление деятельности по одному адресу.

- Показания сотрудников на допросах о единстве группы компаний и общем руководстве.

- Единая кадровая политика.

- Совместительство.

- Миграция сотрудников.

- Счета в одном банке.

- Нарушение условий договоров.

- Общее ведение бухгалтерского учета.

В судебной практике за 9 мес. 2022 года в пользу налогоплательщиков расценивались следующие аргументы:

Здесь важно отметить, что также как отдельные признаки дробления еще ни о чем не говорят, так и вырванные из контекста деловые цели не делают дробление законным структурированием.

[H2] Что делать компаниям при признаках дробления[/H2]

Если в вашей группе компаний есть признаки дробления, алгоритм следующий:

- Рассчитайте сумму предполагаемых доначислений (следует учитывать, что налоговые органы используют разные методики определения действительных налоговых обязательств).

- Проанализируйте вероятность выявления дробления налоговыми органами.

- Проанализируйте судебную перспективу спора.

- Проанализируйте сопутствующие спору риски (корпоративные, банковские, договорные).

- Ничего не делать (сумма доначислений незначительная, выявляемость дробления низкая, «авось пронесет», «если что, дадим взятку налоговикам»).

- Провести косметический ремонт (спрятать самые вопиющие и легко выявляемые признаки дробления).

- Реструктурировать бизнес (признаки дробления – причина, а следствие).

Первое, что необходимо понимать – большинство признаков дробления в прошлом не исправить (IP-адреса, совместители, миграция сотрудников и т. д.), но можно:

- Сформировать правовую позицию и деловые цели структуры (корпоративная история, требование законодательства или полное отрицание того, что есть вообще какая-то группа компаний).

- Проанализировать и внести изменения во все внутригрупповые договоры (в том числе в части условий оплат и документооборота).

- По возможности внести изменения во внешние договоры (в части контактных телефонов, почт и т. д.).

- При необходимости создать договоры, объясняющие особенности хозяйственных отношений между участниками группы.

- При необходимости разработать бизнес-планы, маркетинговые исследования и т. д.

- Подчистить офисы от лишних документов, печатей, трудовых книжек и т. д.

- Подготовить сотрудников к допросам (хотя бы в части алгоритмов действий при вызове на допрос или попытки опроса).

- Погасить внутригрупповую задолженность.

- Подготовиться к осмотрам (привести в порядок вывески, ценники, расположение кассовых узлов, перегородок и т. д.).

- Подчистить информацию на сайте, соц. сетях, поисковиках работников и т. д.

Для просмотра ссылки необходимо нажать

Вход или Регистрация