Весь налоговый учет индивидуальных предпринимателей, применяющих патентную систему налогообложения (ПСН), сводится к составлению книги учета доходов. Где найти ее форму, как правильно делать записи, какие нюансы при этом следует учитывать, расскажем в статье.

Зачем вести книгу учета доходов ИП на патенте

Предприниматели, работающие на ПСН, не обязаны вести бухучет и не должны предоставлять в налоговую инспекцию декларацию по налогу и бухгалтерскую отчетность. Единственная обязанность всех ИП, применяющих патент, — вести книгу доходов (п. 1 ст. 346.53 НК РФ). Она нужна, чтобы доказать, что предприниматель соблюдает ограничение по сумме доходов — 60 млн рублей в год по всем имеющимся у ИП патентам. Если предприниматель превысит этот предел, то он потеряет право на применение ПСН с самого начала действия патента.

Если предприниматель наряду с ПСН применял упрощенную систему налогообложения (УСН) или был плательщиком единого сельскохозяйственного налога (ЕСХН), заплатить обязательные платежи нужно будет по правилам этих специальных режимов.Например, ИП купил патент сроком действия с 01.01.2021 по 30.06.2021. Его доход превысил ограничение 15.05.2021. Предприниматель утрачивает право на применение ПСН с 01.01.2021, а не с 15.05.2021. С указанной даты он будет автоматически переведен на ОСНО. ИП должен заплатить все налоги, предусмотренные этой системой.

При одновременном использовании:

- УСН и ПСН при расчете 60-миллионного лимита учитывают доходы от продажи товаров, работ, услуг по обоим указанным спецрежимам (п. 6 ст. 346.45 НК РФ, письмо Минфина РФ от 30.12.2020 № 03-11-11/116619);

- УСН и ЕСХН — не учитывают денежные средства, полученные от продажи продукции, в отношении которой применяется ЕСХН, то есть считают только доходы от тех видов деятельности, в отношении которых действует патент (письмо Минфина РФ от 25.12.2020 № 03-11-11/114302).

- 10 тыс. рублей, если нарушение совершено в течение одного налогового периода (п. 1 ст. 120 НК РФ);

- 30 тыс. рублей, если правонарушение растянулось на несколько налоговых периодов (п. 2 ст. 120 НК РФ).

Правила заполнения книги доходов предпринимателей, работающих на патенте, утверждены Приказом Минфина РФ от 22.10.2012 № 135н. Записи следует делать в хронологической последовательности. Их основой служат первичные документы. Обязательные требования к таким документам можно найти в п. 2 ст. 9 Закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Вести книгу следует на русском языке. Если первичные документы составлены на другом языке, их следует построчно перевести.

Книгу можно вести на бумаге или в электронном виде, например, в таблице Excel или в специальной программе.

При выборе электронного варианта по окончании налогового периода предприниматель должен распечатать ее бумаге. Книгу следует прошнуровать и пронумеровать. На прошивке надо указать общее количество страниц, а документ подтвердить подписью ИП и скрепить печатью (при наличии).

Образец книги учета доходов ИП на патентеДо 2017 года необходимо было заводить книгу отдельно по каждому патенту. Сейчас, если патентов несколько, достаточно одного документа, так как неважно, по какому из патентов поступили денежные средства. Важно, что доходы были получены по виду деятельности, в отношении которого предприниматель применяет ПСН.

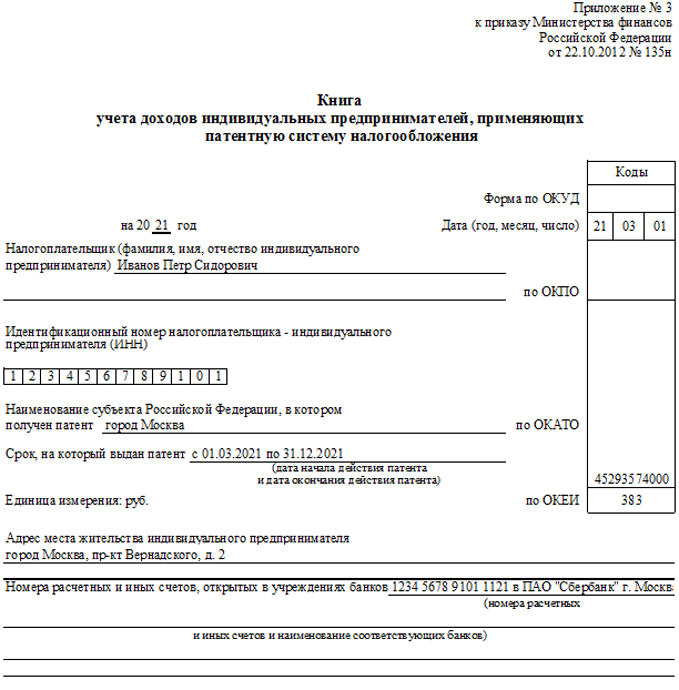

Форма книги также утверждена приказом № 135н. Она состоит из титульного листа и раздела I «Доходы». На титульном листе необходимо указать:

- год, на который заведена книга;

- дату составления;

- Ф.И.О. предпринимателя;

- его ИНН;

- название и код по ОКАТО региона, в котором был получен патент;

- срок его действия;

- адрес местожительства ИП;

- номера его банковских счетов и названия кредитных организаций, в которых они открыты.

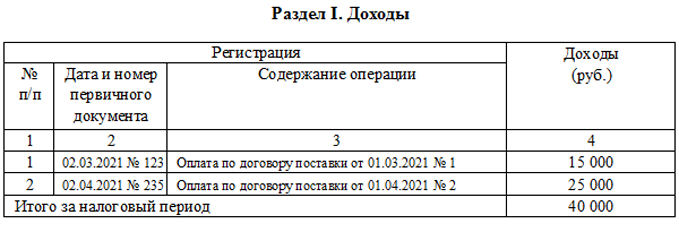

Раздел I «Доходы» оформлен в виде таблицы, состоящей из четырех граф:

- в первой нужно указать номер записи по порядку: 1, 2, 3, 4...;

- во второй — номер и дату первичного документа (договора купли-продажи, договора на выполнение работ или оказание услуг, акта выполненных работ (оказанных услуг), товарной накладной, платежного поручения, кассового чека, бланка строгой отчетности, отчета о закрытии смены из кассы и так далее);

- в третьей — содержание хозоперации (оплата по договору, поступление предоплаты, розничная выручка за такое-то число и так далее);

- в четвертой — размер полученного дохода в рублях.

Пример заполнения раздела I «Доходы»:

Когда нужно учитывать доходы

Доходы нужно учитывать в день их получения (п. 2 ст. 346.53 НК РФ):

- при получении в денежной форме таким днем будет дата получения денежных средств в наличной форме, дата их перечисления на банковский счет предпринимателя или перечисления по его поручению на счета других лиц;

- при получении дохода в натуральной форме — дата его передачи;

- при оплате или погашении другим способом — дата получения имущественных прав, работ, услуг, товаров;

- при расчете покупателя векселем — дата поступления денежных средств от векселедателя или день передачи векселя по индоссаменту третьему лицу.

Доходы, полученные в иностранной валюте, нужно пересчитать в рубли по официальному курсу Банка России, который действовал на день получения денежных средств, а затем суммировать с другими поступлениями.

Доходы, полученные в натуральной форме, следует учитывать по рыночным ценам.

При продаже товаров, работ, услуг в розницу доходы, полученные наличными, можно отображать разными способами:

- прописывать каждый выданный чек отдельной строкой;

- записать всю выручку за день одной строкой, указав в качестве первичного документа отчет о закрытии смены.

Во-первых, в состав доходов нужно включать комиссию, удержанную банком за эквайринг. Например, услуги на сумму 5 тыс. рублей были оплачены картой. На счет предпринимателя поступило 4 700 рублей, 300 рублей банк удержал в качестве комиссии. В книге учета предприниматель должен отразить доход в размере 5 тыс. рублей, а не 4 700 рублей.

Во-вторых, не существует единой позиции по вопросу, какой датой отражать доходы: датой пробития чека или датой поступления денежных средств на счет предпринимателя от банка-эквайера. Часть специалистов полагает (со ссылкой на письмо Минфина РФ от 03.04.2009 № 03-11-06/2/58), что учитывать деньги нужно после их поступления на счет. Другая часть считает, что эти разъяснения не относятся к патенту и в книге нужно фиксировать дату выдачи чека. На практике банки перечисляют средства в тот день, в который была произведена оплата, поэтому сложностей с указанием дат не возникает.

Как часто вносить данные в книгу учета доходов на патентеРекомендуем при заключении договора на эквайринг обращать внимание на сроки перечисления банком денег. Во избежание проблем, это должна быть дата оплаты товаров, работ, услуг картой.

ИП должен обеспечить полноту, непрерывность и достоверность учета доходов. Потому в идеале записывать доходы нужно в день их фактического получения. Можно это делать и раз в неделю, и реже. Но этом случае есть риск что-то упустить или перепутать. Поэтому каждый предприниматель решает, с какой периодичностью он будет делать записи. Главное, чтобы книга была сформирована по окончании налогового периода.

Как исправлять ошибки в книге учета доходов

Все зависит от того, каким образом предприниматель ведет книгу. Если в электронной форме, то до того момента, когда документ будет распечатан и прошит, правки вносить несложно — достаточно исправить данные в электронной форме. Также можно удалить лишние записи или вставить недостающие. После удаления или вставки нужно проверить правильность порядковых номеров записей.

Если электронная книга распечатана либо документ вообще ведется на бумаге, для внесения правок нужно:

- аккуратно зачеркнуть неправильные сведения;

- рядом вписать верные данные;

- проставить дату внесения правок;

- заверить изменения подписью предпринимателя и печатью (при наличии).

Для просмотра ссылки необходимо нажать

Вход или Регистрация