Письмом ФНС от 06.04.2022 № СД-5-2/402ДСП@ были приоритизированы основные направления контрольной работы в 2022 году — пресечение случаев умышленного уклонения от уплаты НДС. Налоговым органам поручено учитывать это при проведении предпроверочных анализов, формировании планов ВНП и назначении проверок.

Это не означает, что ВНП по другим категориям споров (дробление бизнеса, переквалификация договоров, необоснованные расходы, неправомерное использование налоговых льгот и т. д.) назначаться не будут, но приоритет — борьба с уклонением от уплаты НДС и, прежде всего, «бумажным» НДС. Впрочем, и до письма от 06.04.2022 именно это направление контрольной работы ФНС было центральным.

Но при борьбе с уклонением от уплаты НДС реализуется принцип «лес рубят — щепки летят», а значит под мероприятия налогового контроля попадают и налогоплательщики, которые умышленно от уплаты НДС не уклонялись и не знали о том, что их контрагенты «рвут» НДС.

В нашей новой статье никакой теории, мы поделимся только инсайтами ФНС, собственной практикой (и немного судебной), а также ответим на следующие вопросы:

НДС — косвенный налог, который нельзя оптимизировать. Налоговая база по НДС — стоимость товаров (работ, услуг), которую можно уменьшить на вычеты, но вычеты для покупателя — это налог для поставщика, то есть НДС в любом случае должен быть в конечном итоге кем-то уплачен. Или не уплачен.

Очевидно, что проверять технические компании, которые не уплатили НДС в бюджет, для налоговиков бесполезно. Значит надо искать тех, кто заплатит НДС в бюджет, даже ценой собственных средств. И если вопрос — кто заплатит — не стоит (тот, у кого есть деньги), остается вопрос — как найти того, кто заплатит. Таких налогоплательщиков было решено именовать «выгодоприобретателями».

Регламент отработки Площадок по формированию необоснованных налоговых вычетов, их организаторов и пользователей дал определение выгодоприобретателям — пользователи площадок в целях минимизации налоговых обязательств и (или) совершения незаконных финансовых операций, связанных с выводом денежных средств в нелегальный оборот и (или) незаконным выводом денежных средств за пределы РФ.

Сами площадки позволяют выгодоприобретателям покупать «бумажный» НДС — НДС, сформированный по фактически не совершенным хозяйственным операциям, оформленным фиктивным документам, отраженными в налоговых декларациях по НДС и/или журналах учета полученных и выставленных счетов-фактур.

Таким образом ищут не того, кто виноват, а того, у кого есть, что взять. Если не у самой организации, так у ее бенефициаров. Если ни у организации, ни у бенефициаров взять нечего (действительно ничего нет или хорошо спрятали), ВНП не будет согласована, даже при очевидном умышленном уклонении от уплаты НДС.

Наибольшие риски назначения ВНП имеют те налогоплательщики, у которых выявляются «сложные расхождения». Сложные расхождения образуются при использовании цепочки технических контрагентов, которая заканчивается несданной декларацией по НДС, либо декларацией с «операциями особого контроля», при этом отсутствие источника для вычета НДС превышает 5 млн руб.

Налоговый орган проверяет всю цепочку от разрыва до первой сущностной (нетехнической) компании. Чаще всего именно она и становиться выгодоприобретателем. Процесс поиска выгодоприобретателя частично автоматизирован с помощью ресурса «Автоцепочки» иИАС КБ (информационно-аналитическая система контрольного блока).

Несмотря на то, что разрывы по уплате НДС выявляются автоматически, акцептование выгодоприобретателя (его утверждение), разакцептование и переакцептование осуществляется вручную. Не вдаваясь в подробности этого процесса, следует отметить, что работа трудоемкая, имеет ограничение по времени (например, если налоговый орган не успел за 15 дней обосновать, что выгодоприобретатель определен неверно, он считается акцептованным и именно его и надо побуждать подать «уточненки»), а ее качество зависит от профессионализма налогового инспектора.

Если выгодоприобретатель акцептован (утвержден), именно он и подлежит побуждению к добровольной доплате налогов (в 2021 году больше половина поступлений от контрольной работы была именно от «побуждений» и добровольной доплаты, а не от ВНП и КНП). При попытке миграции (смены налогового органа), в отношении акцептованного выгодоприобретателя назначается ВНП. Также риском является и подача заявления на ликвидацию или реорганизацию организации, поскольку любая ликвидация является основанием для предпроверочного анализа (поэтому старая рекомендация о ликвидации после трех лет отсутствия деятельности — по-прежнему актуальна).

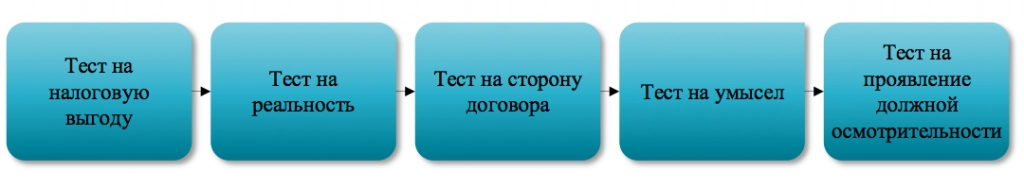

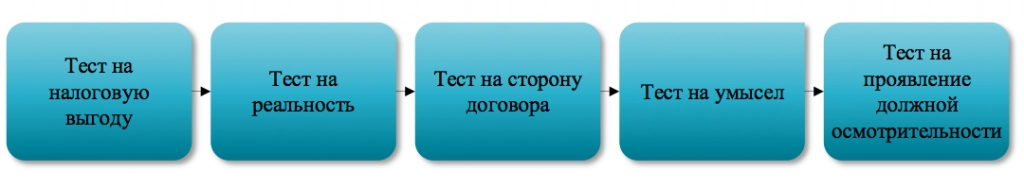

Все тесты проходятся последовательно, если тест не пройден, значит перспектива спора низкая. Причем чем более ранний тест не пройден — тем хуже. Например, при отсутствии реальности сделки, тест на сторону договора не имеет значения.

Кончено при решении о согласовании ВНП имеет значение и предполагаемая сумма доначислений, которая в регионах отличается: например, для Москвы комплексная проверка назначается при потенциальной сумме доначислений в 35 млн руб., а тематическая (только по НДС за 1-2 квартала) — 4,5 млн руб.

[H2] Как доказать обоснованность получения налоговой выгоды при оказании услуг, выполнении работ и поставке товара[/H2]

[H3] Поставка товара[/H3]

Претензии к вычетам по НДС по договорам поставки — самые распространенные. Налоговики доказывают получение необоснованной налоговой выгоды анализируя следующие факты:

При выполнении работ спорными контрагентами налоговый орган пытается доказать, что работы были выполнены собственными силами налогоплательщика, ненадлежащей стороной договора (которая не сформировала источник для вычета НДС) или с завышением объема.

Для налогоплательщика потенциальный риск представляет отсутствие подтверждения соответствия заявленного объема работ фактическому или пороки контрагента.

Для доказывания нереальности работ налоговый орган осуществляет допросы как сотрудников заказчика, так и исполнителя, истребование исполнительной документации, журналов, инструктажей, осуществляет анализ смет, расчетов стоимости работ, сопоставляет соответствие и количество материалов для выполнения работ, проверяет факт их фактической закупки и доставки, правильность и непротиворечивость списания.

В ходе допросов особое внимание уделяется возможности выполнения работ сотрудниками самого налогоплательщика. Анализируются:

В соответствии с п. 5 ст. 38 НК, услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. В отличии от выполненной работы или поставленного товара результаты оказанной услуги нельзя «потрогать».

Несмотря на то, что требования п. 1 ст. 252 НК об обоснованности расходов относятся к налогу на прибыль, актуальны они и для доказывания реальности услуг в целях обоснованности вычетов по НДС. Некоторые небезынтересные выводы о доказывании обоснованности услуг можно прочитать в письме ФНС № ШЮ-4-13/12599@ от 06.08.2020 «Об отдельных вопросах налогообложения внутригрупповых услуг».

Из документов с контрагентом не должно следовать, что услуга им вообще не могла быть выполнена по объективным причинам (например, из-за расхождений по времени и продолжительности оказания услуги, отсутствия пропусков, транспорта для доставки и т. д.).

Одна из самых проблемных услуг — перевозка. На жестком конкурентном рынке контрагенты пытаются демпинговать, в том числе за счет НДС. Налоговый орган в свою очередь стремится доказать, что налогоплательщику были известны неспорные перевозчики, с которыми он постоянно работал, но выбрал для оказания части услуг не имеющую деловую репутацию организацию, предложившую более низкую стоимость или привлекающую перевозчиков-упрощенцев, с которыми раньше налогоплательщик работал напрямую (без НДС).

[H2] Налоговая реконструкция[/H2]

Вопрос о том, в каких случаях налогоплательщик имеет право на налоговую реконструкцию (частичный учет вычетов по НДС и расходов по налогу на прибыль исходя из реального экономического смысла сделки), является одним из самых спорных.

В одних определениях ВС допускает налоговую реконструкцию при наличии у налогового органа сведений о реальных поставщиках, отмечая, что если в цепочку поставки товаров включены «технические» компании, и в распоряжении налогового органа имеются сведения и доказательства, в том числе раскрытые налогоплательщиком — покупателем, позволяющие установить лицо, которое действовало в рамках легального хозяйственного оборота (осуществило фактическое исполнение по сделке с товаром и уплатило причитавшиеся при ее исполнении суммы налогов), то необоснованной налоговой выгодой покупателя может быть признана та часть расходов, учтенных при исчислении налога на прибыль организаций, и примененных им налоговых вычетов по НДС, которая приходится на наценку, добавленную «техническими» компаниями (определения ВС от 02.04.2021 по делу № А56-85058/2019, от 12.04.2022 по делу № А10-133/2020, от 15.12.2021 года по делу № А40-131167/2020 и др.).

В других выступает против реконструкции, в том числе в случаях, когда сам налогоплательщик организовал формальный документооборот и привлекал номинальных контрагентов или был причастен к нарушениям, допущенным в процессе обращения товаров (работ, услуг), то есть осуществлял действия, направленные на получение экономического эффекта за счет непосредственного участия в уклонении от уплаты НДС совместно с лицами, не осуществлявшими реальной экономической деятельности, а равно был информирован о допущенных этими лицами нарушениях.

При установлении названных обстоятельств само по себе реальное исполнение операций по реализации товаров (работ, услуг) непосредственным контрагентом налогоплательщика («контрагентом первого звена») не позволяет налогоплательщику-покупателю претендовать на получение налоговой выгоды в отсутствие экономического источника вычета (возмещения) налога (определение ВС от 21.06.2021 по делу № А76-2493/2017, от 06.05.2022 года по делу № А09-4851/2021 и др.).

Для налоговиков самый простой и удобный способ закрыть разрыв по НДС — побудить налогоплательщика добровольно подать уточненную декларацию. Но при подаче такой декларации налогоплательщик получает убыток, поэтому побуждению сопротивляется, особенно в ситуации, когда он не является выгодоприобретателем уклонения от уплаты НДС.

Тогда налоговые органы стали всеми силами поощрять включение в договоры налоговых оговорок: налогоплательщик при получении требований об уплате НДС, добровольно их исполняет, после чего возмещает убытки со своего контрагента.

При этом для налоговиков никакого значения уже не имеет: кто выгодоприобретатель, уклонился он от уплаты НДС умышленно или не проявил должную осмотрительность, побуждают того, с кого есть что взять. В свою очередь «побудившийся» предъявляет претензии своему контрагенту, тот своему и далее по цепочке до технической компании, которая уже ничего никому не возместит.

В теории такая модель может даже показаться разумной: возмещение не получит только тот, кто взаимодействовал со спорным контрагентом умышленно или не проявил должную осмотрительность, но на практике получается так:

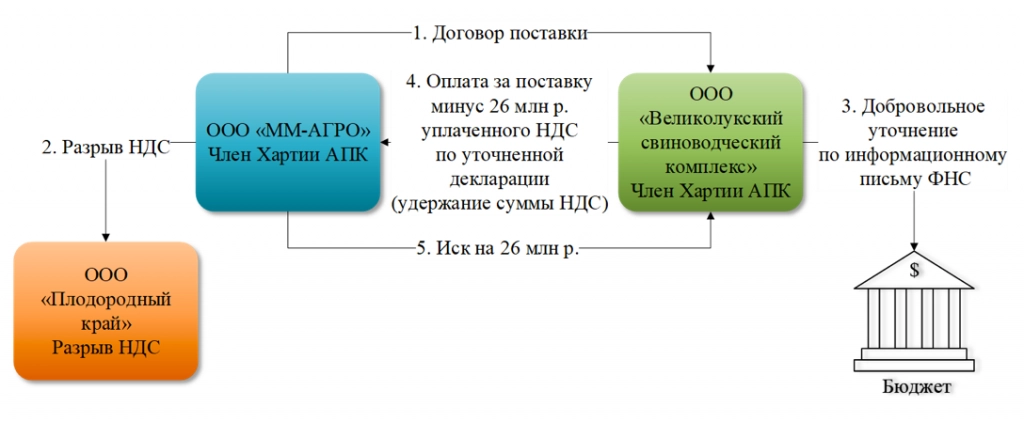

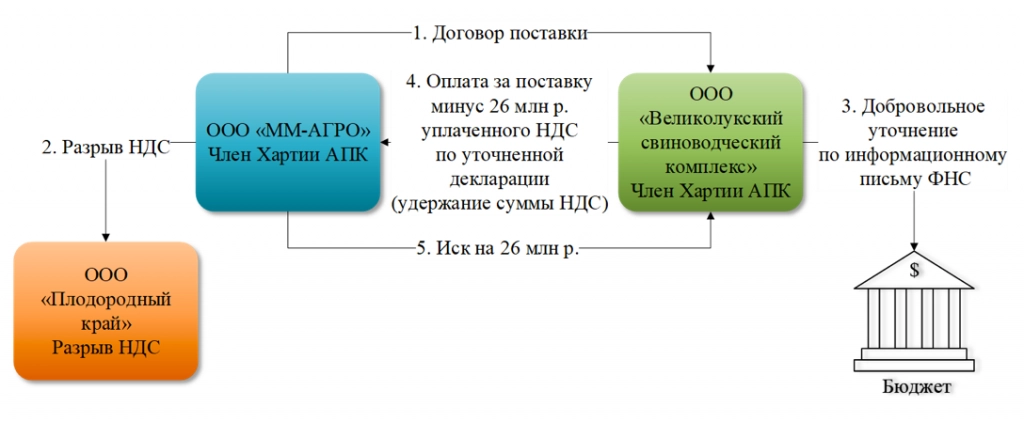

ООО «Великолуский свиноводческий комплекс» (покупатель) заключило договор поставки с ООО «ММ-Агро» (поставщик), у которого по цепочке контрагентов образовался разрыв по НДС. Налоговики уведомили об этом покупателя информационным письмом.

Покупатель добровольно отказался от вычета по НДС и расценил неполученный вычет по НДС как имущественные потери, после чего удержал сумму вычетов (26 млн руб.) из оплаты поставщику, тем самым уменьшив оплату по договору. Поставщик с этим не согласился, пошел в суд и проиграл (определение ВС от 24.01.2022 по делу № А48-3204/2020).

По условиям договора при получении уведомления от покупателя о наличии сведений о несформированном по цепочке хозяйственных операций с участием поставщика для принятия к вычету сумм НДС поставщик обязуется устранить такие признаки в течение одного месяца с момента получения указанного уведомления.

Еще раз акцентируем внимание: удержание части оплаты было мотивировано всего лишь информационным письмом ФНС о наличии разрыва по НДС. То есть, при включении в договор с покупателем налоговой оговорки можно запросто недополучить несколько десятков миллионов рублей.

Но в некоторых случаях налоговая оговорка не была бы лишней:

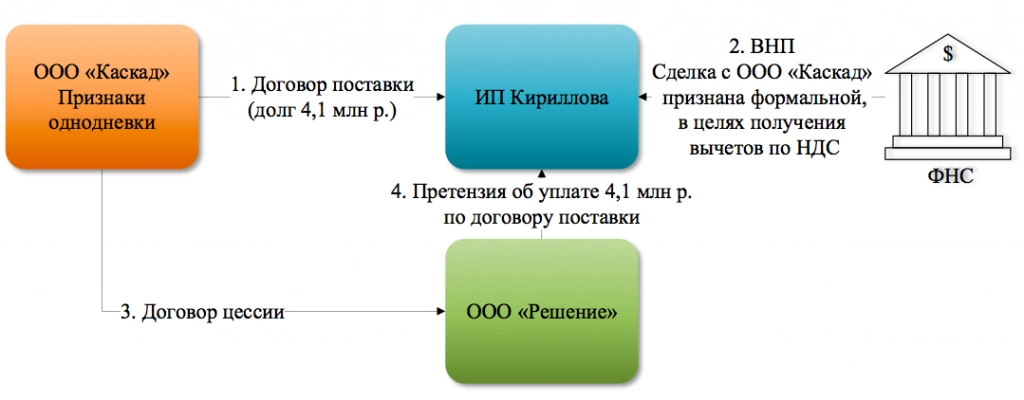

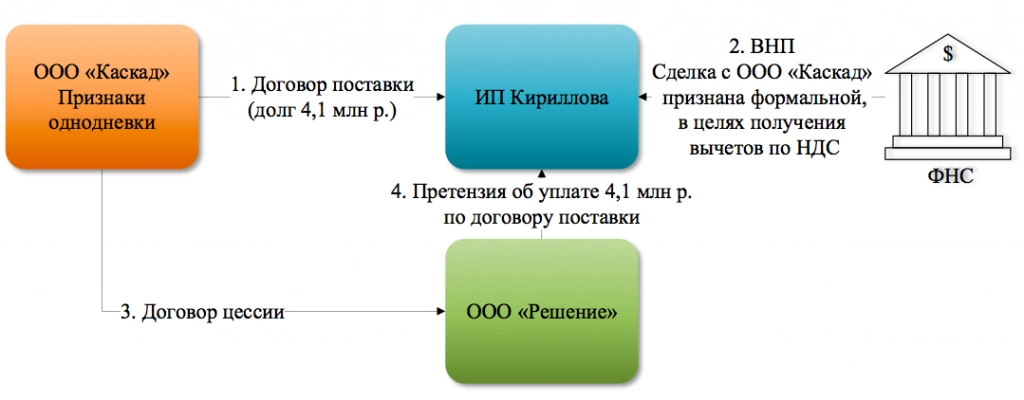

ИП Кириллова заключила договор поставки с ООО «Каскад». ФНС провела ВНП ИП, в ходе которой было установлено, что ООО «Каскад» имеет признаки однодневки, сделка нереальная и была направлена на получение вычетов по НДС. ИП доначислили налог. Но долг перед ООО «Каскад» у ИП остался.

ООО «Каскад» переуступило этот долг ООО «Решение» по договору цессии. Новый кредитор направил претензию ИП, не получил ответ и обратился в суд. Суд первой инстанции встал на сторону ИП: налоговая проверка установила, что сделка мнимая.

А вот апелляция с такой позицией не согласилась: из решения по ВНП следует, что ИП не представила доказательства, подтверждающие осуществление перевозки товара по договору с ООО «Каскад» и его использование. Но это не значит, что поставки не было! Договор предусматривает самовывоз, отгрузка производится на основании накладной со склада продавца. Накладные оформлены и подписаны. Значит товар был поставлен.

При этом суд отметил, что в договоре поставки стороны не предусмотрели налоговую оговорку, позволяющую стороне, в случае отказа налогового органа в возмещении налоговых вычетов, возместить данные суммы путем взыскания с участника сделки (постановление 13 ААС от 07.06.2022 по делу № А42-9491/2020).

Это не означает, что ВНП по другим категориям споров (дробление бизнеса, переквалификация договоров, необоснованные расходы, неправомерное использование налоговых льгот и т. д.) назначаться не будут, но приоритет — борьба с уклонением от уплаты НДС и, прежде всего, «бумажным» НДС. Впрочем, и до письма от 06.04.2022 именно это направление контрольной работы ФНС было центральным.

Но при борьбе с уклонением от уплаты НДС реализуется принцип «лес рубят — щепки летят», а значит под мероприятия налогового контроля попадают и налогоплательщики, которые умышленно от уплаты НДС не уклонялись и не знали о том, что их контрагенты «рвут» НДС.

В нашей новой статье никакой теории, мы поделимся только инсайтами ФНС, собственной практикой (и немного судебной), а также ответим на следующие вопросы:

- Кого и как налоговики выбирают для «добровольного уточнения».

- Как доказать обоснованность получения налоговой выгоды при оказании услуг, выполнении работ и поставке товара (у каждого вида договора свои особенности).

- В каких случаях возможна налоговая реконструкция (частичный учет вычетов по НДС и расходов по налогу на прибыль).

- Возможности и риски при использовании налоговых оговорок.

НДС — косвенный налог, который нельзя оптимизировать. Налоговая база по НДС — стоимость товаров (работ, услуг), которую можно уменьшить на вычеты, но вычеты для покупателя — это налог для поставщика, то есть НДС в любом случае должен быть в конечном итоге кем-то уплачен. Или не уплачен.

Очевидно, что проверять технические компании, которые не уплатили НДС в бюджет, для налоговиков бесполезно. Значит надо искать тех, кто заплатит НДС в бюджет, даже ценой собственных средств. И если вопрос — кто заплатит — не стоит (тот, у кого есть деньги), остается вопрос — как найти того, кто заплатит. Таких налогоплательщиков было решено именовать «выгодоприобретателями».

Регламент отработки Площадок по формированию необоснованных налоговых вычетов, их организаторов и пользователей дал определение выгодоприобретателям — пользователи площадок в целях минимизации налоговых обязательств и (или) совершения незаконных финансовых операций, связанных с выводом денежных средств в нелегальный оборот и (или) незаконным выводом денежных средств за пределы РФ.

Сами площадки позволяют выгодоприобретателям покупать «бумажный» НДС — НДС, сформированный по фактически не совершенным хозяйственным операциям, оформленным фиктивным документам, отраженными в налоговых декларациях по НДС и/или журналах учета полученных и выставленных счетов-фактур.

Для того, чтобы понять, является ли налогоплательщик выгодоприобретателем или транзитером (за которым стоит сущностная компания), письмом ФНС от 29.10.2019 № ЕД-5-2/3755дсп@ была установлена бальная система оценки: при наборе 50 баллов налогоплательщик признается выгодоприобретателем. Для получения 50 баллов достаточно иметь основные средства, среднесписочную численность больше 30 человек, среднюю заработную плату больше 35 тыс. руб., долю вычетов по НДС меньше 90% и внеоборотные активы свыше 5 млн руб.Самый очевидный признак «бумажного» НДС — отсутствие оплаты контрагенту и длящийся характер задолженности, без попыток ее погасить или взыскать.

Таким образом ищут не того, кто виноват, а того, у кого есть, что взять. Если не у самой организации, так у ее бенефициаров. Если ни у организации, ни у бенефициаров взять нечего (действительно ничего нет или хорошо спрятали), ВНП не будет согласована, даже при очевидном умышленном уклонении от уплаты НДС.

Наибольшие риски назначения ВНП имеют те налогоплательщики, у которых выявляются «сложные расхождения». Сложные расхождения образуются при использовании цепочки технических контрагентов, которая заканчивается несданной декларацией по НДС, либо декларацией с «операциями особого контроля», при этом отсутствие источника для вычета НДС превышает 5 млн руб.

Налоговый орган проверяет всю цепочку от разрыва до первой сущностной (нетехнической) компании. Чаще всего именно она и становиться выгодоприобретателем. Процесс поиска выгодоприобретателя частично автоматизирован с помощью ресурса «Автоцепочки» иИАС КБ (информационно-аналитическая система контрольного блока).

Несмотря на то, что разрывы по уплате НДС выявляются автоматически, акцептование выгодоприобретателя (его утверждение), разакцептование и переакцептование осуществляется вручную. Не вдаваясь в подробности этого процесса, следует отметить, что работа трудоемкая, имеет ограничение по времени (например, если налоговый орган не успел за 15 дней обосновать, что выгодоприобретатель определен неверно, он считается акцептованным и именно его и надо побуждать подать «уточненки»), а ее качество зависит от профессионализма налогового инспектора.

Если выгодоприобретатель акцептован (утвержден), именно он и подлежит побуждению к добровольной доплате налогов (в 2021 году больше половина поступлений от контрольной работы была именно от «побуждений» и добровольной доплаты, а не от ВНП и КНП). При попытке миграции (смены налогового органа), в отношении акцептованного выгодоприобретателя назначается ВНП. Также риском является и подача заявления на ликвидацию или реорганизацию организации, поскольку любая ликвидация является основанием для предпроверочного анализа (поэтому старая рекомендация о ликвидации после трех лет отсутствия деятельности — по-прежнему актуальна).

Для оценки вероятности выиграть спор с налоговиками по спорным контрагентам можно воспользоваться тестами, указанными в письме ФНС от 10.03.2021 № БВ-4-7/3060@ «О практике применения статьи 54.1 Налогового кодекса Российской Федерации»:Между тем, выгодоприобретателем можно стать, потому что контрагент первого звена (действительный выгодоприобретатель разрыва по НДС) перестал быть сущностной компанией (например, стал сдавать нулевые декларации).

Все тесты проходятся последовательно, если тест не пройден, значит перспектива спора низкая. Причем чем более ранний тест не пройден — тем хуже. Например, при отсутствии реальности сделки, тест на сторону договора не имеет значения.

Кончено при решении о согласовании ВНП имеет значение и предполагаемая сумма доначислений, которая в регионах отличается: например, для Москвы комплексная проверка назначается при потенциальной сумме доначислений в 35 млн руб., а тематическая (только по НДС за 1-2 квартала) — 4,5 млн руб.

[H2] Как доказать обоснованность получения налоговой выгоды при оказании услуг, выполнении работ и поставке товара[/H2]

[H3] Поставка товара[/H3]

Претензии к вычетам по НДС по договорам поставки — самые распространенные. Налоговики доказывают получение необоснованной налоговой выгоды анализируя следующие факты:

- Требуется ли товар налогоплательщику, если — да, то для чего, когда и сколько.

- Дублируется ли поставка от спорных контрагентов с неспорными. Отличается ли порядок оприходования товара.

- Поставлялся ли товар реально: откуда, каким транспортом, маршрутом и водителями, за чей счет, имеются ли подтверждающие перевозку документы (например, при самовывозе — путевые листы), мог ли транспорт по техническим характеристикам перевести товар (грузоподъемность, время в пути, соответствие государственных номерных знаков заявленному транспорту), кто принимал товар на складе, где он хранился (или хранится), соответствует ли склад условиям хранения, мог ли вообще уместиться товар на складе.

- Каким образом был найден поставщик (интернет, выставки, рекомендации, личное знакомство руководителя), как велась преддоговорная работа (телефоны, адреса электронных почт), как осуществлялся обмен документами: через директоров, менеджеров, бухгалтеров, экспедиторов, водителей (почтой, курьерами, при личных встречах и т. п.). Как подавались заявки на поставку, согласовывались цены.

- Была ли проявлена должная осмотрительность. Почему был выбран именно этот поставщик (цена, условия и сроки оплаты, наличие товара, эксклюзивность поставщика, успешная история взаимодействия в прошлые периоды и т. д.).

- Подтверждается ли поставка товара допросами сотрудников и перевозчиков.

- Как использовался купленный товар (перепродан, списан в производство, находится на складе и т. д.). Нет ли расхождений по дате покупки и продажи (продали раньше, чем купили), мог ли товар использоваться в производстве (требуется ли он в технологическом процессе, в каких объемах, мог ли налогоплательщик успеть переработать сырье для выпуска готовой продукции в заявленном объеме).

- Соблюдался ли договор поставки между сторонами, в том числе в части условий об оплате и доставке товара. При наличии задолженности велась ли претензионная работа, причины образования задолженности при условии в договоре о 100% предоплате.

[H3] Выполнение работ спорными контрагентами[/H3]Анализируется сам поставщик: покупал ли товар для перепродажи, соответствует ли купленный товар поставленному, нес ли поставщик расходы на его доставку покупателю, с каких IP-адресов отправлял отчетность и выходил в банк-клиент и т. д.

При выполнении работ спорными контрагентами налоговый орган пытается доказать, что работы были выполнены собственными силами налогоплательщика, ненадлежащей стороной договора (которая не сформировала источник для вычета НДС) или с завышением объема.

Для налогоплательщика потенциальный риск представляет отсутствие подтверждения соответствия заявленного объема работ фактическому или пороки контрагента.

Для доказывания нереальности работ налоговый орган осуществляет допросы как сотрудников заказчика, так и исполнителя, истребование исполнительной документации, журналов, инструктажей, осуществляет анализ смет, расчетов стоимости работ, сопоставляет соответствие и количество материалов для выполнения работ, проверяет факт их фактической закупки и доставки, правильность и непротиворечивость списания.

В ходе допросов особое внимание уделяется возможности выполнения работ сотрудниками самого налогоплательщика. Анализируются:

- кому выдавались пропуска на режимные объекты;

- кто подавал заявки;

- возможно ли было привлечение субподрядчиков по договору подряда;

- имели ли контрагенты необходимые допуски;

- как были распределены работы между подрядчиком и субподрядчиком;

- отличается ли документооборот по спорным контрагентам и неспорным;

- соблюдались ли сторонами условия договора (в том числе в части оплаты, предмета договора и закрывающих документов).

В соответствии с п. 5 ст. 38 НК, услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности. В отличии от выполненной работы или поставленного товара результаты оказанной услуги нельзя «потрогать».

Несмотря на то, что требования п. 1 ст. 252 НК об обоснованности расходов относятся к налогу на прибыль, актуальны они и для доказывания реальности услуг в целях обоснованности вычетов по НДС. Некоторые небезынтересные выводы о доказывании обоснованности услуг можно прочитать в письме ФНС № ШЮ-4-13/12599@ от 06.08.2020 «Об отдельных вопросах налогообложения внутригрупповых услуг».

Также налоговый орган может доказывать, что услуга была выполнена иным контрагентом или «задвоилась» с реальным контрагентом. Без правильно оформленного договора и закрывающих документов доказать реальность услуги может быть очень сложно.Так как услуга не имеет материального выражения, налоговый орган, прежде всего, пытается доказать, что никакой услуги и не было. Соответственно налогоплательщику необходимо обосновать как был найден исполнитель, почему был выбран именно он (должная и деловая осмотрительность), как велась преддоговорная и договорная работа (переписка по конкретным адресам электронной почты, переговоры по конкретным номерам телефонов, личные встречи в конкретных адресах), зачем вообще нужна была услуга и почему она не могла быт выполнена собственными силами.

Из документов с контрагентом не должно следовать, что услуга им вообще не могла быть выполнена по объективным причинам (например, из-за расхождений по времени и продолжительности оказания услуги, отсутствия пропусков, транспорта для доставки и т. д.).

Одна из самых проблемных услуг — перевозка. На жестком конкурентном рынке контрагенты пытаются демпинговать, в том числе за счет НДС. Налоговый орган в свою очередь стремится доказать, что налогоплательщику были известны неспорные перевозчики, с которыми он постоянно работал, но выбрал для оказания части услуг не имеющую деловую репутацию организацию, предложившую более низкую стоимость или привлекающую перевозчиков-упрощенцев, с которыми раньше налогоплательщик работал напрямую (без НДС).

[H2] Налоговая реконструкция[/H2]

Вопрос о том, в каких случаях налогоплательщик имеет право на налоговую реконструкцию (частичный учет вычетов по НДС и расходов по налогу на прибыль исходя из реального экономического смысла сделки), является одним из самых спорных.

В одних определениях ВС допускает налоговую реконструкцию при наличии у налогового органа сведений о реальных поставщиках, отмечая, что если в цепочку поставки товаров включены «технические» компании, и в распоряжении налогового органа имеются сведения и доказательства, в том числе раскрытые налогоплательщиком — покупателем, позволяющие установить лицо, которое действовало в рамках легального хозяйственного оборота (осуществило фактическое исполнение по сделке с товаром и уплатило причитавшиеся при ее исполнении суммы налогов), то необоснованной налоговой выгодой покупателя может быть признана та часть расходов, учтенных при исчислении налога на прибыль организаций, и примененных им налоговых вычетов по НДС, которая приходится на наценку, добавленную «техническими» компаниями (определения ВС от 02.04.2021 по делу № А56-85058/2019, от 12.04.2022 по делу № А10-133/2020, от 15.12.2021 года по делу № А40-131167/2020 и др.).

В других выступает против реконструкции, в том числе в случаях, когда сам налогоплательщик организовал формальный документооборот и привлекал номинальных контрагентов или был причастен к нарушениям, допущенным в процессе обращения товаров (работ, услуг), то есть осуществлял действия, направленные на получение экономического эффекта за счет непосредственного участия в уклонении от уплаты НДС совместно с лицами, не осуществлявшими реальной экономической деятельности, а равно был информирован о допущенных этими лицами нарушениях.

При установлении названных обстоятельств само по себе реальное исполнение операций по реализации товаров (работ, услуг) непосредственным контрагентом налогоплательщика («контрагентом первого звена») не позволяет налогоплательщику-покупателю претендовать на получение налоговой выгоды в отсутствие экономического источника вычета (возмещения) налога (определение ВС от 21.06.2021 по делу № А76-2493/2017, от 06.05.2022 года по делу № А09-4851/2021 и др.).

[H2] Налоговые оговорки[/H2]В любом случае, спор имеет перспективы для налогоплательщика только если сделка была реальной. При покупке «бумажного» НДС этого основополагающего для защиты аргумента просто нет.

Для налоговиков самый простой и удобный способ закрыть разрыв по НДС — побудить налогоплательщика добровольно подать уточненную декларацию. Но при подаче такой декларации налогоплательщик получает убыток, поэтому побуждению сопротивляется, особенно в ситуации, когда он не является выгодоприобретателем уклонения от уплаты НДС.

Тогда налоговые органы стали всеми силами поощрять включение в договоры налоговых оговорок: налогоплательщик при получении требований об уплате НДС, добровольно их исполняет, после чего возмещает убытки со своего контрагента.

При этом для налоговиков никакого значения уже не имеет: кто выгодоприобретатель, уклонился он от уплаты НДС умышленно или не проявил должную осмотрительность, побуждают того, с кого есть что взять. В свою очередь «побудившийся» предъявляет претензии своему контрагенту, тот своему и далее по цепочке до технической компании, которая уже ничего никому не возместит.

В теории такая модель может даже показаться разумной: возмещение не получит только тот, кто взаимодействовал со спорным контрагентом умышленно или не проявил должную осмотрительность, но на практике получается так:

ООО «Великолуский свиноводческий комплекс» (покупатель) заключило договор поставки с ООО «ММ-Агро» (поставщик), у которого по цепочке контрагентов образовался разрыв по НДС. Налоговики уведомили об этом покупателя информационным письмом.

Покупатель добровольно отказался от вычета по НДС и расценил неполученный вычет по НДС как имущественные потери, после чего удержал сумму вычетов (26 млн руб.) из оплаты поставщику, тем самым уменьшив оплату по договору. Поставщик с этим не согласился, пошел в суд и проиграл (определение ВС от 24.01.2022 по делу № А48-3204/2020).

По условиям договора при получении уведомления от покупателя о наличии сведений о несформированном по цепочке хозяйственных операций с участием поставщика для принятия к вычету сумм НДС поставщик обязуется устранить такие признаки в течение одного месяца с момента получения указанного уведомления.

В рассматриваемом случае применение положений ст. 406.1 ГК предусмотрено условиями заключенного сторонами договора поставки как обеспечение возможности уменьшения собственных налоговых обязательств, возникающих в связи с последующей реализацией данного товара.Также стороны согласовали порядок возмещения имущественных потерь покупателя, вследствие неустранения признаков несформированного по цепочке хозяйственных операций с участием поставщика источника для принятия покупателем к вычету сумм НДС.

Еще раз акцентируем внимание: удержание части оплаты было мотивировано всего лишь информационным письмом ФНС о наличии разрыва по НДС. То есть, при включении в договор с покупателем налоговой оговорки можно запросто недополучить несколько десятков миллионов рублей.

Но в некоторых случаях налоговая оговорка не была бы лишней:

ИП Кириллова заключила договор поставки с ООО «Каскад». ФНС провела ВНП ИП, в ходе которой было установлено, что ООО «Каскад» имеет признаки однодневки, сделка нереальная и была направлена на получение вычетов по НДС. ИП доначислили налог. Но долг перед ООО «Каскад» у ИП остался.

ООО «Каскад» переуступило этот долг ООО «Решение» по договору цессии. Новый кредитор направил претензию ИП, не получил ответ и обратился в суд. Суд первой инстанции встал на сторону ИП: налоговая проверка установила, что сделка мнимая.

А вот апелляция с такой позицией не согласилась: из решения по ВНП следует, что ИП не представила доказательства, подтверждающие осуществление перевозки товара по договору с ООО «Каскад» и его использование. Но это не значит, что поставки не было! Договор предусматривает самовывоз, отгрузка производится на основании накладной со склада продавца. Накладные оформлены и подписаны. Значит товар был поставлен.

При этом суд отметил, что в договоре поставки стороны не предусмотрели налоговую оговорку, позволяющую стороне, в случае отказа налогового органа в возмещении налоговых вычетов, возместить данные суммы путем взыскания с участника сделки (постановление 13 ААС от 07.06.2022 по делу № А42-9491/2020).

Для просмотра ссылки необходимо нажать

Вход или Регистрация