vaspvort

Ночной дозор

Команда форума

Модератор

ПРОВЕРЕННЫЙ ПРОДАВЕЦ

Private Club

Старожил

Migalki Club

Меценат💰️

Эквайринг — это банковская услуга, которая дает возможность принимать безналичную оплату товаров и услуг банковской картой или смартфоном через платежные терминалы или интернет.

Эквайринг подходит любому бизнесу — и розничным точкам продажи, и интернет-магазину.

Принцип работы эквайринга. При торговом эквайринге продавец вводит сумму оплаты в терминале, покупатель прикладывает карту или смартфон к терминалу. В интернет-эквайринге сайт продавца перенаправляет покупателя на специальный платежный шлюз, куда передаются реквизиты продавца и сумма покупки.

Покупатель вводит данные своей карты. Информация о платеже — сумме и реквизитах карты — направляется в банк, выпустивший карту. Если на счету достаточная сумма, она списывается со счета покупателя и зачисляется в банк продавца.

Перечисление денег между банками происходит через платежную систему, их много разных: «Мастеркард», «Маэстро», «Виза», «Мир», «Американ-экспресс», «Юнион-пэй», JCB и другие. В 2022 году самые популярные системы «Виза» и «Мастеркард» приостановили операции в России. Операции этих систем внутри России теперь проводит Национальная система платежных карт, НСПК — тот же оператор, который обслуживает «Мир», поэтому перечисление денег между банками происходит по-прежнему.

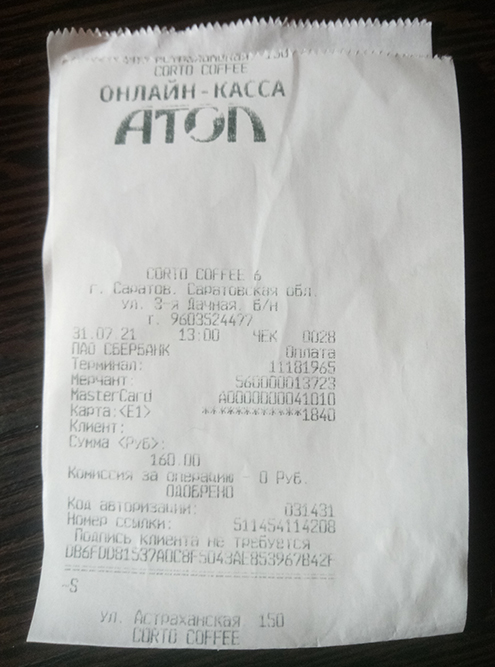

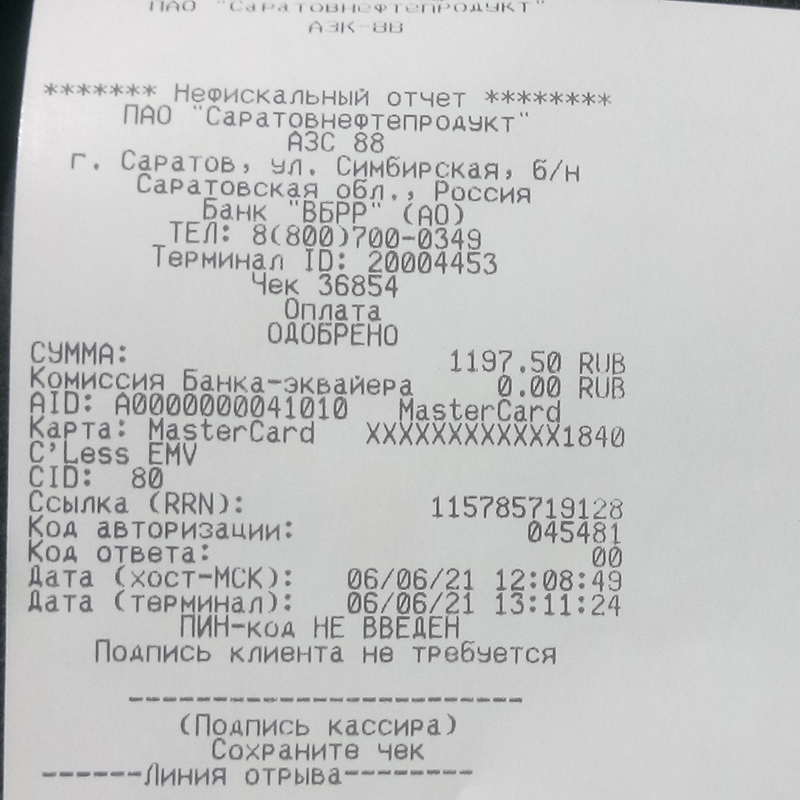

Так выглядит квитанция терминала оплаты. Если чек выдается кассовым аппаратом, то квитанция выдается терминалом оплаты. Он подтверждает запрос на снятие средств со счета покупателя

Банк-эмитент — это банк, выпустивший карту покупателя, которой он платит через терминал или в интернете. Банк-эмитент перечисляет деньги со счета покупателя на счет продавца. Банк-эквайер и банк-эмитент могут совпадать, а могут быть разными.

Продавцы товаров и услуг. Продавцы — интернет-магазины и офлайн-точки продаж — заключают договор с банком, предоставляющим услуги эквайринга. Если это офлайн-магазин, предпринимателю придется прийти в банк лично, чтобы забрать терминал и привезти его на свою торговую точку.

После этого терминал устанавливают и подключают в магазине — и можно принимать оплату картами. Некоторые банки сами привозят терминал на точку. С онлайн-магазином нужно подключить платежный шлюз.

Покупатели. Чтобы воспользоваться услугой, у покупателя должна быть банковская карта той платежной системы, которую принимает продавец. В России у покупателей чаще всего есть карты «Мастеркард», «Маэстро», «Виза», «Мир». Лучше убедиться, что у вас в магазине можно оплатить покупку картами распространенных систем.

Еще нельзя продавать контрафактную продукцию, товары, нарушающие авторские права, и другие.

Проверку бизнеса перед подключением проводит банк. Каждый банк может устанавливать свой перечень критериев для принятия решения в подключении или отказе от подключения эквайринга. Например, банк может запросить у нового клиента прикрепить фотографии подключаемой торговой точки — чтобы убедиться, что это реально существующий бизнес.

По закону торговые точки должны принимать платежные карты «Мир», если их выручка за предыдущий год превысила:

От вида бизнеса зависит, какой вид эквайринга подключать для приема платежей. Интернет-магазину нужен интернет-эквайринг, розничной точке или кафе — торговый эквайринг, службе доставки — мобильный эквайринг. Вот чем они отличаются.

Торговый эквайринг — это эквайринг на стационарной торговой точке. Точкой может быть магазин, кафе, заправка, офис и любое другое место, в котором проводятся расчеты, а терминал при этом стоит на месте.

Интернет-эквайринг — это услуга, которая позволяет принимать платежи картой через интернет. В нем нет физического терминала, а есть интерфейс, где клиент вводит данные своей карты и совершает платеж.

Мобильный эквайринг — это эквайринг с помощью терминала, который можно переносить с места на место. Его используют при приеме платежей через курьеров, в такси, при передвижной торговле. Мобильный терминал может работать автономно или подключаться к смартфону, планшету, в котором стоит приложение для продаж.

АТМ-эквайринг — это эквайринг в банкоматах или специальных терминалах самостоятельной оплаты. Такой эквайринг позволяет оплачивать в банкомате услуги, например коммунальные услуги или мобильную связь, а также получать наличные или класть деньги на карту банка-эмитента.

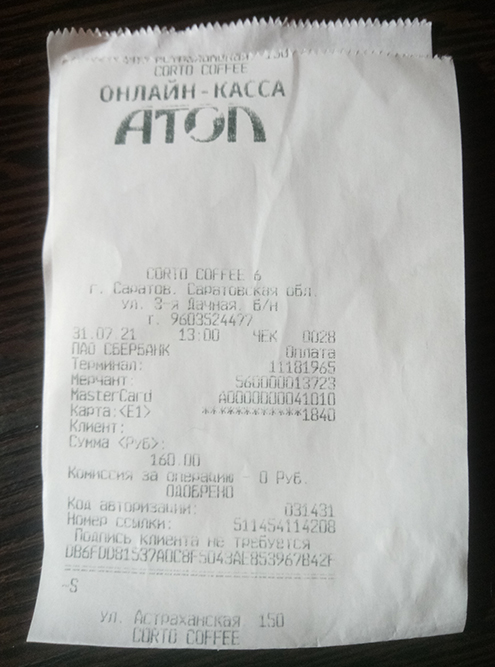

Терминал или платежный шлюз дают квитанцию, которая не является фискальным документом. Поэтому при оплате картой через терминал нужно пробить ту же сумму по кассе и выдать клиенту на бумаге или направить в электронном виде кассовый чек.

Бывают терминалы два в одном, которые объединяют в себе функции эквайрингового терминала и кассового аппарата. Такой терминал выдает фискальный чек вместе с квитанцией.

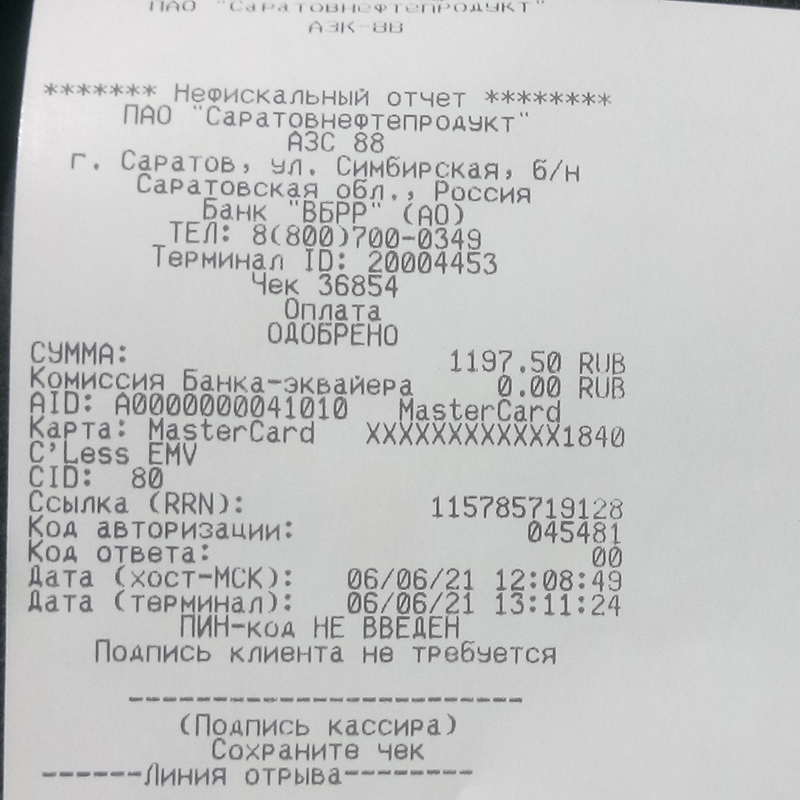

Такую квитанцию выдал терминал на АЗС. Покупка оплачена картой Тинькофф-банка. В данном случае Тинькофф — банк-эмитент, ВБРР — банк-эквайер

А это кассовый чек на эту же покупку. Здесь содержатся сведения, которые передаются в налоговую инспекцию

Ставка эквайринга может быть единой или различаться в зависимости от вида деятельности, объема продаж по картам и т. д.

Кроме комиссии за эквайринг банк-эквайер может брать деньги за аренду терминала, а может не брать — например, в Тинькофф-банке это бесплатно.

Остаток по карте обычно больше, чем сумма наличных с собой в кошельке. Клиенты могут получать кэшбэк со своих оплат картами, поэтому часто предпочитают карты наличным. Все это способствует увеличению объема продаж у бизнесов, которые принимают карты.

Привлечение новых клиентов — оплата картой привлекает клиентов. Если бизнес не принимает карты, клиент может уйти к конкуренту, который принимает. Еще оплата картой происходит очень быстро, поэтому меньше очередь и больше шансов, что очередной потенциальный клиент не пройдет мимо.

Безопасность расчетов. Оплата картой — это безналичный расчет. Такой расчет исключает риски, связанные с наличными. Например, фальшивые купюры, ошибки в сумме сдачи. Чем меньше наличных денег хранится в кассе в течение смены, тем меньше рисков и проще работать — если что, грабителям достанется меньше.

Сокращение расходов. Эквайринг позволяет уменьшить расходы на инкассацию: меньше наличных — меньше плата за их перевозку в банк. Еще он уменьшает вероятность потери денег из-за ошибок кассиров.

Удобство расчетов — это главное преимущество эквайринга и для продавца, и для покупателя. Продавец получает свои деньги на расчетный счет — их не нужно пересчитывать, хранить, сдавать в банк. Меньше проблем с разменными деньгами, мелкими монетами, ветхими купюрами. Покупателю не нужно носить с собой наличные, оплата производится мгновенно и с точностью до копейки.

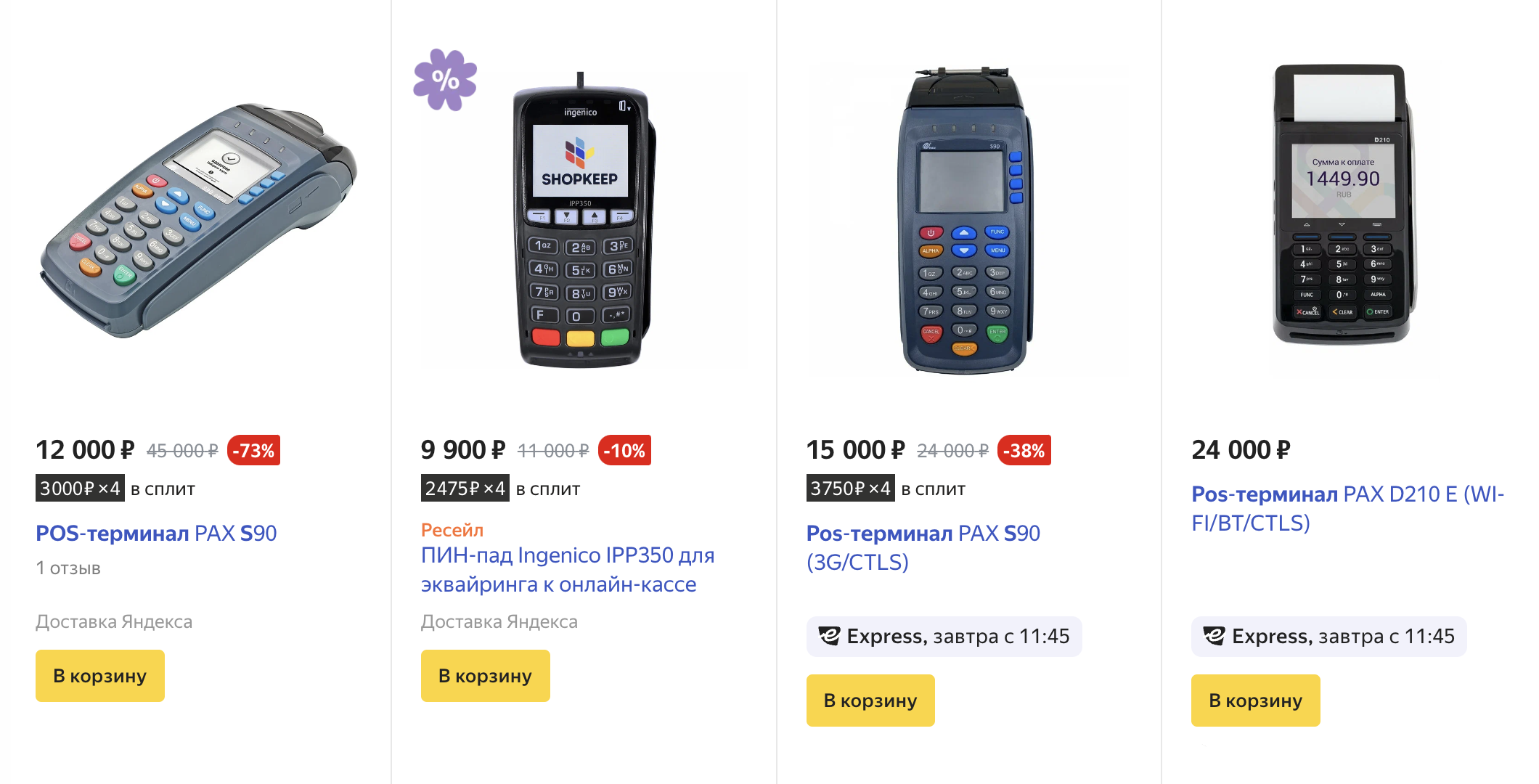

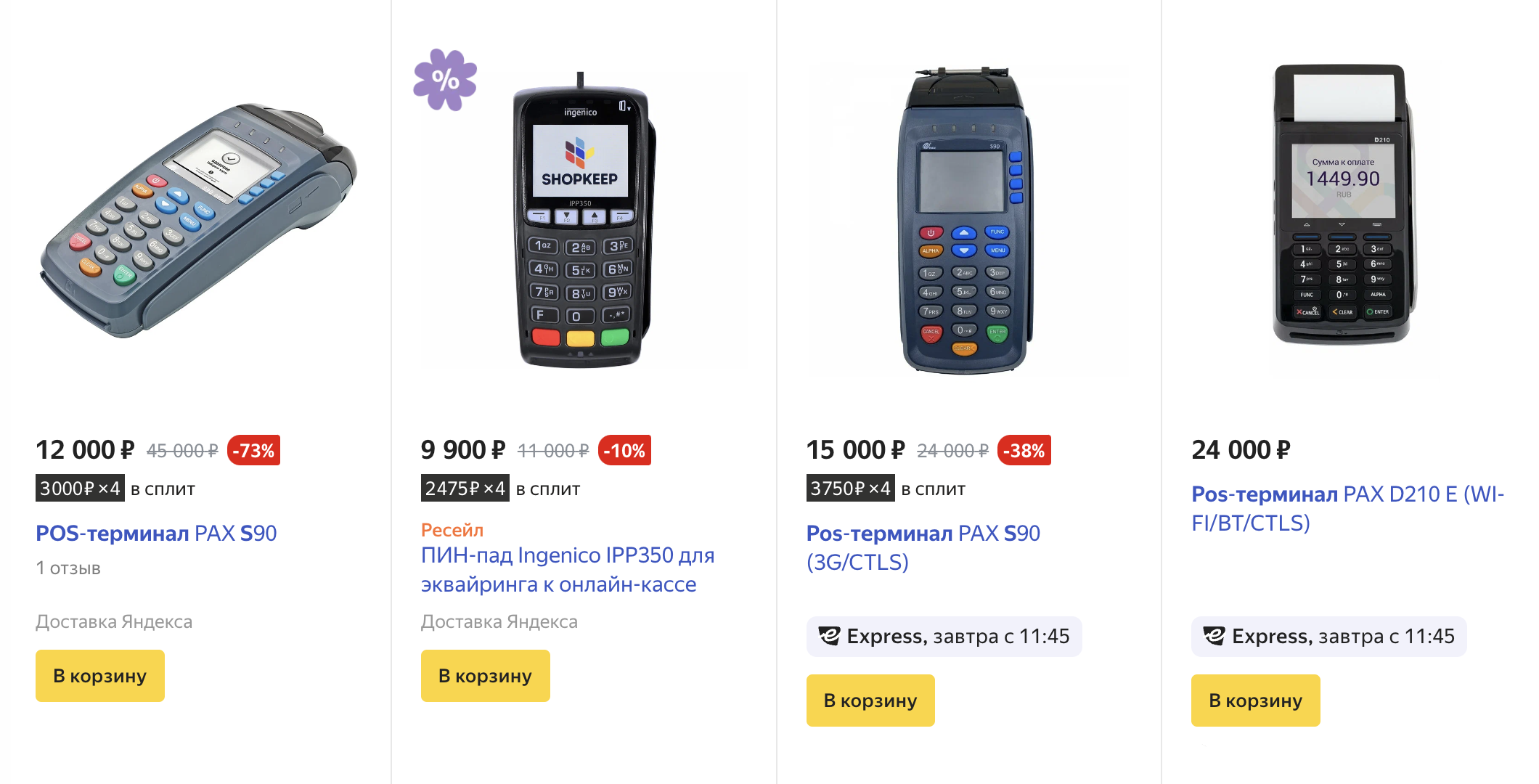

Новый терминал может обойтись в 9000—15 000 ₽, за аренду берут от 800 ₽ в месяц и больше

Деньги приходят не сразу. Срок зачисления денег устанавливает банк-эквайер. Обычно он составляет 1—3 рабочих дня. Пока деньги не зачислены, бизнес не может их использовать.

Возможны технические неполадки. Терминал может сломаться или сбоить. Для работы стационарному и мобильному терминалу нужен интернет. Если интернет-соединения нет, принять оплату картой не получится. Ну и, наконец, нужно электричество — без него терминал не работает. У интернет-магазина могут быть технические сбои, связанные, например, с неполадками сети, тогда платеж может не пройти.

За безопасность интернет-эквайринга отвечает торговый шлюз, через который производится платеж. Его также обеспечивает банк, который следит за безопасностью передачи данных.

Вот как он устроен в офлайн-точке при торговом эквайринге:

За подключение эквайринга банк может брать деньги, а может подключать бесплатно. Изучайте конкретные условия банка, к которому хотите подключиться.

Необходимый пакет документов. Для подключения эквайринга обычно нужны регистрационные документы. Для ИП — это паспорт, свидетельство о регистрации ИП — ОГРНИП или выписка из ЕГРИП и ИНН. Для организации — копия устава, решение о назначении директора, свидетельство о регистрации — ОГРН или выписка из ЕГРЮЛ, ИНН, доверенность на того, кто будет подключать договор.

Остальные документы могут отличаться в зависимости от банка и вида эквайринга. Может потребоваться заполненная по форме банка заявка, анкета, копии документов, подтверждающих адрес торговой точки, и другие. Это нужно, чтобы банк удостоверился, что эквайринг подключают реальному бизнесу, а не используют как ширму для мошеннических операций.

Если у организации или предпринимателя открыт расчетный счет в банке и он хочет подключить эквайринг там же, может потребоваться только заявка.

Как заключается договор. Для подключения эквайринга нужно подписать договор об этом с банком. Договор может подписываться на бумаге или в электронном виде, например можно подать заявку в личном кабинете и подтвердить ее кодом из смс.

Без открытия расчетного счета. Можно иметь договор эквайринга с одним банком, а расчетный счет в другом банке. До заключения договора лучше уточнить, согласен ли банк на такое условие.

Без кассового аппарата. Эквайринг — это самостоятельная услуга, напрямую с кассой он может быть не связан. Но у бизнеса есть обязанность выдавать клиенту кассовые чеки, в том числе на оплату картами.

Не применять кассу могут только некоторые виды бизнеса — продавцы мороженого в киосках, продавцы журналов и газет, продавцы безалкогольных напитков, молока и воды в розлив, школьные столовые и др. Этот бизнес вправе подключить эквайринг, но не применять кассовый аппарат — онлайн-кассу. Для всех остальных применение онлайн-кассы обязательно.

Кассовый чек может направляться клиенту на телефон или электронную почту, если клиент их предоставил до момента расчета.

Поэтому интернет-магазины могут обойтись при эквайринге облачной кассой — это арендованная касса, которая находится в дата-центре, — без покупки самого кассового аппарата как устройства. Клиент при заказе дает адрес электронной почты, оплачивает покупку картой через интернет-эквайринг и получает на электронную почту чек, выданный облачной кассой. Требования закона соблюдены, и чек на бумаге печатать не надо.

Без расчетного счета. Эквайринг без расчетного счета возможен в банке-эквайере, но невозможен без расчетного счета вообще, потому что суть этой услуги в зачислении денег с карточных счетов физлиц на расчетный счет бизнеса.

Комиссия банка-эквайера указана в договоре с банком-эквайером. Бизнес платит только эту комиссию, с остальными участниками операции рассчитывается эквайер.

Комиссия банка-эмитента — это плата, которую банк-эквайер платит банку-эмитенту, перечисляющему платеж клиента. Ее сумма устанавливается договором между банками.

Комиссия платежного провайдера — это плата, которую берет платежная система. В 2023 году в России все платежи обрабатывает Национальная система платежных карт. Комиссию платежной системе платит банк-эквайер. Обычно это 0,1–0,2% от суммы платежа.

Эквайринг подходит любому бизнесу — и розничным точкам продажи, и интернет-магазину.

Принцип работы эквайринга. При торговом эквайринге продавец вводит сумму оплаты в терминале, покупатель прикладывает карту или смартфон к терминалу. В интернет-эквайринге сайт продавца перенаправляет покупателя на специальный платежный шлюз, куда передаются реквизиты продавца и сумма покупки.

Покупатель вводит данные своей карты. Информация о платеже — сумме и реквизитах карты — направляется в банк, выпустивший карту. Если на счету достаточная сумма, она списывается со счета покупателя и зачисляется в банк продавца.

Перечисление денег между банками происходит через платежную систему, их много разных: «Мастеркард», «Маэстро», «Виза», «Мир», «Американ-экспресс», «Юнион-пэй», JCB и другие. В 2022 году самые популярные системы «Виза» и «Мастеркард» приостановили операции в России. Операции этих систем внутри России теперь проводит Национальная система платежных карт, НСПК — тот же оператор, который обслуживает «Мир», поэтому перечисление денег между банками происходит по-прежнему.

Так выглядит квитанция терминала оплаты. Если чек выдается кассовым аппаратом, то квитанция выдается терминалом оплаты. Он подтверждает запрос на снятие средств со счета покупателя

Кто участвует в операции

Банк. В эквайринге участвуют два банка — банк-эквайер и банк-эмитент. Банк-эквайер оказывает услугу эквайринга. Он дает бизнесу терминал для приема карт — в интернете его заменяет платежный интернет-шлюз — и зачисляет деньги от покупателя на счет. Предприниматели сами решают, какой банк подключить в качестве эквайера.Банк-эмитент — это банк, выпустивший карту покупателя, которой он платит через терминал или в интернете. Банк-эмитент перечисляет деньги со счета покупателя на счет продавца. Банк-эквайер и банк-эмитент могут совпадать, а могут быть разными.

Продавцы товаров и услуг. Продавцы — интернет-магазины и офлайн-точки продаж — заключают договор с банком, предоставляющим услуги эквайринга. Если это офлайн-магазин, предпринимателю придется прийти в банк лично, чтобы забрать терминал и привезти его на свою торговую точку.

После этого терминал устанавливают и подключают в магазине — и можно принимать оплату картами. Некоторые банки сами привозят терминал на точку. С онлайн-магазином нужно подключить платежный шлюз.

Покупатели. Чтобы воспользоваться услугой, у покупателя должна быть банковская карта той платежной системы, которую принимает продавец. В России у покупателей чаще всего есть карты «Мастеркард», «Маэстро», «Виза», «Мир». Лучше убедиться, что у вас в магазине можно оплатить покупку картами распространенных систем.

Требования к участникам эквайринга

Для подключения к эквайрингу бизнес продавца должен соответствовать закону. Например, через интернет нельзя продавать алкоголь или вейпы. Поэтому бизнесу по продаже алкоголя или вейпов через интернет откажет банк.Еще нельзя продавать контрафактную продукцию, товары, нарушающие авторские права, и другие.

Проверку бизнеса перед подключением проводит банк. Каждый банк может устанавливать свой перечень критериев для принятия решения в подключении или отказе от подключения эквайринга. Например, банк может запросить у нового клиента прикрепить фотографии подключаемой торговой точки — чтобы убедиться, что это реально существующий бизнес.

Кому нужен эквайринг

Эквайринг нужен бизнесу, который хочет принимать оплату картой. Для разных видов бизнеса существуют свои виды эквайринга, которые позволяют принимать карту на стационарной торговой точке, в интернете, при оплате курьером и так далее — о них рассказываем ниже.По закону торговые точки должны принимать платежные карты «Мир», если их выручка за предыдущий год превысила:

- 20 млн рублей в целом;

- 5 млн рублей в торговой точке.

Виды эквайринга

Эквайринг может понадобиться розничному магазину, кафе, службе доставки, интернет-магазину и другим бизнесам.От вида бизнеса зависит, какой вид эквайринга подключать для приема платежей. Интернет-магазину нужен интернет-эквайринг, розничной точке или кафе — торговый эквайринг, службе доставки — мобильный эквайринг. Вот чем они отличаются.

Торговый эквайринг — это эквайринг на стационарной торговой точке. Точкой может быть магазин, кафе, заправка, офис и любое другое место, в котором проводятся расчеты, а терминал при этом стоит на месте.

Интернет-эквайринг — это услуга, которая позволяет принимать платежи картой через интернет. В нем нет физического терминала, а есть интерфейс, где клиент вводит данные своей карты и совершает платеж.

Мобильный эквайринг — это эквайринг с помощью терминала, который можно переносить с места на место. Его используют при приеме платежей через курьеров, в такси, при передвижной торговле. Мобильный терминал может работать автономно или подключаться к смартфону, планшету, в котором стоит приложение для продаж.

АТМ-эквайринг — это эквайринг в банкоматах или специальных терминалах самостоятельной оплаты. Такой эквайринг позволяет оплачивать в банкомате услуги, например коммунальные услуги или мобильную связь, а также получать наличные или класть деньги на карту банка-эмитента.

Чем эквайринг отличается от кассы

Использование эквайринга не освобождает бизнес от применения кассы. При приеме денег, как наличных, так и по карте, продавец обязан выдать клиенту фискальный чек. Это установлено российским законодательством.Терминал или платежный шлюз дают квитанцию, которая не является фискальным документом. Поэтому при оплате картой через терминал нужно пробить ту же сумму по кассе и выдать клиенту на бумаге или направить в электронном виде кассовый чек.

Бывают терминалы два в одном, которые объединяют в себе функции эквайрингового терминала и кассового аппарата. Такой терминал выдает фискальный чек вместе с квитанцией.

Такую квитанцию выдал терминал на АЗС. Покупка оплачена картой Тинькофф-банка. В данном случае Тинькофф — банк-эмитент, ВБРР — банк-эквайер

А это кассовый чек на эту же покупку. Здесь содержатся сведения, которые передаются в налоговую инспекцию

Что такое ставка торгового эквайринга

Ставка торгового эквайринга — это комиссия, которую взимает банк-эквайер с продавца товаров, работ или услуг. Каждый банк самостоятельно назначает ставку торгового эквайринга.Ставка эквайринга может быть единой или различаться в зависимости от вида деятельности, объема продаж по картам и т. д.

- Например, у Сбербанка дифференцированные ставки. Магазин автозапчастей в Москве с оборотом 270 000 ₽ в месяц заплатит за первые два месяца после подключения эквайринга — 1%. В последующие месяцы ставка торгового эквайринга будет 2,2%.

- Салон красоты в Санкт-Петербурге с оборотом 500 000 ₽ в месяц заплатит за аналогичную услугу — за первые два месяца — 1%. В последующие месяцы — 2,1%.

Кроме комиссии за эквайринг банк-эквайер может брать деньги за аренду терминала, а может не брать — например, в Тинькофф-банке это бесплатно.

Преимущества использования эквайринга

Увеличение объема продаж — объем безналичных расчетов неуклонно растет, а объем наличных платежей, напротив, падает. Людям удобно платить картой практически везде — и в магазине, и в ресторане, и в транспорте. Большинство жителей России

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Остаток по карте обычно больше, чем сумма наличных с собой в кошельке. Клиенты могут получать кэшбэк со своих оплат картами, поэтому часто предпочитают карты наличным. Все это способствует увеличению объема продаж у бизнесов, которые принимают карты.

Привлечение новых клиентов — оплата картой привлекает клиентов. Если бизнес не принимает карты, клиент может уйти к конкуренту, который принимает. Еще оплата картой происходит очень быстро, поэтому меньше очередь и больше шансов, что очередной потенциальный клиент не пройдет мимо.

Безопасность расчетов. Оплата картой — это безналичный расчет. Такой расчет исключает риски, связанные с наличными. Например, фальшивые купюры, ошибки в сумме сдачи. Чем меньше наличных денег хранится в кассе в течение смены, тем меньше рисков и проще работать — если что, грабителям достанется меньше.

Сокращение расходов. Эквайринг позволяет уменьшить расходы на инкассацию: меньше наличных — меньше плата за их перевозку в банк. Еще он уменьшает вероятность потери денег из-за ошибок кассиров.

Удобство расчетов — это главное преимущество эквайринга и для продавца, и для покупателя. Продавец получает свои деньги на расчетный счет — их не нужно пересчитывать, хранить, сдавать в банк. Меньше проблем с разменными деньгами, мелкими монетами, ветхими купюрами. Покупателю не нужно носить с собой наличные, оплата производится мгновенно и с точностью до копейки.

Недостатки использования эквайринга

Комиссия банка. Эквайринг стоит денег. Обычно комиссия составляет 1—2,5% для торгового эквайринга, 3,5—5% для интернет-эквайринга. С каждой оплаты картами продавец платит эту сумму. Для бизнеса с небольшим процентом прибыли это может быть существенным расходом. Терминал для офлайн-точки продажи тоже стоит денег. Его можно купить или взять в аренду.

Новый терминал может обойтись в 9000—15 000 ₽, за аренду берут от 800 ₽ в месяц и больше

Деньги приходят не сразу. Срок зачисления денег устанавливает банк-эквайер. Обычно он составляет 1—3 рабочих дня. Пока деньги не зачислены, бизнес не может их использовать.

Возможны технические неполадки. Терминал может сломаться или сбоить. Для работы стационарному и мобильному терминалу нужен интернет. Если интернет-соединения нет, принять оплату картой не получится. Ну и, наконец, нужно электричество — без него терминал не работает. У интернет-магазина могут быть технические сбои, связанные, например, с неполадками сети, тогда платеж может не пройти.

Безопасность эквайринга

При торговом или мобильном эквайринге сведения считываются терминалом с карты клиента и отправляются в банк в зашифрованном виде. Безопасность передачи данных обеспечивает банк. От бизнеса требуется только использовать терминал по инструкции — и деньги попадут на расчетный счет.За безопасность интернет-эквайринга отвечает торговый шлюз, через который производится платеж. Его также обеспечивает банк, который следит за безопасностью передачи данных.

Эквайринговые операции

Весь процесс оплаты товара или услуги в эквайринге происходит быстро. После того как продавец набрал нужную сумму на терминале, до печати квитанции обычно проходит всего несколько секунд.Вот как он устроен в офлайн-точке при торговом эквайринге:

- Продавец вводит сумму оплаты в терминал — вручную или с помощью учетной программы.

- Покупатель прикладывает карту или устройство или вставляет карту в терминал. Если нужно, терминал запрашивает пин-код. В некоторых случаях пин-код не запрашивается. Например, если сумма меньше, чем установленный банком лимит.

- Карта считывается, и информация о платеже направляется в платежную систему и банк-эмитент.

- Банк-эмитент проверяет наличие такой карты, ее платежеспособность, остаток денег на счету и пин-код. Если все в порядке, приходит положительный ответ, если недостаточно, операция отклоняется.

- Банк-эмитент списывает сумму покупки со счета покупателя и отправляет в банк-эквайер через платежную систему.

- Терминал печатает два экземпляра квитанции — одну для покупателя, другую для продавца. На квитанции в том числе печатается, как подтверждена оплата. Например, «введен пин-код» или «подпись покупателя».

- Если требуется подпись клиента для подтверждения оплаты, кассир предлагает клиенту расписаться на квитанции.

- Кроме квитанции клиенту нужно выдать кассовый чек.

- Покупатель формирует заказ на сайте продавца и нажимает кнопку «Оплатить».

- Сайт продавца перенаправляет покупателя на защищенный платежный шлюз — отдельный сайт со специальным интерфейсом для ввода данных карты.

- На платежном шлюзе покупатель видит данные продавца: кому, за что и сколько он платит. Там он вводит данные своей карты: номер, имя держателя, срок действия карты, код CVV2 или CVC2 с обратной стороны карты.

- Платежный шлюз направляет запрос в платежную систему и банк-эмитент. Обычно списание по интернет-эквайрингу нужно подтвердить кодом из смс. Код присылает покупателю банк-эмитент.

- Банк-эмитент проверяет наличие такой карты, ее платежеспособность, остаток денег на счету и смс-код. Если все в порядке, приходит положительный ответ, если денег на счету недостаточно, операция отклоняется.

- Банк-эмитент списывает сумму покупки со счета покупателя и отправляет в банк-эквайер через платежную систему.

- Продавец присылает покупателю на электронную почту квитанцию, которая содержит сведения о платеже: сумму, дату и время, идентификационный номер, номер и статус транзакции, а также электронный кассовый чек.

Как подключить эквайринг

Чтобы подключить эквайринг, нужно собрать документы и заключить договор. Обычно на это требуется несколько дней. Подключить эквайринг могут организации и ИП, но не могут самозанятые без статуса ИП, потому что самозанятому банк не может открыть расчетный счет.За подключение эквайринга банк может брать деньги, а может подключать бесплатно. Изучайте конкретные условия банка, к которому хотите подключиться.

Необходимый пакет документов. Для подключения эквайринга обычно нужны регистрационные документы. Для ИП — это паспорт, свидетельство о регистрации ИП — ОГРНИП или выписка из ЕГРИП и ИНН. Для организации — копия устава, решение о назначении директора, свидетельство о регистрации — ОГРН или выписка из ЕГРЮЛ, ИНН, доверенность на того, кто будет подключать договор.

Остальные документы могут отличаться в зависимости от банка и вида эквайринга. Может потребоваться заполненная по форме банка заявка, анкета, копии документов, подтверждающих адрес торговой точки, и другие. Это нужно, чтобы банк удостоверился, что эквайринг подключают реальному бизнесу, а не используют как ширму для мошеннических операций.

Если у организации или предпринимателя открыт расчетный счет в банке и он хочет подключить эквайринг там же, может потребоваться только заявка.

Как заключается договор. Для подключения эквайринга нужно подписать договор об этом с банком. Договор может подписываться на бумаге или в электронном виде, например можно подать заявку в личном кабинете и подтвердить ее кодом из смс.

Без открытия расчетного счета. Можно иметь договор эквайринга с одним банком, а расчетный счет в другом банке. До заключения договора лучше уточнить, согласен ли банк на такое условие.

Без кассового аппарата. Эквайринг — это самостоятельная услуга, напрямую с кассой он может быть не связан. Но у бизнеса есть обязанность выдавать клиенту кассовые чеки, в том числе на оплату картами.

Не применять кассу могут только некоторые виды бизнеса — продавцы мороженого в киосках, продавцы журналов и газет, продавцы безалкогольных напитков, молока и воды в розлив, школьные столовые и др. Этот бизнес вправе подключить эквайринг, но не применять кассовый аппарат — онлайн-кассу. Для всех остальных применение онлайн-кассы обязательно.

Кассовый чек может направляться клиенту на телефон или электронную почту, если клиент их предоставил до момента расчета.

Поэтому интернет-магазины могут обойтись при эквайринге облачной кассой — это арендованная касса, которая находится в дата-центре, — без покупки самого кассового аппарата как устройства. Клиент при заказе дает адрес электронной почты, оплачивает покупку картой через интернет-эквайринг и получает на электронную почту чек, выданный облачной кассой. Требования закона соблюдены, и чек на бумаге печатать не надо.

Без расчетного счета. Эквайринг без расчетного счета возможен в банке-эквайере, но невозможен без расчетного счета вообще, потому что суть этой услуги в зачислении денег с карточных счетов физлиц на расчетный счет бизнеса.

Сколько стоит эквайринг

Стоимость эквайринга складывается из комиссии и дополнительных платежей, которые у разных банков могут быть разными. Например, это может быть аренда терминала, сервисное обслуживание оборудования, комиссия за зачисление денег на счет. Комиссию за эквайринг с бизнеса берет банк-эквайер. Из своей комиссии он отдает часть банку-эмитенту и платежной системе.Комиссия банка-эквайера указана в договоре с банком-эквайером. Бизнес платит только эту комиссию, с остальными участниками операции рассчитывается эквайер.

Комиссия банка-эмитента — это плата, которую банк-эквайер платит банку-эмитенту, перечисляющему платеж клиента. Ее сумма устанавливается договором между банками.

Комиссия платежного провайдера — это плата, которую берет платежная система. В 2023 году в России все платежи обрабатывает Национальная система платежных карт. Комиссию платежной системе платит банк-эквайер. Обычно это 0,1–0,2% от суммы платежа.