Налоговая служба

В 2025–2026 годах предприниматели, использующие запрещенные схемы налоговой оптимизации, могут добровольно выйти из тени и тем самым избежать наказания. Самое важное из рекомендаций мы собрали в этом материале.

Перечень способов добровольного отказа от дробления бизнеса не ограничен.

Добровольный отказ от дробления бизнеса без изменения организационной структуры бизнеса может осуществляться, в частности, путем:

Пункт 1 части 1 статьи 6 Закона №176-ФЗ определяет понятие дробления бизнеса с указанием его сущностных признаков, тем самым обозначая сферу применения данного правового акта, следовательно, использование либо неиспользование в тексте акта налоговой проверки и (или) решения, принимаемого по итогам налоговой проверки, формулировки «дробление бизнеса» не ограничивает право налогоплательщиков на амнистию.

Вступление в силу решений по результатам налоговых проверок за 2022–2024 годы, выявивших факты дробления бизнеса, не вступивших в силу до 12.07.2024, приостанавливается автоматически, без направления в адрес налогоплательщика каких-либо уведомлений, извещений и т.п. Сумма налоговой задолженности по решениям, вступление в силу которых приостановлено, не отражается на едином налоговом счете налогоплательщика.

Условием прекращения амнистируемой обязанности по уплате налогов, пеней и штрафов является отказ от дробления бизнеса за налоговые периоды 2025–2026 годов.

Решения, вынесенные по результатам налоговых проверок за 2021 год и более ранние периоды, вступают в силу и подлежат исполнению в общем порядке, предусмотренном НК РФ (ч. 3 ст. 6 Закона №176-ФЗ).

В случае, если по состоянию на 12.07.2024 и позднее не вступило в силу решение налогового органа по результатам налоговой проверки за налоговые периоды, частично пересекающиеся с налоговыми периодами, попадающими под действие статьи 6 Закона №176-ФЗ (например, решение по результатам выездной налоговой проверки за 2020–2022 годы), то вступление в силу решения приостанавливается в части налогов и штрафов, связанных с дроблением бизнеса, за налоговый период 2022 года.

Если все участники группы лиц применяют упрощенную систему налогообложения и суммарные показатели доходов этой группы лиц в 2024 году превышают 60 млн рублей, но не превышают предельную величину доходов 450 млн рублей, то при желании сохранить применение упрощенной системы налогообложения с 01.01.2025 года отказ от дробления может быть осуществлен путем перевода деятельности такой группы лиц на одно лицо с выбором обложения операций налогом на добавленную стоимость по ставкам, предусмотренным пунктами 2, 3 или 8 статьи 164 Кодекса (5/7% или 20 (10)% соответственно).

При отказе от дробления бизнеса с 01.01.2025 обязательно ли будет назначена выездная налоговая проверка за налоговые периоды 2025–2026 годов при наличии амнистируемой обязанности по уплате налогов за 2022–2024 годы?

Факт добровольного отказа от дробления бизнеса в налоговых периодах 2025 и 2026 годов считается подтвержденным, если выездная налоговая проверка налогоплательщика за налоговые периоды 2025 и 2026 годов налоговыми органами не назначена (ч. 6 ст. 6 Закона №176-ФЗ). Данная норма предусмотрена в целях исключения из механизма прекращения обязанности по уплате налогов, возникшей за налоговые периоды 2022–2024 годов, соответствующих пеней и штрафов в части правонарушений, связанных с фактом дробления бизнеса обязательного проведения выездной налоговой проверки за указанные периоды. В этом случае амнистируемая обязанность по уплате налогов, пеней, штрафов прекращается с 01.01.2030.

В случае если налоговым органом не усматриваются риски, связанные с дроблением бизнеса за периоды 2025, 2026 годов, выездная налоговая проверка налоговым органом по основаниям, связанным с дроблением бизнеса, за эти периоды может не назначаться.

При установлении факта частичного добровольного отказа от дробления бизнеса в налоговых периодах 2025 и 2026 годов амнистируемая обязанность по уплате налогов, пеней и штрафов прекращается в соответствующей части.

В этом случае налоговая обязанность за соответствующие периоды может быть прекращена в части, определяемой пропорционально сокращению доли доходов от деятельности, осуществляемой налогоплательщиком с использованием дробления бизнеса, в общем объеме доходов лиц, участвующих в дроблении бизнеса (если более точный расчет невозможен исходя из фактических обстоятельств). При расчете не учитываются доходы лиц, участвующих в дроблении бизнеса, полученные в результате сделок между данными лицами (внутри группы).

Выручка участников за 2023 год составляла:

В этом случае в акте выездной налоговой проверки за 2025 год данный факт фиксируется, решение по результатам выездной налоговой проверки за 2023 год, вступление в силу которого приостановлено, вступает в силу одновременно с вступлением в силу решения по результатам выездной налоговой проверки за 2025 год, амнистируемая обязанность по уплате налогов, пеней и штрафов за период 2023 года прекращается в части 68,18% или 20,454 млн рублей (30 х 0,6818), и соответствующей доле штрафных санкций.

В случае, когда доля выручки от деятельности, осуществляемой налогоплательщиком с использованием дробления бизнеса, в общем объеме выручки лиц, участвующих в дроблении бизнеса, в 2025 (или 2025 и 2026 годов) по сравнению с соответствующим периодом (периодами) 2022–2024 годов, по которому решение по результатам налоговой проверки приостановлено, не изменилась или увеличилась, амнистируемая обязанность по уплате налогов, пеней и штрафов не прекращается.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

на своем официальном сайте документ, который поможет разобраться бизнесу в тонкостях грядущей налоговой амнистии. В 2025–2026 годах предприниматели, использующие запрещенные схемы налоговой оптимизации, могут добровольно выйти из тени и тем самым избежать наказания. Самое важное из рекомендаций мы собрали в этом материале.

Что такое налоговая амнистия дробления бизнеса?

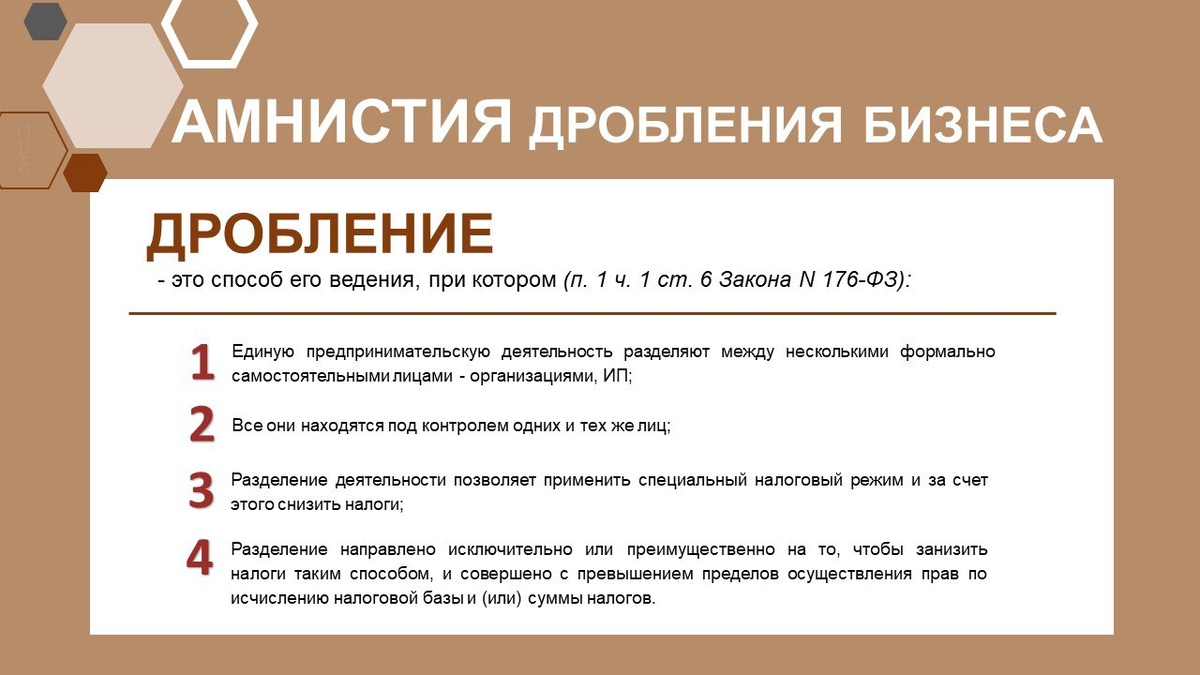

Налоговая амнистия дробления бизнеса – это механизм прекращения обязанности по уплате налогов, возникшей за налоговые периоды 2022–2024 годов, соответствующих пеней и штрафов, предусмотренных статьями 119, 120 и 122 Налогового кодекса Российской Федерации (далее – НК РФ, Кодекс), в части правонарушений, связанных с фактом дробления бизнеса, при добровольном полном или частичном отказе лицами, участвующими в дроблении, от дробления бизнеса в отношении налоговых периодов 2025 и 2026 годов с учетом особенностей, предусмотренных статьей 6 Федерального закона от 12.07.2024 №176-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации, отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных положений законодательных актов Российской Федерации» (далее – Закон № 176-ФЗ).Какие способы добровольного отказа от дробления бизнеса возможны?

Добровольный отказ от дробления бизнеса – исчисление и уплата лицами, участвовавшими в дроблении бизнеса, налогов в размере, определенном в результате консолидации по всей группе лиц доходов и (или) других показателей, соблюдение которых является условием для применения специальных режимов налогообложения (ч. 1 ст. 6 Закона №176-ФЗ).Перечень способов добровольного отказа от дробления бизнеса не ограничен.

Добровольный отказ от дробления бизнеса без изменения организационной структуры бизнеса может осуществляться, в частности, путем:

- перехода формально самостоятельных участников дробления бизнеса на общую систему налогообложения;

- фактического перевода деятельности на одно из лиц группы.

- объединения формально самостоятельных юридических лиц в одно юридическое лицо с возможным созданием по месту ведения ими предпринимательской деятельности обособленных подразделений этой организации;

- полного отчуждения акций (долей) юридических лиц, входящих в группу лиц, иным независимым лицам. При этом группа лиц перестает вести деятельность как единый хозяйствующий субъект.

Имеет ли налогоплательщик право на амнистию, если дробление бизнеса описано в акте налоговой проверки без использования слов «дробление бизнеса»?

Правонарушения, связанные с дроблением бизнеса, отличаются от иных налоговых правонарушений особым порядком определения размера действительных налоговых обязательств налогоплательщика: доначисление налогов в акте налоговой проверки и решении по ее результатам в связи с дроблением бизнеса осуществляется в размере, определенном в результате консолидации по всем участникам схемы доходов и (или) других показателей, соблюдение которых является условием для применения специальных режимов налогообложения.Пункт 1 части 1 статьи 6 Закона №176-ФЗ определяет понятие дробления бизнеса с указанием его сущностных признаков, тем самым обозначая сферу применения данного правового акта, следовательно, использование либо неиспользование в тексте акта налоговой проверки и (или) решения, принимаемого по итогам налоговой проверки, формулировки «дробление бизнеса» не ограничивает право налогоплательщиков на амнистию.

На какие случаи не распространяется механизм налоговой амнистии?

Амнистия не применяется в следующих случаях:- если налогоплательщик не отказался от дробления бизнеса в 2025–2026 годах;

- если дробление бизнеса выявлено за период 2021 года и ранее;

- если решение по результатам налоговой проверки за налоговые периоды 2022–2024 годов вступило в силу до 12.07.2024.

- НДФЛ и страховые взносы, доначисленные в связи с занижением (сокрытием) заработной платы (не связаны с дроблением бизнеса);

- налог на прибыль организаций, доначисленный организациям – участникам схемы дробления, применяющим ОСНО (НДФЛ, доначисленный индивидуальному предпринимателю), или налоги в связи с применением специальных налоговых режимов (УСН, ЕСХН), доначисленные участникам схемы дробления, применяющим специальные налоговые режимы, в связи с занижением (сокрытием) выручки (доходов) (не связаны с дроблением бизнеса);

- страховые взносы (дробление бизнеса в целях получения лицами статуса субъектов малого и среднего предпринимательства для применения пониженного тарифа страховых взносов);

- налог на добавленную стоимость в связи с применением льгот в сфере общественного питания (дробление бизнеса в целях освобождения от налогообложения НДС услуг общественного питания, не превышающих по выручке 2 млрд рублей в год);

- налог на добычу полезных ископаемых (дробление бизнеса с целью занижения себестоимости полезного ископаемого).

Есть ли особенности вступления в силу решений по налоговым проверкам, в которых зафиксированы факты дробления бизнеса за налоговые периоды 2022–2024 годов, в связи с амнистией?

Инструментом, позволяющим списать налоговую обязанность, начисленную по итогам камеральных и выездных налоговых проверок, в которых выявлено дробление бизнеса, является приостановление вступления в силу решений налоговых органов о привлечении (об отказе в привлечении) к ответственности за совершение налоговых правонарушений, вынесенных по результатам налоговых проверок за налоговые периоды 2022–2024 годов, и дальнейшее прекращение амнистируемой (приостановленной) обязанности по уплате налогов, пеней и штрафов (ч. 2, 4 ст. 6 Закона №176-ФЗ).Вступление в силу решений по результатам налоговых проверок за 2022–2024 годы, выявивших факты дробления бизнеса, не вступивших в силу до 12.07.2024, приостанавливается автоматически, без направления в адрес налогоплательщика каких-либо уведомлений, извещений и т.п. Сумма налоговой задолженности по решениям, вступление в силу которых приостановлено, не отражается на едином налоговом счете налогоплательщика.

Условием прекращения амнистируемой обязанности по уплате налогов, пеней и штрафов является отказ от дробления бизнеса за налоговые периоды 2025–2026 годов.

Распространяется ли налоговая амнистия на 2021 год и более ранние периоды?

Налоговая амнистия распространяется на решения по налоговым проверкам за 2022–2024 годы, выявившим правонарушения, связанные с фактом дробления бизнеса, не вступившие в силу на 12.07.2024.Решения, вынесенные по результатам налоговых проверок за 2021 год и более ранние периоды, вступают в силу и подлежат исполнению в общем порядке, предусмотренном НК РФ (ч. 3 ст. 6 Закона №176-ФЗ).

В случае, если по состоянию на 12.07.2024 и позднее не вступило в силу решение налогового органа по результатам налоговой проверки за налоговые периоды, частично пересекающиеся с налоговыми периодами, попадающими под действие статьи 6 Закона №176-ФЗ (например, решение по результатам выездной налоговой проверки за 2020–2022 годы), то вступление в силу решения приостанавливается в части налогов и штрафов, связанных с дроблением бизнеса, за налоговый период 2022 года.

Может ли быть применена амнистия, если налогоплательщик отказался от дробления бизнеса после открытия выездной налоговой проверки за 2025 или 2026 годы?

В случае, если налогоплательщик не отказался от дробления бизнеса за 2025 и 2026 годы до открытия выездной налоговой проверки за эти периоды, то он может воспользоваться налоговой амнистией за периоды 2022–2023 годов при условии отказа от дробления бизнеса за 2024, 2025 и 2026 годы до вынесения решения по результатам такой проверки (путем подачи соответствующих уточненных налоговых деклараций и уплаты соответствующих налогов).Если налогоплательщик отказался от дробления бизнеса за 2024–2026 годы после открытия выездной налоговой проверки за 2025–2026 годы, то освобождается ли он от пеней и штрафов?

При решении вопроса о привлечении налогоплательщика к налоговой ответственности в случае самостоятельного уточнения налогоплательщиком налоговых обязательств за 2024–2026 годы, а также уплаты соответствующих сумм налогов после открытия выездной налоговой проверки за 2025–2026 годы, следует обратить внимание, что, согласно статье 81 Кодекса, совершение данных действий в период после назначения выездной налоговой проверки за указанный период не освобождает налогоплательщика от взыскания с него пени, а также от ответственности в виде штрафа, но может учитываться в качестве смягчающего ответственность обстоятельства при привлечении к налоговой ответственности (с учетом письма ФНС России от 27.12.2023 №БВ-4-7/16343@ «О применении положений статьи 122 НК РФ при предоставлении уточненных налоговых деклараций в порядке статьи 81 НК РФ»).Как можно отказаться с 2025 года от дробления бизнеса, если консолидированный доход группы лиц, применяющих УСН, превышает 60 млн рублей, но не превышает 450 млн рублей за 2024 год, при желании налогоплательщика остаться на УСН?

С 01.01.2025 предельная величина дохода, дающая право применять упрощенную систему налогообложения, увеличена до 450 млн рублей в год, остаточная стоимость основных средств – до 200 млн рублей.Если все участники группы лиц применяют упрощенную систему налогообложения и суммарные показатели доходов этой группы лиц в 2024 году превышают 60 млн рублей, но не превышают предельную величину доходов 450 млн рублей, то при желании сохранить применение упрощенной системы налогообложения с 01.01.2025 года отказ от дробления может быть осуществлен путем перевода деятельности такой группы лиц на одно лицо с выбором обложения операций налогом на добавленную стоимость по ставкам, предусмотренным пунктами 2, 3 или 8 статьи 164 Кодекса (5/7% или 20 (10)% соответственно).

Нужно ли направлять в налоговый орган уведомления об отказе от дробления бизнеса?

Законом №176-ФЗ не предусмотрена обязанность представления в налоговый орган специального сообщения (заявления, уведомления, специальной декларации и т.д.) при добровольном отказе от дробления бизнеса. При этом налогоплательщики не ограничены в праве информирования налоговых органов о добровольном отказе от дробления бизнеса.При отказе от дробления бизнеса с 01.01.2025 обязательно ли будет назначена выездная налоговая проверка за налоговые периоды 2025–2026 годов при наличии амнистируемой обязанности по уплате налогов за 2022–2024 годы?

Факт добровольного отказа от дробления бизнеса в налоговых периодах 2025 и 2026 годов считается подтвержденным, если выездная налоговая проверка налогоплательщика за налоговые периоды 2025 и 2026 годов налоговыми органами не назначена (ч. 6 ст. 6 Закона №176-ФЗ). Данная норма предусмотрена в целях исключения из механизма прекращения обязанности по уплате налогов, возникшей за налоговые периоды 2022–2024 годов, соответствующих пеней и штрафов в части правонарушений, связанных с фактом дробления бизнеса обязательного проведения выездной налоговой проверки за указанные периоды. В этом случае амнистируемая обязанность по уплате налогов, пеней, штрафов прекращается с 01.01.2030.

В случае если налоговым органом не усматриваются риски, связанные с дроблением бизнеса за периоды 2025, 2026 годов, выездная налоговая проверка налоговым органом по основаниям, связанным с дроблением бизнеса, за эти периоды может не назначаться.

Можно ли узнать от налогового органа о рисках дробления бизнеса до открытия выездной налоговой проверки?

Если налоговым органом выявлены риски дробления бизнеса за налоговые периоды 2022–2026 годов, то до назначения выездных налоговых проверок лиц, в отношении которых выявлены налоговые риски, рекомендуется приглашать налогоплательщиков для информирования их о выявленных рисках, о положениях статьи 6 Закона №176-ФЗ, а также представления налогоплательщиками пояснений в соответствии с подпунктом 4 пункта 1 статьи 31 Кодекса.Что такое частичный добровольный отказ от дробления бизнеса?

Под частичным добровольным отказом от дробления бизнеса понимается отказ от дробления бизнеса не по всем компаниям и (или) лицам – участникам дробления, а только по некоторым.При установлении факта частичного добровольного отказа от дробления бизнеса в налоговых периодах 2025 и 2026 годов амнистируемая обязанность по уплате налогов, пеней и штрафов прекращается в соответствующей части.

В этом случае налоговая обязанность за соответствующие периоды может быть прекращена в части, определяемой пропорционально сокращению доли доходов от деятельности, осуществляемой налогоплательщиком с использованием дробления бизнеса, в общем объеме доходов лиц, участвующих в дроблении бизнеса (если более точный расчет невозможен исходя из фактических обстоятельств). При расчете не учитываются доходы лиц, участвующих в дроблении бизнеса, полученные в результате сделок между данными лицами (внутри группы).

Пример расчета части прекращаемой обязанности по уплате налогов, пеней, штрафов в связи с частичным добровольным отказом от дробления бизнеса

Решением по результатам выездной налоговой проверки налогоплательщика за 2023 год установлен факт дробления бизнеса с участием еще двух подконтрольных ему обществ с ограниченной ответственностью (далее – общества), доначислены налоги в сумме 30 млн рублей.Выручка участников за 2023 год составляла:

- первое ООО – 500 млн рублей (ОСНО);

- второе ООО – 50 млн рублей (УСН);

- третье ООО – 150 млн рублей (УСН).

- первое ООО на ОСНО, выручка за 2025 год составила 1 млрд рублей;

- второе ООО в 2023 году применяло УСН, с 2025 года перешло на ОСНО (отказалось от дробления), выручка за 2025 год составила 100 млн рублей;

- третье ООО с 2025 года деятельность не ведет;

- четвертое ООО (образовано в 2025 году) применяет УСН, его выручка за 2025 год составила 110 млн рублей. Четвертое ООО самостоятельно только формально, а фактически налогоплательщик продолжил вести с его использованием единую предпринимательскую деятельность.

- по итогам 2023 года – 28,57% ((50 + 150) / (500 + 50 + 150) х 100%);

- по итогам 2025 года – 9,09% (110 / (1000 + 100 + 110) х 100%).

В этом случае в акте выездной налоговой проверки за 2025 год данный факт фиксируется, решение по результатам выездной налоговой проверки за 2023 год, вступление в силу которого приостановлено, вступает в силу одновременно с вступлением в силу решения по результатам выездной налоговой проверки за 2025 год, амнистируемая обязанность по уплате налогов, пеней и штрафов за период 2023 года прекращается в части 68,18% или 20,454 млн рублей (30 х 0,6818), и соответствующей доле штрафных санкций.

В случае, когда доля выручки от деятельности, осуществляемой налогоплательщиком с использованием дробления бизнеса, в общем объеме выручки лиц, участвующих в дроблении бизнеса, в 2025 (или 2025 и 2026 годов) по сравнению с соответствующим периодом (периодами) 2022–2024 годов, по которому решение по результатам налоговой проверки приостановлено, не изменилась или увеличилась, амнистируемая обязанность по уплате налогов, пеней и штрафов не прекращается.

Для просмотра ссылки необходимо нажать

Вход или Регистрация