Европлан объявил об IPO на Мосбирже в конце марта. Эта компания мне всегда была интересна, ждал с нетерпением, и вот оно скоро свершится. Посмотрим, что это за компания, чем хороша, а также оценим её показатели.

16

5

Фото: Европлан

Фото: Европлан

А вот все последние IPO, про которые я с удовольствием писал: ВУШ, Genetico, CarMoney, Астра, Henderson, Евротранс, Южуралзолото, Совкомбанк, МГКЛ, Делимобиль, Диасофт и Кристалл. Новые тоже скоро будут, не пропустите.

Основная специализация на предоставлении легкового и грузового автотранспорта в лизинг для МСБ. Компания на 100% принадлежит холдингу SFI, который был основан Михаилом Гуцериевым.

Кроме лизинга, компания занимается страхованием и другими автоуслугами: регистрация, доставка автомобилей, топливные карты, выкуп, техническое обслуживание, шинный сервис и пр.

Оценка компании экспертами — 140 млрд. Мультипликатор P/E (price/earnings или цена / чистая прибыль) в районе 8–10. Показатель для финансовой организации довольно высокий, но тут стоит принимать во внимание то, что компания очень бодро развивается.

Источник РБК ранее сообщал, что компания рассчитывает получить от IPO около 10 млрд. Точный размер будет определен ближе к IPO, с учётом множества факторов.

Капитал вырос за год с 33,8 млрд до 44,7 млрд. Растёт количество лизинговых сделок, растут денежные потоки. С какой стороны ни посмотри — компания очень классная. Кредитный рейтинг от Эксперт РА — AA.

Доля предметов лизинга, вышедших из лизинга (входят в состав прочих активов), составляет 1% валюты баланса. Данные активы продаются, как правило, без убытка.

Европлан — один из немногих рыночных игроков, который не зависит от стратегии отдельных автопроизводителей, автодилеров, промышленных, банковских, страховых и/или иных финансовых групп. Фокус на лизинге автотранспорта позволил создать уникальную платформу, которая сопровождает клиентов на протяжении всего жизненного цикла.

Компания выглядит интересно, уверен, что спрос на акции будет высоким. Осталось дождаться параметров IPO, чтобы принять финальное решение. Ведь любая компания интересна, вопрос лишь в её оценке;)

Целевой уровень дивидендных выплат по итогам отчётного года может составлять не менее 50% размера чистой прибыли за отчётный год по МСФО в зависимости от прогнозных темпов роста бизнеса и достаточности капитала.

16

5

А вот все последние IPO, про которые я с удовольствием писал: ВУШ, Genetico, CarMoney, Астра, Henderson, Евротранс, Южуралзолото, Совкомбанк, МГКЛ, Делимобиль, Диасофт и Кристалл. Новые тоже скоро будут, не пропустите.

Что такое Европлан?

Европлан — лизинговая компания, которая оказывает юридическим и физическим лицам полный комплекс услуг, связанных с приобретением и эксплуатацией легкового, грузового, коммерческого транспорта, а также спецтехники. Среди независимых ЛК Европлан является лидером.Основная специализация на предоставлении легкового и грузового автотранспорта в лизинг для МСБ. Компания на 100% принадлежит холдингу SFI, который был основан Михаилом Гуцериевым.

Кроме лизинга, компания занимается страхованием и другими автоуслугами: регистрация, доставка автомобилей, топливные карты, выкуп, техническое обслуживание, шинный сервис и пр.

Что известно про IPO?

SFI предложит инвесторам часть принадлежащих ему акций Европлан, но сохранит за собой преобладающую долю акций. Управлять бизнесом всё так же будет SFI.Оценка компании экспертами — 140 млрд. Мультипликатор P/E (price/earnings или цена / чистая прибыль) в районе 8–10. Показатель для финансовой организации довольно высокий, но тут стоит принимать во внимание то, что компания очень бодро развивается.

Источник РБК ранее сообщал, что компания рассчитывает получить от IPO около 10 млрд. Точный размер будет определен ближе к IPO, с учётом множества факторов.

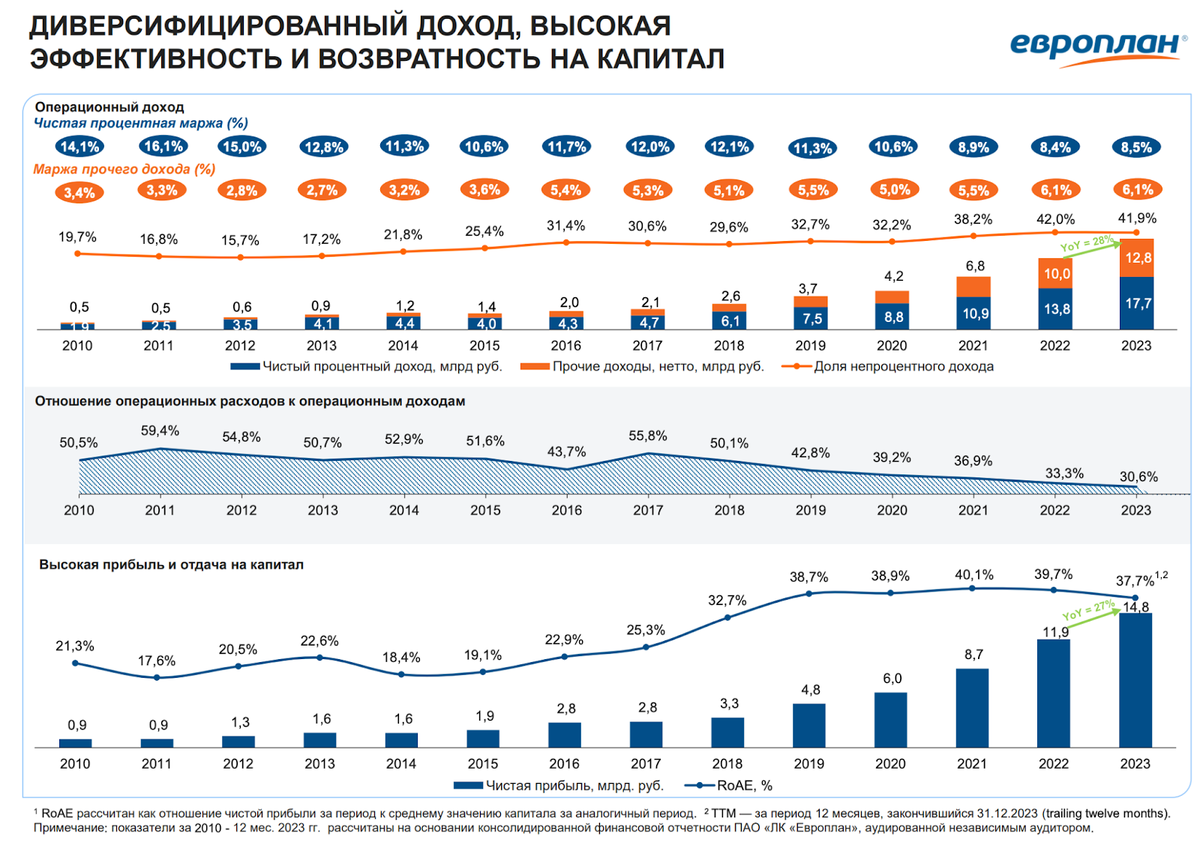

Финансы

Чистая прибыль Европлана за 2023 год выросла на 27% и составила 14,7 млрд. 91,1% активов компании представлены высокодоходным лизинговым портфелем (ЧИЛ — 86,8%) и ликвидными активами (депозиты, денежные средства — 4,4% активов).Капитал вырос за год с 33,8 млрд до 44,7 млрд. Растёт количество лизинговых сделок, растут денежные потоки. С какой стороны ни посмотри — компания очень классная. Кредитный рейтинг от Эксперт РА — AA.

Доля предметов лизинга, вышедших из лизинга (входят в состав прочих активов), составляет 1% валюты баланса. Данные активы продаются, как правило, без убытка.

Европлан — один из немногих рыночных игроков, который не зависит от стратегии отдельных автопроизводителей, автодилеров, промышленных, банковских, страховых и/или иных финансовых групп. Фокус на лизинге автотранспорта позволил создать уникальную платформу, которая сопровождает клиентов на протяжении всего жизненного цикла.

Компания выглядит интересно, уверен, что спрос на акции будет высоким. Осталось дождаться параметров IPO, чтобы принять финальное решение. Ведь любая компания интересна, вопрос лишь в её оценке;)

Дивиденды

Ну и вишенка на торте — дивидендная политика. Европлан стремится выплачивать дивиденды не реже раза в год. Рекомендуемая сумма выплат определяется СД, ориентируясь на величину чистой прибыли, определяемую по РСБУ, принимая во внимание данные МСФО, в том числе, размер нераспределенной чистой прибыли прошлых лет.Целевой уровень дивидендных выплат по итогам отчётного года может составлять не менее 50% размера чистой прибыли за отчётный год по МСФО в зависимости от прогнозных темпов роста бизнеса и достаточности капитала.

Для просмотра ссылки необходимо нажать

Вход или Регистрация