Многие компании сталкиваются с нехваткой денег. Точнее, на бумаге деньги вроде как есть – товар продан, но с отсрочкой платежа. А расплатиться с поставщиками надо уже сегодня, но нечем. Как быть в такой ситуации?

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

Рассмотрим два популярных банковских продукта и решим, что выбрать для покрытия кассового разрыва – факторинг или кредит?

В процессе факторинга участвует три стороны:

Факторинг, в отличие от кредита, имеет ряд преимуществ:

Для наглядности сравним факторинг и кредит в таблице:

Причем при применении данного продукта дебиторская задолженность не учитывается в балансе, что улучшает финансовое состояние клиента.

Так как фактор принимает на себя определенные риски неоплаты долга, то перед одобрением сделки он проводит проверку всех контрагентов, задействованных в ней.

Рассмотрим два популярных банковских продукта и решим, что выбрать для покрытия кассового разрыва – факторинг или кредит?

Что такое факторинг? И как это работает

Факторинг – финансирование под уступку права требования долга. То есть вы обращаетесь в банк и уступаете ему право требовать долг с ваших дебиторов. Взамен вы сразу получаете деньги за вычетом определенного банковского процента. Эти деньги вы можете сразу пустить в оборот на покупку сырья, материалов и т. д.В процессе факторинга участвует три стороны:

- Продавец, который уступает право требования долга и получает денежные средства.

- Фактор (банк или другая финансовая организация), который принимает на себя право требовать долг от продавца. Продавец платит фактору за услуги дважды: сначала единовременную комиссию за поступление денежных средств на расчетный счет, а после получения оплаты от покупателя, комиссию за пользование деньгами в течение определенного периода.

- Покупатель – компания, которая приобрела у продавца товары/услуги с отсрочкой платежа. В случае договора факторинга для покупателя сумма долга не меняется, просто оплатить долг он должен не продавцу, а фактору.

Что лучше: факторинг или кредит?

Кредит отличается от факторинга тем, что:- Вы берете деньги сразу и отдаете их потом с установленными процентами.

- Кредит отражается в балансе компании и влияет на размер кредиторской задолженности, а значит на все показатели эффективности организации.

- Часто при оформлении кредита от организации требуют залогового обеспечения.

Факторинг, в отличие от кредита, имеет ряд преимуществ:

- Не требует залога. По сути ваша дебиторская задолженность, которую вы уступаете фактору, и есть залог такого финансового продукта. В случае же с кредитом банк потребует гарантий или залога каких-либо активов.

- Не требует отчетов об использовании. Так как факторинговые средства нецелевые, то отчет об их расходовании предоставлять в банк не придется.

Для наглядности сравним факторинг и кредит в таблице:

| Показатель | Факторинг | Кредит |

| Назначение | Нецелевое | Целевое |

| Когда получаете деньги | Сразу после одобрения факторинга и заключения договора | После рассмотрения заявки и заключения кредитного договора |

| Залог | Не нужен | Нужен |

| Отражение в балансе компании | Не влияет на кредиторскую задолженность и не отражается как кредитное обязательство | Отражается на балансе как кредитное обязательство |

| Отчет об использовании | Не требуется | Требуется |

| Проценты к уплате | Процент за сделку + проценты за время использования факторинговых средств | Ежемесячные проценты по кредиту |

| Срок рассмотрения | Ускоренный срок для компаний из ТОП-600 | В зависимости от размера кредита, обеспечения и показателей деятельности организации |

| Уведомление партнеров | Фактор уведомляет покупателя об использовании факторинга | Не уведомляются |

| Срок договора | Бессрочный | Строго установленный |

| Лимиты финансирования | До 100% товарооборота | Фиксированная сумма |

| Сроки финансирования | Фактическая отсрочка платежа на срок, который требуется | Фиксированный срок |

| Погашение задолженности | Задолженность считается погашенной в день фактической оплаты дебитором задолженности | Фиксированный день |

Виды факторинга для поставщиков

Факторинг с регрессом

Продавец уступает право требования долга фактору и пользуется полученными деньгами весь установленный срок. Однако, если покупатель не заплатит за отгруженный товар или оказанную услугу (при оказании услуг тоже можно воспользоваться факторингом), то обязанность вернуть их фактору возлагается на поставщика товаров/услуг.Факторинг без регресса

Продавец уступает право требования долга фактору и получает деньги. Даже если покупатель вовремя не погасит свою задолженность, на продавце это никак не отразиться. Фактор сам будет обслуживать дебиторскую задолженность – напоминать о себе через суд, давать отсрочки и кредитовать.Причем при применении данного продукта дебиторская задолженность не учитывается в балансе, что улучшает финансовое состояние клиента.

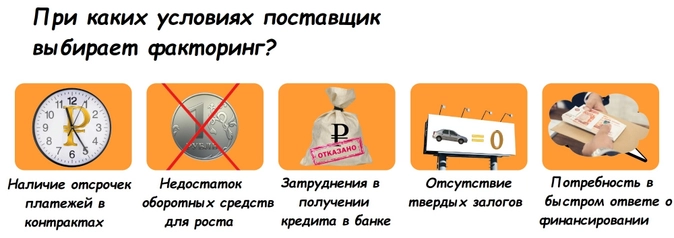

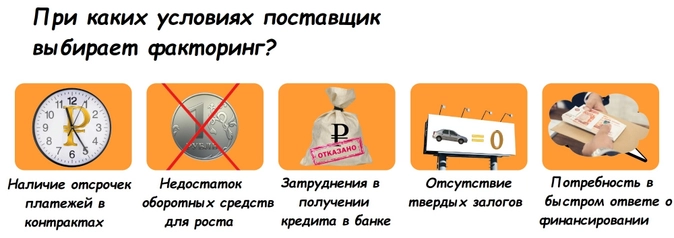

Почему предприниматели обращаются за факторингом

- Факторинг не увеличивает кредитную нагрузку организации, но при этом дает возможность увеличить и сохранить оборотные средства компании.

- Факторинг позволяет покупать и продавать с отсрочкой платежа, а значит выигрывать в конкурентной борьбе.

- Факторинг минимизирует риски неоплаты долга со стороны покупателя – такой риск полностью берет на себя фактор.

- Факторинг помогает расширить рынки сбыта.

- Факторинг стимулирует работу с новыми клиентами, в том числе на условиях частичной предоплаты.

Кто может рассчитывать на факторинг

Все сегменты бизнеса и все отрасли, которые работают на условиях отсрочки платежа.

Так как фактор принимает на себя определенные риски неоплаты долга, то перед одобрением сделки он проводит проверку всех контрагентов, задействованных в ней.

Для просмотра ссылки необходимо нажать

Вход или Регистрация