От клиентов часто приходится слышать: «У нас 6-НДФЛ никогда не заполняется правильно, мы эту форму всегда вручную заполняем». Эта фраза, кроме горечи и сочувствия, ничего больше не вызывает, особенно если компания для учёта использует программные продукты 1С, в которых заявлена автоматизация расчета заработной платы. А огромное недовольство вызывает ошибочное мнение расчетчиков о том, что 1С:ЗУП не умеет «нормально» считать и удерживать НДФЛ, а 6-НДФЛ правильно никогда не заполнится.

Хочу выступить в защиту 1С:ЗУП и пояснить, на что следует обратить внимание при расчете и удержании НДФЛ с доходов, ведь автоматическое заполнение 6-НДФЛ более чем реально.

Учёт НДФЛ в 1С:ЗУП держится на трёх китах:

- категории дохода;

- вычеты;

- правильность заполнения ведомости на выплату зарплаты и иных доходов.

Категория дохода

Категория дохода — это показатель дохода физических лиц, который определяет возможность уточнения фактической даты получения дохода, первоначально определенной в документах начисления, по данным документов на выплату. От категории дохода также зависит срок уплаты НДФЛ. Из доходов, получаемых физическими лицами, в 1С:ЗУП можно выделить 3 основные группы категорий дохода:- оплата труда;

- прочие доходы от трудовой деятельности;

- прочие доходы.

Датой признания доходов в виде категории Оплата труда признается последняя дата месяца начисления такого дохода, а датой признания доходов не в виде оплаты труда (Прочие доходы и Прочие доходы от трудовой деятельности) признается его фактическая дата выплаты, независимо от того, в каком месяце доход был начислен.Помимо них, есть такие категории, как «Натуральный доход», «Дивиденды» и другие, по типу схожие с категорией «Прочие доходы».

К категории Оплата труда относится заработная плата за фактически отработанное время, время нахождения в командировке, а также ежемесячные премии, которые входят в систему оплаты труда. Срок уплаты НДФЛ — не позднее следующего дня после выплаты дохода.

К Прочим доходам от трудовойдеятельности относятся начисления отпуска, больничного листа, увольнения, начисления по договорам подряда. Срок уплаты НДФЛ — последний день месяца даты выплаты дохода.

К категории Прочие доходы относятся начисления из документа Начисление прочих доходов. Выбор вида доходов в данном документе доступен из справочника Виды прочих доходов физлиц, к которым относятся Аренда автотранспорта, Доходы по лицензионным договорам и т.д. Данный справочник в 1С:ЗУП настраиваемый и хранится в разделе Выплаты. Также Прочие доходы могут начисляться с помощью документа Разовое начисление. Срок уплаты НДФЛ — не позднее следующего дня после выплаты дохода.

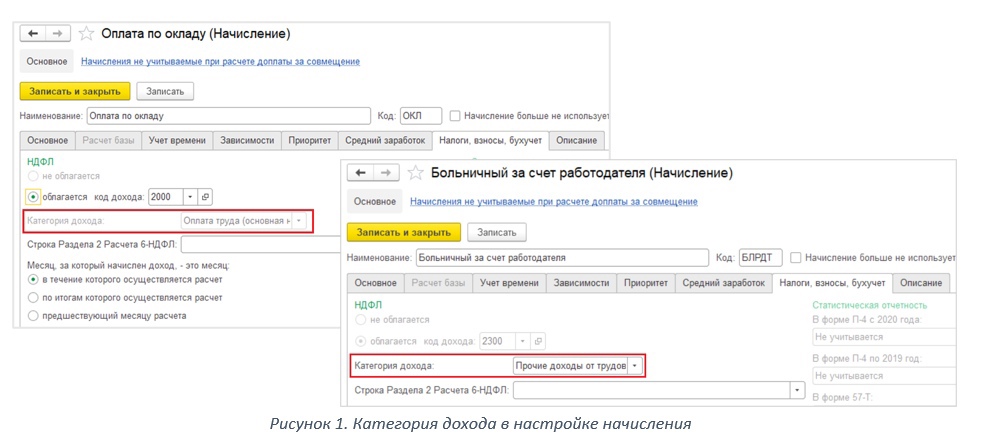

К какой категории дохода относится начисление, можно посмотреть на вкладке Налоги, взносы, бухучет в настройках начисления.

Именно категория дохода определяет дальнейшие вариации исчисления и удержания НДФЛ.

Налоговые вычеты

Налоговый вычет — это сумма, которая уменьшает размер дохода (налогооблагаемую базу), с которого уплачивается налог. Вычеты по НДФЛ в 1С:ЗУП вносятся 2 видами документов, в зависимости от вида вычета:- стандартные вычеты оформляются документом Заявление на вычеты по НДФЛ, их прекращение документом Прекращение стандартных вычетов НДФЛ. Программа сама следит за нарастающим доходом сотрудника в течение года и прекращает применение вычетов в месяце, когда доход превысит предельную сумму — 350 000,00 руб.

- имущественные и социальные вычеты оформляются документом Уведомление НО о праве на вычеты.

Порядок применения стандартных вычетов в 1С:ЗУП достаточно прост: вычет предоставляется на первый доход сотрудника в текущем месяце независимо от категории дохода (исключением являются Дивиденды). При этом, если этот доход относится к категории Оплата труда — вычет предоставляется в месяце начисления и вопросов не возникает. Если категория дохода — Прочие доходы или Прочие доходы от трудовой деятельности, то порядок применения вычета зависит от того, какая предполагаемая дата выплаты будет указана в документе.

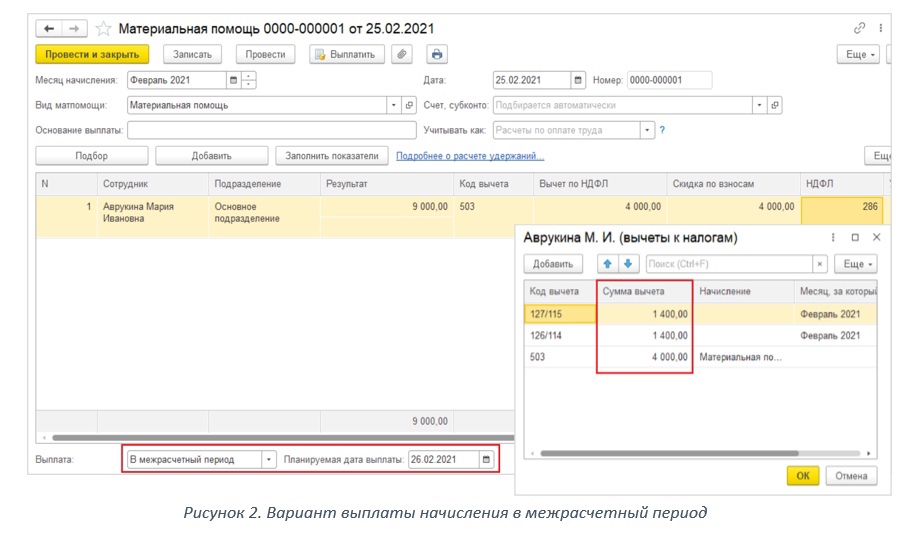

Рассмотрим на примере: у сотрудника 2 стандартных вычета на ребенка — код 126 (1400 руб.) и код 127 (1400 руб.). 25.02.2021 ему начислена материальная помощь в размере 9000 руб.

Вариант 1 — выплата материальной помощи планируется в межрасчетный период — 26.02.2021.

Применение вычетов происходит в следующем порядке: сначала применяется вычет по коду 503 в размере 4000 руб., затем стандартный вычет на детей за февраль в размере 2800 руб., таким образом, общая сумма вычетов составила 6800.

(9000 — 6800) * 13% = 286 руб. — сумма исчисленного НДФЛ.

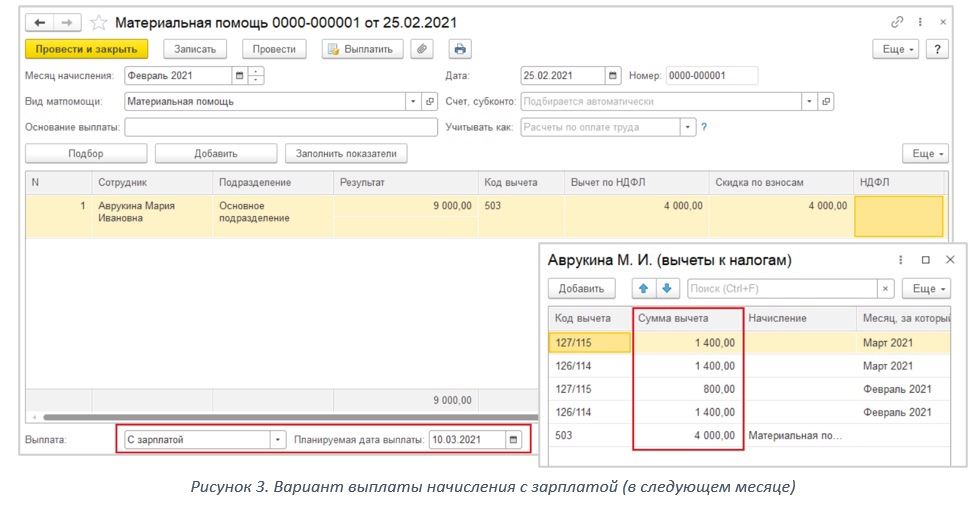

Вариант 2 — выплата материальной помощи планируется вместе с зарплатой — 10.03.2021.

Применение вычетов происходит в следующем порядке: сначала применяется вычет по коду 503 в размере 4000 руб., затем стандартные вычеты на детей за февраль и март в размере 2800 руб. и 2200 руб. Таким образом, общая сумма вычетов составила 9000 руб. — в размере начисляемого дохода. За следующий месяц вычет начал применяться, потому что указана плановая датуа выплаты дохода — дата следующего месяца. Категория дохода у начисления Материальная помощь — Прочие доходы, поэтому датой исчисления налога будет являться дата выплаты дохода, в данном случае 10.03.2021, несмотря на то, что начисление было 25.02.2021.

При этом сначала будут браться вычеты в полном размере за тот месяц, который будет указан в планируемой дате выплаты.

Если в течение месяца будут вводиться начисления по другим межрасчетным выплатам, то применение вычета будет произведено по сумме остатка вычета за текущий месяц и месяц даты предполагаемой выплаты дохода.

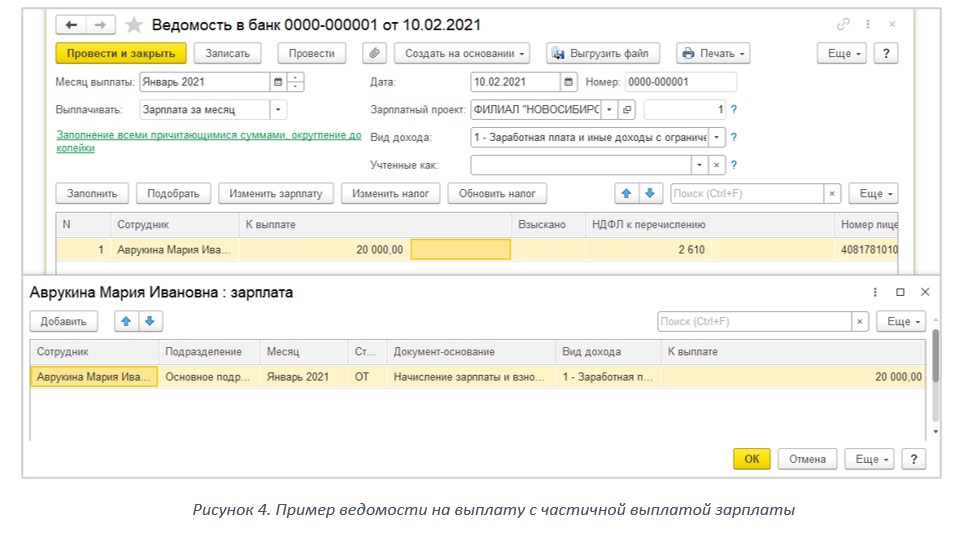

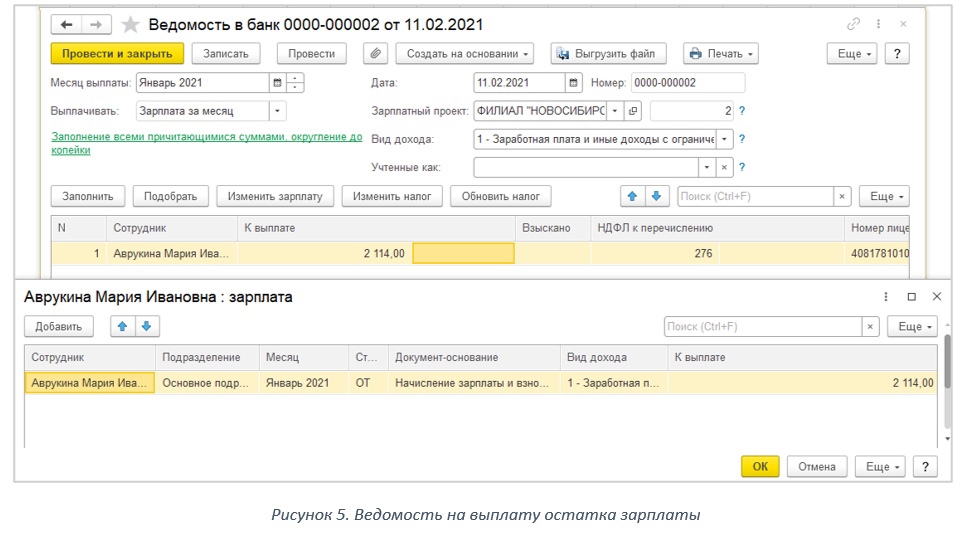

Заполнение ведомости на выплату зарплаты

Ведомости на выплату зарплаты — документы, которые отражают факт удержания НДФЛ, исключением являются документы начисления, в которых есть поле «Дата выплаты»: документ Дивиденды, документ Начислениепрочих доходов, документ Выплата бывшим сотрудникам и формирование ведомостей на данный вид дохода не требуется.Рассмотрим на примере: у сотрудника Аврукина М.И. в январе 2021 оплата по окладу составила 25 000 руб., вычет на двоих детей в размере 2800 руб. Планируется выплатить зарплату за январь 10.02.2021.В ведомостях на выплату зарплаты отражается сумма к выплате вместе с документом-основанием, именно по нему программа понимает в каком размере был выплачен доход и какой НДФЛ ему соответствует. Если сумма по документу-основанию выплачена не вся — то НДФЛ к удержанию в ведомости будет пропорционально пересчитан.

Сумма НДФЛ: (25000-2800)*0,13 = 2886 руб.

Зарплата к выплате: 25000 — 2886 = 22114 руб.

Однако, по каким-то причинам организация в день выплаты зарплаты смогла выплатить сотруднику только 20000 руб. НДФЛ с выплачиваемой суммы пересчитан по кнопке «Обновить налог», автоматически при изменении суммы к выплате он не пересчитывается.

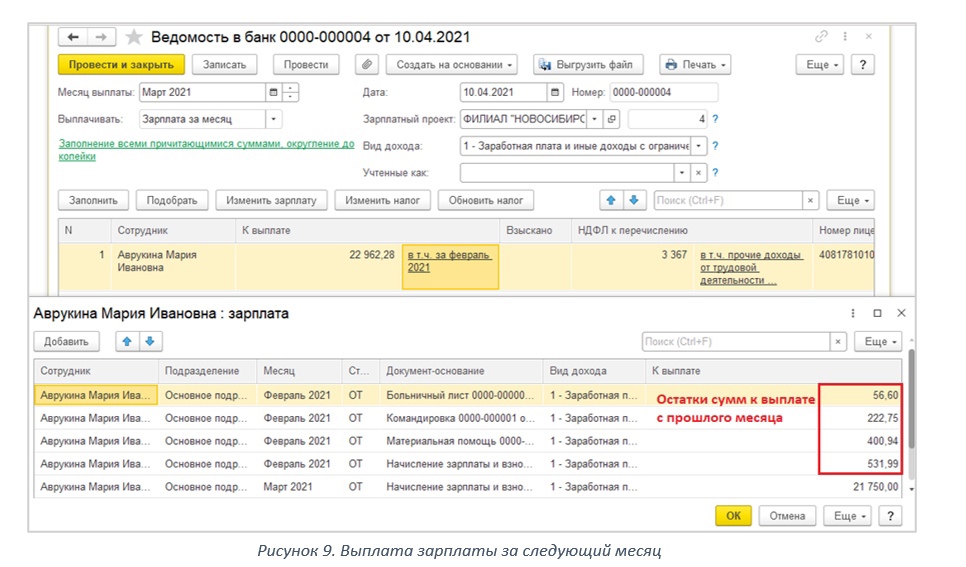

При заполнении последующей ведомости на выплату зарплаты остатки невыплаченной зарплаты вместе с оставшейся суммой неудержанного НДФЛ будут учтены.

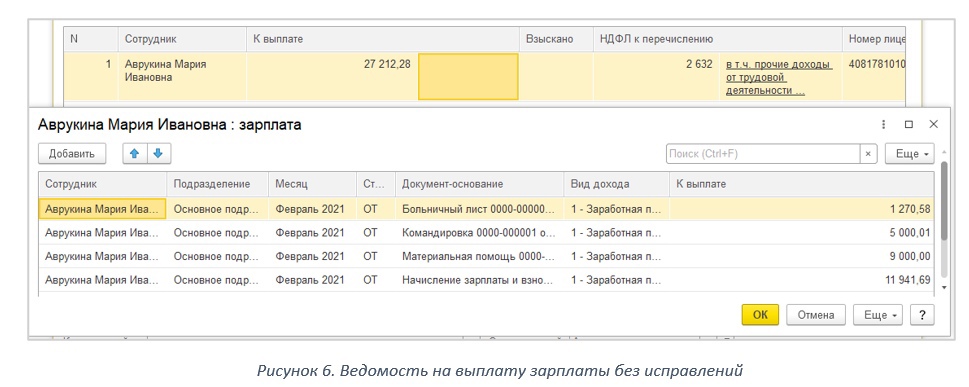

При заполнении ведомости есть важный нюанс: сумма к выплате может складываться из нескольких сумм. Менять сумму к выплате можно 2-мя способами:

- в табличной части ведомости графы «К выплате»;

- в табличной части расшифровки выплаты сотруднику.

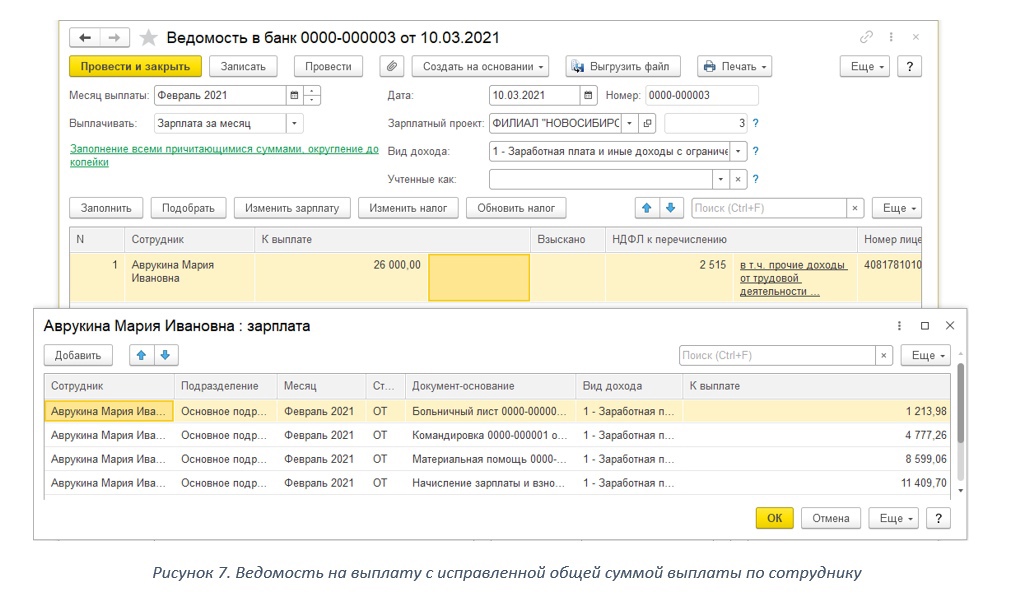

Затем была необходимость изменить общую сумму выплаты на 26000 руб.

Используем 1 способ — изменение суммы в табличной части ведомости графы «К выплате», расшифровка поменяется таким образом: каждая сумма к выплате, относящаяся к конкретному документу-основанию, будет пропорционально уменьшена.

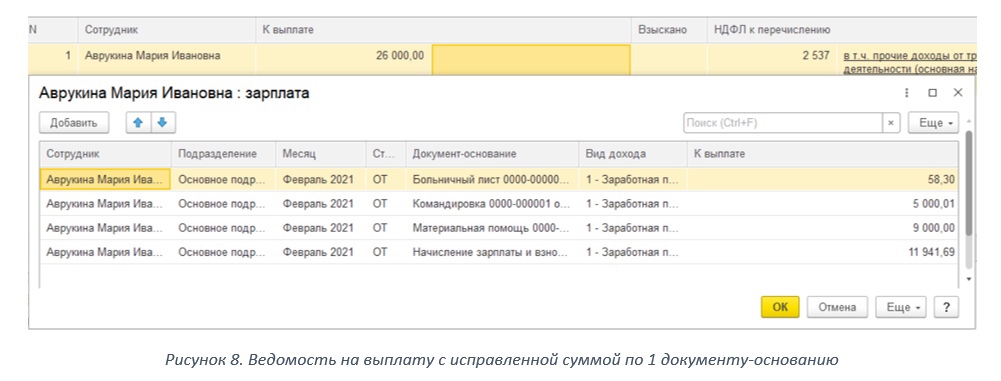

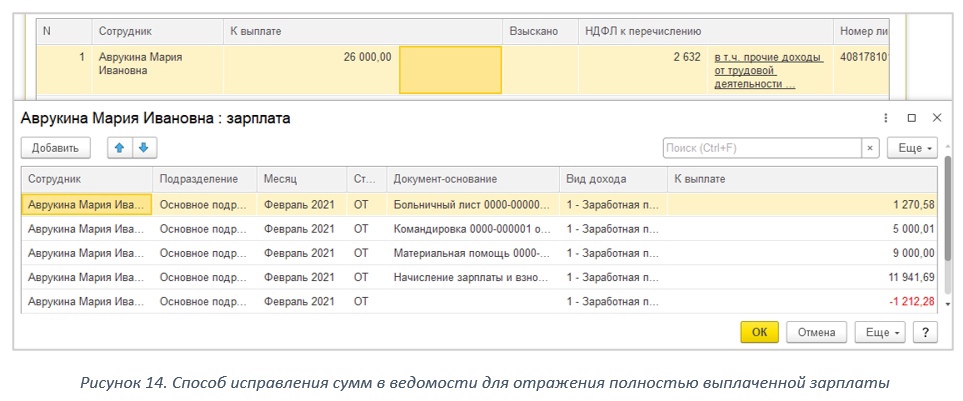

Теперь используем 2 способ — уменьшим сумму к выплате в табличной части расшифровки выплаты сотруднику, например, документа-основания — Больничный лист. Остальные суммы оставим неизменными.

Отличие двух способов исправления в том, что сумма удерживаемого НДФЛ напрямую зависит от суммы к выплате конкретного документа-основания.

И при заполнении последующей ведомости остатки невыплаченной зарплаты и сумма неудержанного НДФЛ также будут учтены.

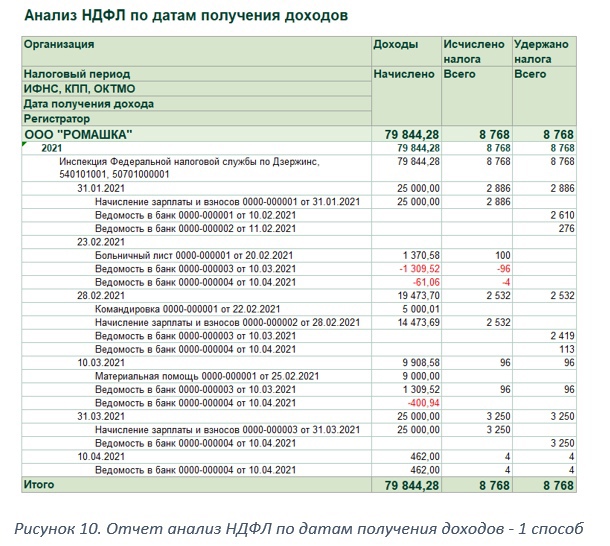

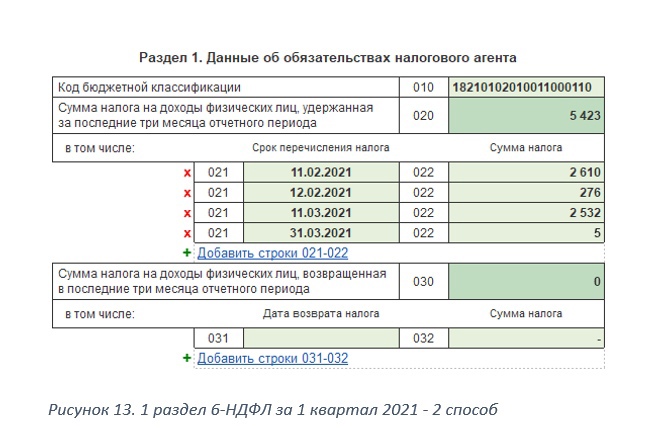

При первом способе, когда меняли сумму в табличной части ведомости графы «К выплате», отчет будет выглядеть таким образом:

Чтобы увидеть, как отразится исправление сумм в ведомости на отчете 6-НДФЛ, сначала посмотрим отчет Анализ НДФЛ по датам получения доходов, предварительно добавив в структуру отчета регистратор.

Отрицательные суммы в отчёте — это суммы перенесенных первоначальных дат выплат Прочих доходов и Прочих доходов от трудовой деятельности. Так, сумма больничного листа изначально планировалась в выплате 23.02.21, но дата выплаты дохода была перенесена частично сначала на 10.03.21, а затем остаток на 10.04.21. Материальная помощь должна была быть выплачена 10.03.21, но её часть не была выплачена вовремя, поэтому она в отчете с отрицательным знаком.

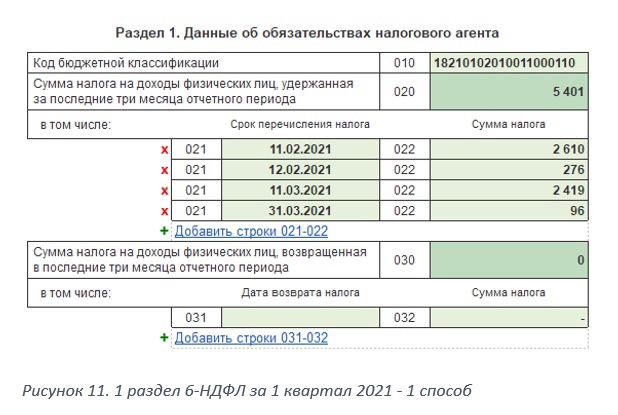

1 раздел отчета 6-НДФЛ автоматически будет заполнен таким образом:

Из-за выплаты зарплаты за январь 2 частями, сумма налога к уплате разделилась на 2 даты. Зарплата и прочие доходы за февраль были выплачены не полностью, поэтому сумма НДФЛ к уплате указана частично, не так, как исчислена в документах начисления.

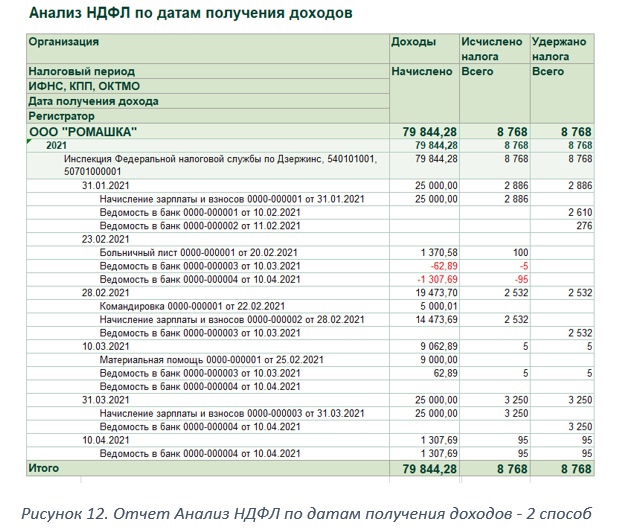

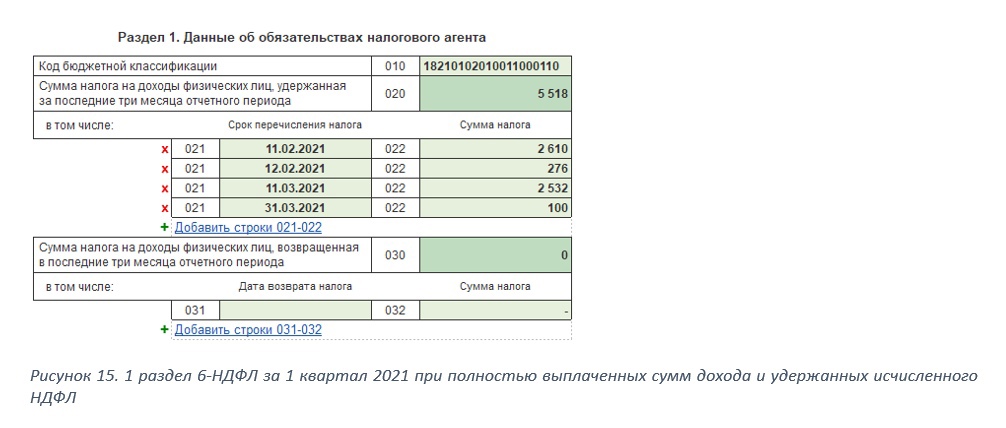

При втором способе, когда уменьшали сумму к выплате в табличной части расшифровки выплаты сотруднику документа-основания — Больничный лист, отчет будет выглядеть таким образом:

При таком варианте сторнирована только сумма больничного листа, т.к. по нему дата фактической выплаты оказалась перенесенной.

1 раздел отчета 6-НДФЛ автоматически будет заполнен при таком варианте иначе:

Так как сумма выплачиваемой зарплаты была отрегулирована начислением больничного, сумма НДФЛ к уплате 11.03.2021 указана полностью, как исчислена в документе начисления зарплаты, а сумма НДФЛ к уплате 31.03.2021 указана в частичном размере из-за неполной выплаты дохода.

Нарушено ли налоговое законодательство при таком отражении НДФЛ в отчетности и таких суммах и сроках уплаты НДФЛ? Однозначного ответа нет, ведь с одной стороны, законодатели сами усложнили систему в связи со сложной трактовкой некоторых категорий дохода, фактически программа отработала по букве закона. С другой стороны, ни один проверяющий налоговик не разберётся, что за дробление сумм в отчёте указал бухгалтер, ведь в начислениях указаны совершенно другие суммы исчисленного НДФЛ. Многие расчётчики начинают вручную перезаполнять 6-НДФЛ из-за того, что не могут свести суммы исчисленного и удержанного к уплате НДФЛ.

Как заполнять ведомости на выплату, если фактически была уплачена другая сумма зарплаты? Способ обхода есть — в расшифровке выплаты указать сумму корректировки без указания документа-основания:

Если к выплачиваемой сумме нет документа-основания, то такая выплата дохода не будет зафиксирована в отчетности 6-НДФЛ и сумма НДФЛ автоматически также не будет меняться.

При таком раскладе 1 раздел 6-НДФЛ будет заполнен автоматически суммами НДФЛ, исчисленными в документах начисления.

Часто на практике приходится с сталкиваться со следующими случаями, мешающими корректному заполнению 6-НДФЛ:В последних версиях 1С:ЗУП 3 представлено множество отчетов по проверке исчисленного, удержанного и уплаченного НДФЛ, в которых можно детализировать данные по сотрудникам и по документам-регистраторам.

- документы начисления и выплаты зарплаты формируются непоследовательно, нарушен хронологический порядок;

- документы часто пересчитываются/перезаполняются задним числом и без отмены проведения поздних документов;

- зарплата выплачивается всегда полностью, но ведомости часто корректируются и поэтому приходится в 6-НДФЛ исправлять суммы НДФЛ. В данном случае нужно понять: почему суммы ведомости корректируются, если зарплата всегда выплачивается полностью?

Для продвинутых пользователей: есть 3 регистра накопления — Взаиморасчеты с сотрудниками, Бухгалтерские взаиморасчеты с сотрудниками и Зарплата к выплате, обороты по которым за весь период учёта в программе по каждому сотруднику должны совпадать между собой.

- остатки невыплаченной зарплаты и/или неудержанного НДФЛ с прошлых периодов. Нередки случаи, когда после перехода на 1С:ЗУП 3.1 обнаружилось, что перенеслись непонятные остатки зарплаты и неудержанного НДФЛ. А выяснилось это, когда пришло время сдавать первый отчет в расчетном периоде из обновленной программы. Поиск ошибок по перенесенным данным как правило достаточно трудоемкий, поэтому если поиск таких расхождений не приводит к положительным результатам — обратитесь за помощью к специалистам 1С, т.к. категория дохода — Доходы, перенесенные из предыдущих редакций и документ-регистратор Перенос данных могут запутать ещё больше. Универсального ответа на данный вопрос нет.

Подведем итоги

6-НДФЛ в 1С:ЗУП в большинстве случаев заполняется корректно согласно законодательству. При любых отклонениях от ожидаемого результата необходимо помнить о порядке предоставления вычетов и категориях дохода, а также своевременно и корректно заполнять ведомости на выплату зарплаты.Ниже в таблице представлены особенности основных категорий дохода в качестве шпаргалки.

Категория дохода | |||

| Оплата труда | Прочие доходы от трудовой деятельности | Прочие доходы | |

| Примеры начислений | Оплата по окладу, Оплата по часовому тарифу, Сдельный заработок, Командировка, Ежемесячная премия, Районный коэффициент | Отпуск основной, Больничный за счет работодателя, Компенсация отпуска (Отпуск основной), Разовая премия, Дополнительный учебный отпуск (оплачиваемый) | Материальная помощь, Материальная помощь при рождении ребенка, Аренда автотранспорта, Доходы по лицензионным договорам |

| Дата получения дохода | Последний день месяца начисления дохода | Фактическая дата выплаты дохода | Фактическая дата выплаты дохода |

| Срок уплаты НДФЛ с дохода | Не позднее следующего дня выплаты дохода | Последний день месяца выплаты дохода | Не позднее следующего дня выплаты дохода |

| Применение вычетов | Вычет за текущий месяц применяется в месяце начисления дохода вне зависимости от даты выплаты. | При начислении дохода следует учитывать плановую дату выплаты дохода. Будет применяться вычет за текущий период и месяц, который входит в плановую дату выплаты дохода, при условии, что это первый доход месяца. | |

| Пример | Начислена зарплата за январь 31.01.2021 в размере 20000 руб., выплата — 10.02.2021. Категория дохода — оплата труда, Дата получения дохода 31.01.2021, сумма НДФЛ — 2600 руб. срок уплаты — 11.02.2021. | Начислены отпускные в размере 10100 руб. 22.02.2021, выплата — 24.02.2021. Категория дохода — Прочие доходы от трудовой деятельности, Дата получения дохода — 24.02.2021, Сумма НДФЛ — 1313 руб., срок уплаты — 01.03.2021 (последний день месяца — выходной). | Начислена материальная помощь 26.02.2021 в размере 5000 руб., выплата — 01.03.2021. Категория дохода — Прочие доходы, Дата получения дохода — 01.03.2021, Сумма НДФЛ — 130 руб. (вычет 4000 руб.), срок уплаты — 02.03.2021. |

Для просмотра ссылки необходимо нажать

Вход или Регистрация