Каршерингу нужны деньги на дальнейшее развитие, давайте посмотрим насколько выгодными выглядят вложения в облигации Делимобиль выпуска 001Р-05 .

Делимобиль (от юридического лица Каршеринг Руссия) запущен в 2015 году и сейчас работает в Москве, Санкт-Петербурге, Самаре, Тольятти, Нижнем Новгороде, Екатеринбурге, Новосибирске, Туле, Казани, Ростове-на-Дону, Сочи, Уфе и Перми.

Автопарк компании по итогам 2024 года достиг 31,7 тыс. машин.

Для обслуживания такого автопарка нужны собственные СТО, ведь к арендованные автомобили используются арендаторами по полной и очень часто ломаются, а иногда детали или комплектующие волшебным способом исчезают и компании приходится их восстанавливать.

Сеть СТО насчитывает 12 точек в тех же городах присутствия.

Количество зарегистрированных пользователей на конец 2024 года составило 11,2 млн. человек, количество активных пользователей в месяц по данным Каршеринг Руссия составляет 600 тыс. человек.

Дата размещения - 13.02.2025г.

Дата размещения - 13.02.2025г.

Дата погашения - 09.05.2026г., относительно короткое размещение менее чем на 1,5 года.

Дата погашения - 09.05.2026г., относительно короткое размещение менее чем на 1,5 года.

Объем выпуска - 1 000 000 000 рублей со стандартным номиналом в 1 000 рублей.

Объем выпуска - 1 000 000 000 рублей со стандартным номиналом в 1 000 рублей.

Размер купона - 26,5%. Относительно высокая доходность при текущем уровне ключевой ставки. Доходность к погашению составит 29,9%.

Размер купона - 26,5%. Относительно высокая доходность при текущем уровне ключевой ставки. Доходность к погашению составит 29,9%.

Выплата купонов - ежемесячная, первая выплата запланирована на 15.03.2025г.

Выплата купонов - ежемесячная, первая выплата запланирована на 15.03.2025г.

По выпуску не предусмотрены ни оферта, ни амортизация. Они в принципе и не нужны для такого короткого по срокам размещения.

По выпуску не предусмотрены ни оферта, ни амортизация. Они в принципе и не нужны для такого короткого по срокам размещения.

Выпуск Каршеринг Руссия-001Р-05 доступен для неквалифицированных инвесторов после прохождения тестирования.

Выпуск Каршеринг Руссия-001Р-05 доступен для неквалифицированных инвесторов после прохождения тестирования.

Компания активно расширяется, что находит место в выручке. За 1 полугодие 2024 года выручка Каршеринг Руссия выросла на 46% год к году до 12,7 млрд. рублей.

Компания активно расширяется, что находит место в выручке. За 1 полугодие 2024 года выручка Каршеринг Руссия выросла на 46% год к году до 12,7 млрд. рублей.

Показатель EBITDA достиг 2,9 млрд. рублей, увеличившись на 10% год к году. Рентабельность EBITDA составила 23% против 30% за I полугодие 2023 года.

Показатель EBITDA достиг 2,9 млрд. рублей, увеличившись на 10% год к году. Рентабельность EBITDA составила 23% против 30% за I полугодие 2023 года.

1 полугодие компания закрыла с чистой прибылью в размере 0,5 млрд. рублей, но при этом чистая прибыль год к году сократилась на 32% за счет роста расходов на обслуживание автопарка и обслуживание кредитов.

1 полугодие компания закрыла с чистой прибылью в размере 0,5 млрд. рублей, но при этом чистая прибыль год к году сократилась на 32% за счет роста расходов на обслуживание автопарка и обслуживание кредитов.

Чистый долг растет более быстрыми темпами, чем выручка. За 1 полугодие он вырос на 55% до 24,9 млрд. рублей. Показатель Чистый долг/EBITDA составил 3,7х, что говорит нам о высоком уровне долга, при этом компания продолжила наращивать долговые обязательства и во втором полугодии 2024 года.

Чистый долг растет более быстрыми темпами, чем выручка. За 1 полугодие он вырос на 55% до 24,9 млрд. рублей. Показатель Чистый долг/EBITDA составил 3,7х, что говорит нам о высоком уровне долга, при этом компания продолжила наращивать долговые обязательства и во втором полугодии 2024 года.

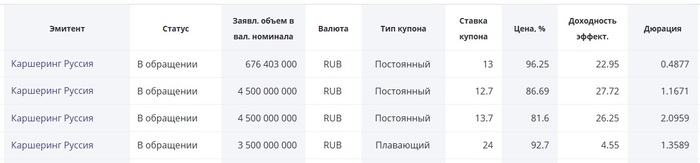

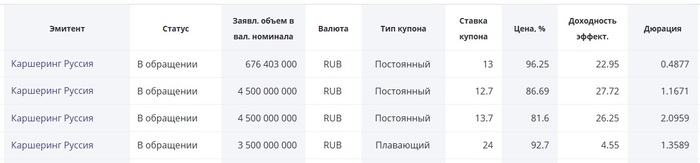

Облигационный долг на сегодня составляет 13,2 млрд. рублей суммарно по 4 выпускам облигаций.

Облигационный долг на сегодня составляет 13,2 млрд. рублей суммарно по 4 выпускам облигаций.

Рейтинговое агентство АКРА в январе 2025 года понизило кредитный рейтинг Делимобиля до A со стабильным прогнозом. Рейтинг был понижен из-за роста долговой нагрузки.

Рейтинговое агентство АКРА в январе 2025 года понизило кредитный рейтинг Делимобиля до A со стабильным прогнозом. Рейтинг был понижен из-за роста долговой нагрузки.

Для краткосрочного размещения выпуск выглядит вполне себе достойным, но стоит учесть риски высокой кредитной нагрузки. Доходность к погашению в размере практически 30% - достойный бонус для крупного эмитента.

Делимобиль (от юридического лица Каршеринг Руссия) запущен в 2015 году и сейчас работает в Москве, Санкт-Петербурге, Самаре, Тольятти, Нижнем Новгороде, Екатеринбурге, Новосибирске, Туле, Казани, Ростове-на-Дону, Сочи, Уфе и Перми.

Автопарк компании по итогам 2024 года достиг 31,7 тыс. машин.

Для обслуживания такого автопарка нужны собственные СТО, ведь к арендованные автомобили используются арендаторами по полной и очень часто ломаются, а иногда детали или комплектующие волшебным способом исчезают и компании приходится их восстанавливать.

Сеть СТО насчитывает 12 точек в тех же городах присутствия.

Количество зарегистрированных пользователей на конец 2024 года составило 11,2 млн. человек, количество активных пользователей в месяц по данным Каршеринг Руссия составляет 600 тыс. человек.

Что там по выпуску?

Что там по выпуску?

Что еще важно знать?

Что еще важно знать?

Для краткосрочного размещения выпуск выглядит вполне себе достойным, но стоит учесть риски высокой кредитной нагрузки. Доходность к погашению в размере практически 30% - достойный бонус для крупного эмитента.

Для просмотра ссылки необходимо нажать

Вход или Регистрация