Я не без очереди, я только спросить. Готовы поговорить о том, как одна частная клиника решила выпустить фикс, а не флоатер? Заходите, рассказывайте, какие симптомы.

Объём выпуска — 300 млн рублей. 3 года. Ориентир купона: 22–22,5% (YTM до 24,97%). С офертой call через 1,5 года, с амортизацией по 8,3% с 25 по 35 купоны и 8,7% при погашении. Купоны ежемесячные. Рейтинг BBB+ от НКР (июнь 2024).

Поликлиника ру — сеть из 11 многопрофильных медцентров в Москве. В группу компаний также входят 15 стоматологических клиник Зуб ру, собственная лаборатория, аптеки, служба помощи на дому, операционный блок, стационар, круглосуточный травмпункт, центр профилактических осмотров и клиника в Дубае.

Долг растёт. 189 млн в 2021, 207 млн в 2022 и 281 млн в 2023. Показатель Чистый долг / EBITDA на конец 2023 года составляет 1,5 — очень комфортно (1,4 в 2022, 0,6 в 2021). Показатель EBITDA / проценты к уплате 7,3 — снижается (8,6 в 2022, 22,6 в 2021), но всё равно на хорошем уровне. Выручка стабильна: по 1,9 млрд в 2022 и 2023. Чистая прибыль при этом в 2023 году выросла на 76% г/н до 157 млн.

Деньги клиника намерена направить на рефинансирование кредита, выданного связанной компании для приобретения и оснащения многопрофильного медицинского центра в Москве. Как следствие, к концу текущего года долговая нагрузка компании может увеличиться. Текущий долг чуть меньше планируемого выпуска.

Денежные средства компании покрывали её текущие обязательства на 90%, ликвидные активы — на 217%. В 2022–2023 годах компания поддерживала рентабельность по OIBDA на уровне около 12%, а рентабельность активов по чистой прибыли — около 10%. В 2024 году планируется сохранение этих показателей.

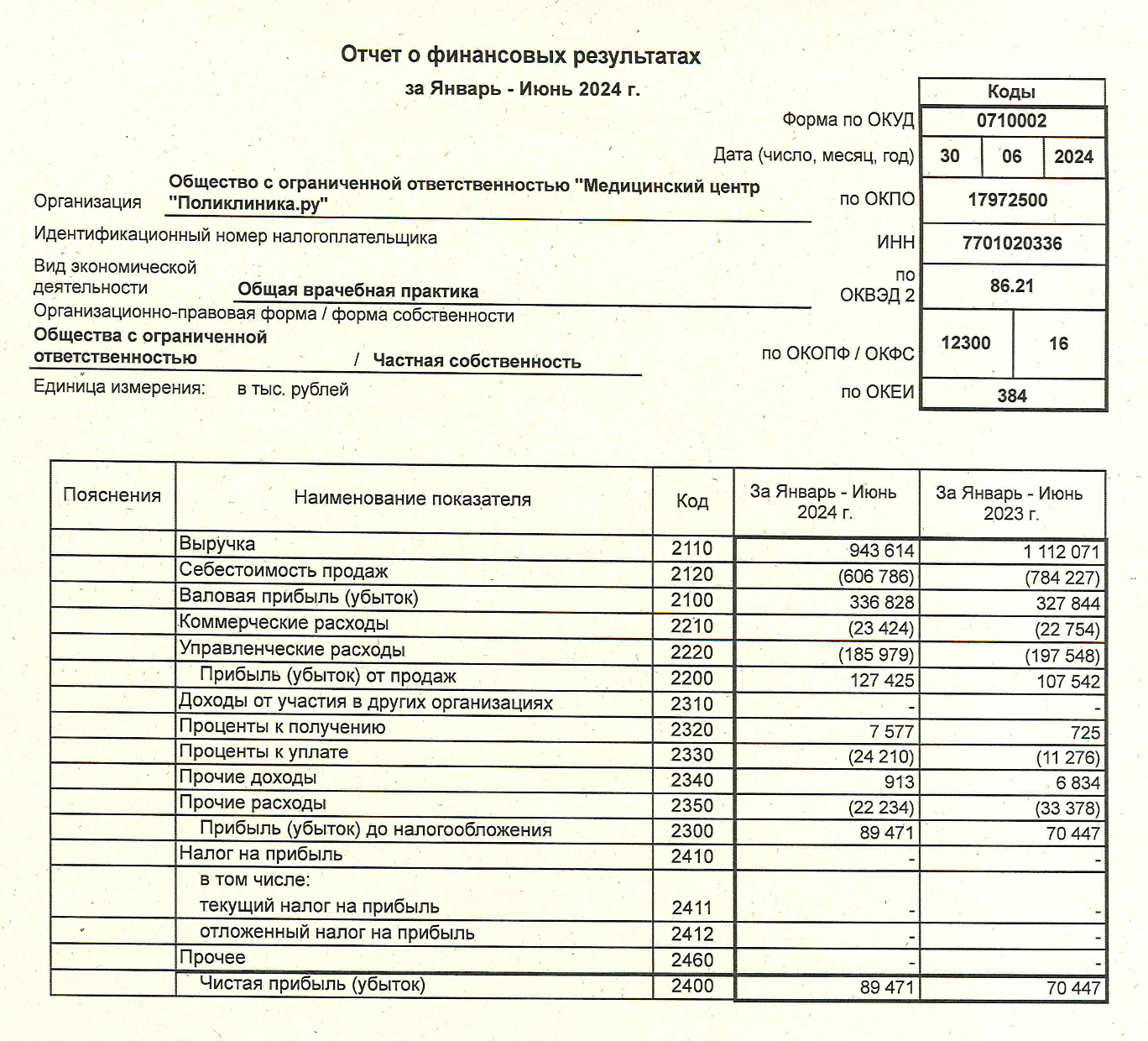

Выручка за 1П2024 составила 943 млн, по сравнению с 1П2023 снижение на 15%. Чистая прибыль выросла г/г на 27% и составила 89 млн. НКР писал, что в планах у клиники взять 1 млрд, но пока видим лишь 300 млн. Возможно, будут ещё другие выпуски, быть может, это проба пера перед IPO — узнаем. Но если 1 млрд сильно бы повлиял на нагрузку, 0,3 млрд выглядят намного легче.

Лично я однозначно буду участвовать. Из недостатков — амортизация при ожидании снижения ключа. Колл через полтора года — ну ок. Долговая нагрузка будет существенно выше, значит риски увеличиваются.

Объём выпуска — 300 млн рублей. 3 года. Ориентир купона: 22–22,5% (YTM до 24,97%). С офертой call через 1,5 года, с амортизацией по 8,3% с 25 по 35 купоны и 8,7% при погашении. Купоны ежемесячные. Рейтинг BBB+ от НКР (июнь 2024).

Поликлиника ру — сеть из 11 многопрофильных медцентров в Москве. В группу компаний также входят 15 стоматологических клиник Зуб ру, собственная лаборатория, аптеки, служба помощи на дому, операционный блок, стационар, круглосуточный травмпункт, центр профилактических осмотров и клиника в Дубае.

- Выпуск: Поликлиника.ру-БО-01

- Объём: 300 млн рублей

- Начало размещения: 26 сентября (сбор заявок до 26 сентября)

- Срок: 3 года

- Купонная доходность: до 22–22,5%

- Выплаты: 12 раз в год

- Оферта: да, call через 1,5 года

- Амортизация: да

Почему Поликлиника ру? Что там лечат?

Лечат по ДМС примерно всё, что можно вылечить, даже инвестиционный энурез, на ДМС-ников приходится 90% всей выручки. Собственно, страховые компании перечисляют денежки за лечение. 9% — платные услуги, 1% — ОМС. Рынок ДМС постепенно восстанавливается, это хорошо, тем более в Москве, где клиники и находятся. Впрочем, тут и конкуренция выше. Я, к примеру, пошёл бы в Медси. Стоит принять во внимание, что у Поликлиники ру есть ещё и Зуб ру, и другие сервисы.Долг растёт. 189 млн в 2021, 207 млн в 2022 и 281 млн в 2023. Показатель Чистый долг / EBITDA на конец 2023 года составляет 1,5 — очень комфортно (1,4 в 2022, 0,6 в 2021). Показатель EBITDA / проценты к уплате 7,3 — снижается (8,6 в 2022, 22,6 в 2021), но всё равно на хорошем уровне. Выручка стабильна: по 1,9 млрд в 2022 и 2023. Чистая прибыль при этом в 2023 году выросла на 76% г/н до 157 млн.

Деньги клиника намерена направить на рефинансирование кредита, выданного связанной компании для приобретения и оснащения многопрофильного медицинского центра в Москве. Как следствие, к концу текущего года долговая нагрузка компании может увеличиться. Текущий долг чуть меньше планируемого выпуска.

Денежные средства компании покрывали её текущие обязательства на 90%, ликвидные активы — на 217%. В 2022–2023 годах компания поддерживала рентабельность по OIBDA на уровне около 12%, а рентабельность активов по чистой прибыли — около 10%. В 2024 году планируется сохранение этих показателей.

Выручка за 1П2024 составила 943 млн, по сравнению с 1П2023 снижение на 15%. Чистая прибыль выросла г/г на 27% и составила 89 млн. НКР писал, что в планах у клиники взять 1 млрд, но пока видим лишь 300 млн. Возможно, будут ещё другие выпуски, быть может, это проба пера перед IPO — узнаем. Но если 1 млрд сильно бы повлиял на нагрузку, 0,3 млрд выглядят намного легче.

Лично я однозначно буду участвовать. Из недостатков — амортизация при ожидании снижения ключа. Колл через полтора года — ну ок. Долговая нагрузка будет существенно выше, значит риски увеличиваются.

Для просмотра ссылки необходимо нажать

Вход или Регистрация