Лизинга на бирже много от слова полно. А скоро обещают, что больше станет не только облигаций, но и акций. БЛ рассматривает возможность провести IPO, но пока продолжает размещать облигации. Смотрим новый флоатер от хорошо знакомой инвесторам лизинговой компании.

Объём выпуска — 3 млрд. 3 года. Ориентир купона: КС+2,5%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг AA- от Эксперт РА (февраль 2024) и A+ от АКРА (январь 2024).

Балтийский лизинг — одна из ведущих компаний лизингового рынка России, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса. Насчитывает 79 филиалов на территории всех федеральных округов РФ. Родом из СПб.

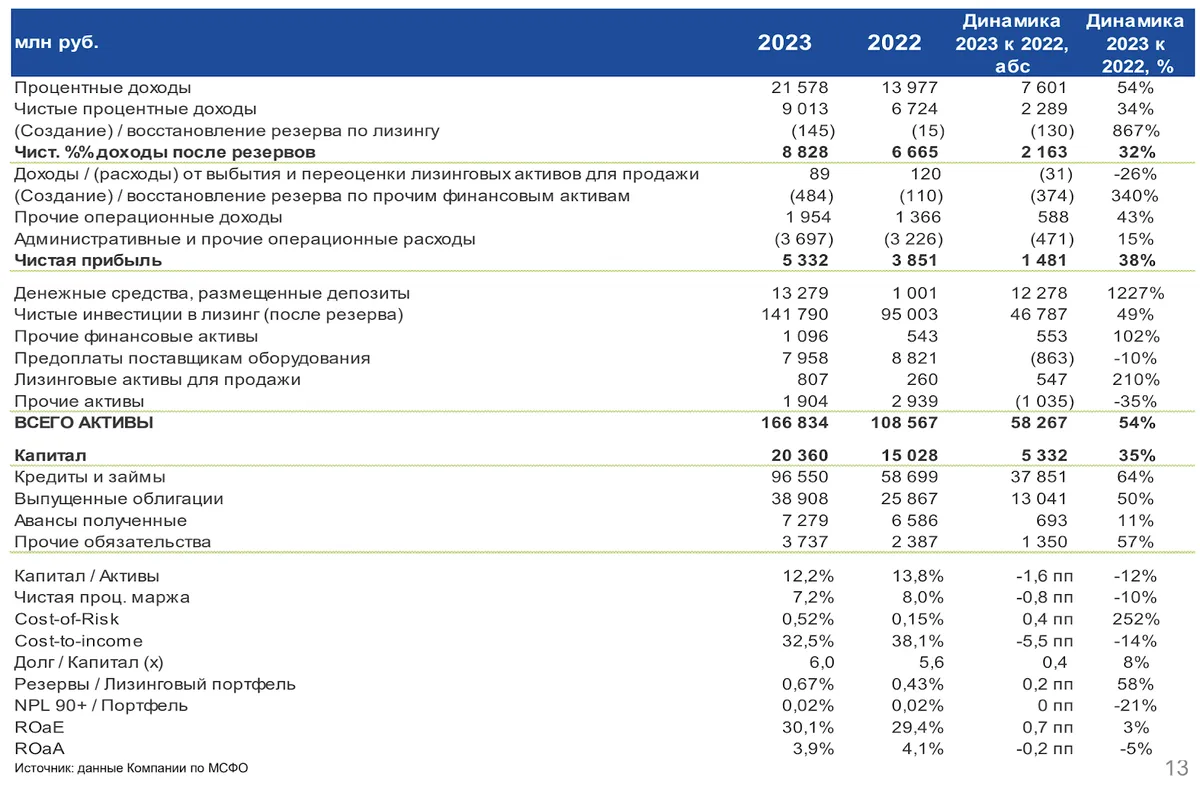

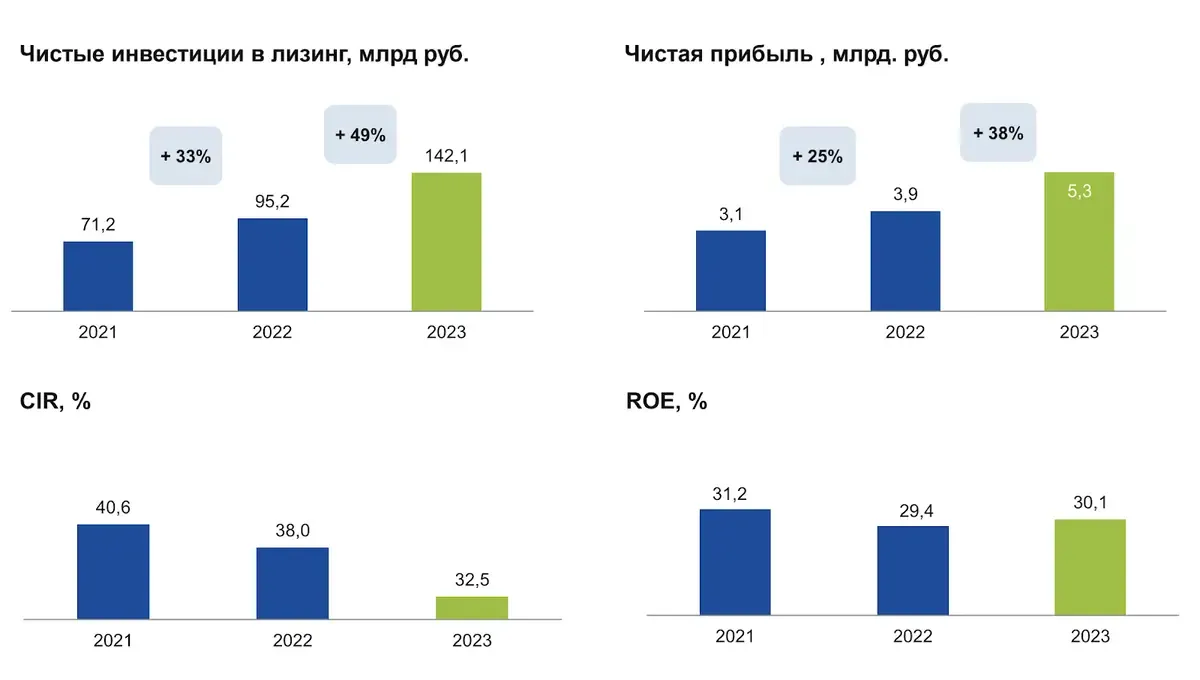

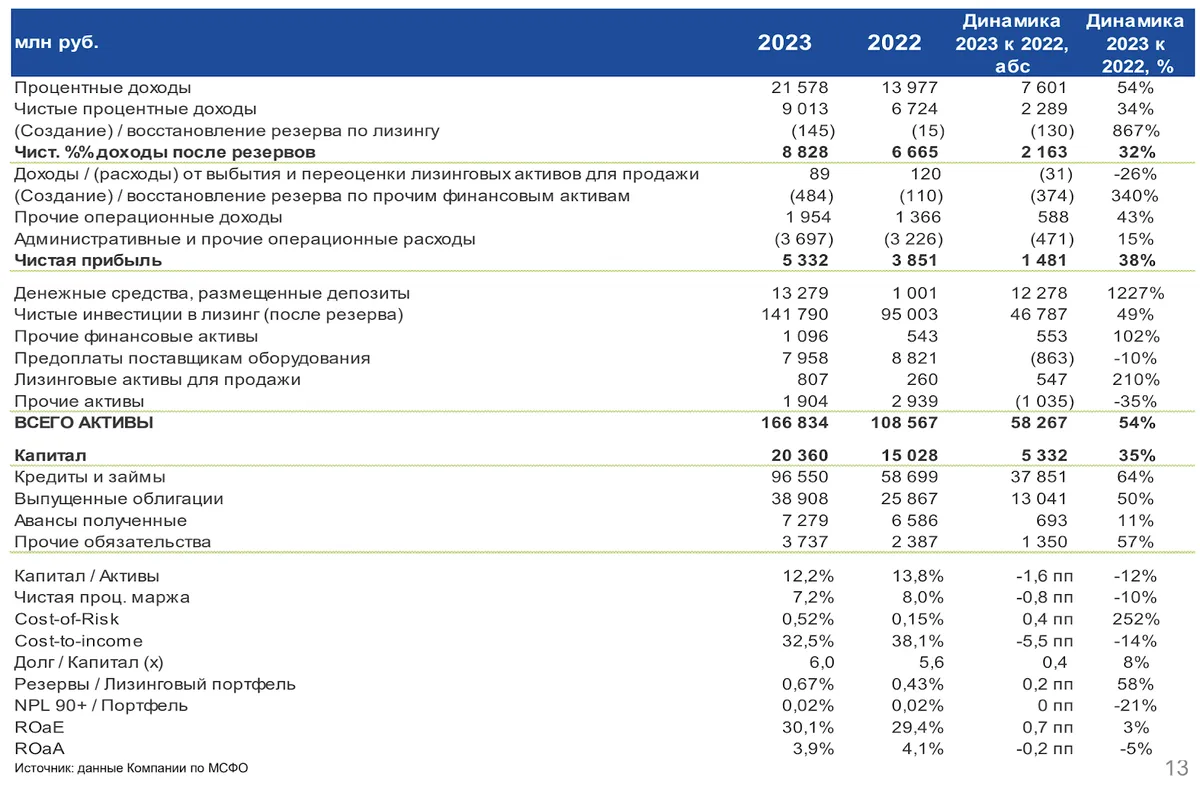

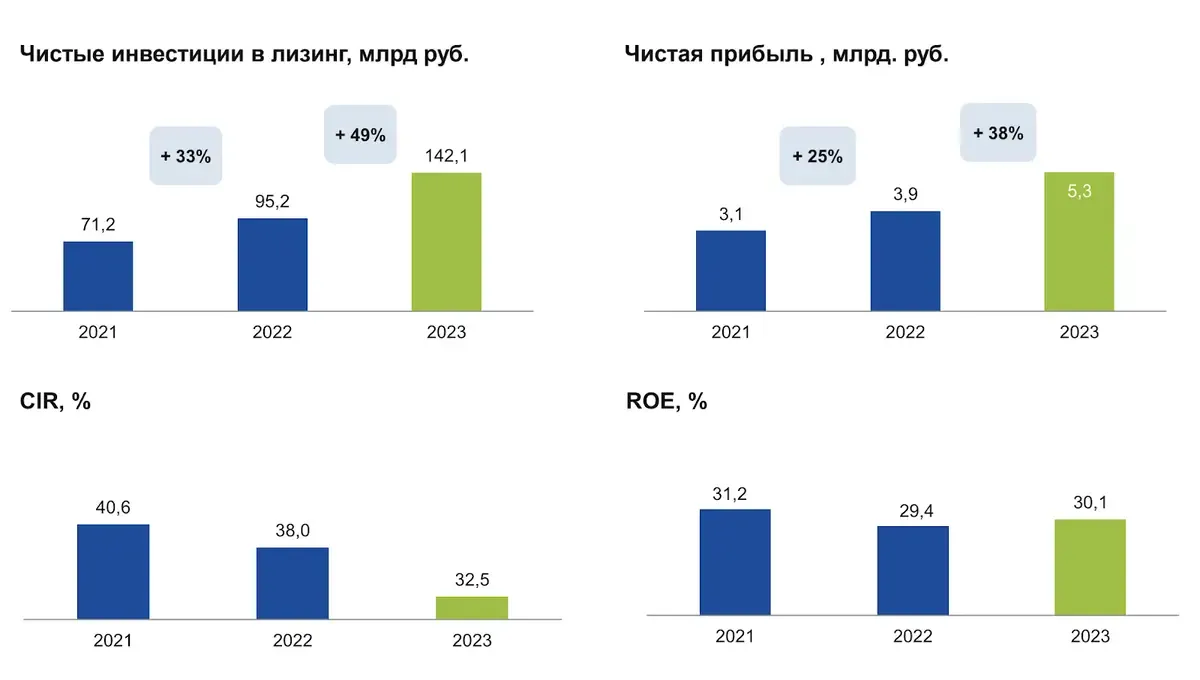

Компания сильно улучшила свои показатели в 2023 году, что прекрасно видно по МСФО. Чистая прибыль выросла на 38% до 8,82 млрд. Капитал вырос на 35% до 20,3 млрд. Процентные доходы выросли на 54% до 21,5 млрд.

Компания существует 34 года и занимает на данный момент 7 место в рейтинге лизинговых компаний. Лизинговый портфель составляет 142 млрд рублей. 65% — это различный автотранспорт, также в портфеле строительное, промышленное, лесное и т. п. оборудование. Чистые инвестиции в лизинг (ЧИЛ) растут хорошими темпами. В 2022 году рост на 33%, а в 2023 — на 49%. При этом ROE держится на уровне около 30%.

Оба агентства отмечают сильные позиции компании, высокую достаточность капитала и отличную рентабельность. Так и должно быть у одного из лидеров рынка. А поскольку это флоатер, при высоком ключе можно получать хорошие купоны, что вместе с высокой надёжностью делает выпуск крайне интересным. Неопределённость по развороту ДКП пока ещё присутствует, лучше фокусироваться на качественных эмитентах. Буду участвовать и наращивать долю флоатеров.

Объём выпуска — 3 млрд. 3 года. Ориентир купона: КС+2,5%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг AA- от Эксперт РА (февраль 2024) и A+ от АКРА (январь 2024).

Балтийский лизинг — одна из ведущих компаний лизингового рынка России, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса. Насчитывает 79 филиалов на территории всех федеральных округов РФ. Родом из СПб.

- Выпуск: Балтийский лизинг-БО-П11

- Объём: 3 млрд

- Начало размещения: 24 июня (сбор заявок до 19 июня)

- Срок: 3 года

- Купонная доходность: КС+2,5%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: нет

Почему Балтийский лизинг? Не проще дождаться IPO акций?

Можно и подождать, конечно. Тот же Европлан инвесторы приняли весьма позитивно. Думаю, что и БЛ, который не менее интересен, также примут хорошо. Но пока только бонды. В 2025 году, вероятно, будут и акции.

Компания сильно улучшила свои показатели в 2023 году, что прекрасно видно по МСФО. Чистая прибыль выросла на 38% до 8,82 млрд. Капитал вырос на 35% до 20,3 млрд. Процентные доходы выросли на 54% до 21,5 млрд.

Компания существует 34 года и занимает на данный момент 7 место в рейтинге лизинговых компаний. Лизинговый портфель составляет 142 млрд рублей. 65% — это различный автотранспорт, также в портфеле строительное, промышленное, лесное и т. п. оборудование. Чистые инвестиции в лизинг (ЧИЛ) растут хорошими темпами. В 2022 году рост на 33%, а в 2023 — на 49%. При этом ROE держится на уровне около 30%.

Оба агентства отмечают сильные позиции компании, высокую достаточность капитала и отличную рентабельность. Так и должно быть у одного из лидеров рынка. А поскольку это флоатер, при высоком ключе можно получать хорошие купоны, что вместе с высокой надёжностью делает выпуск крайне интересным. Неопределённость по развороту ДКП пока ещё присутствует, лучше фокусироваться на качественных эмитентах. Буду участвовать и наращивать долю флоатеров.

Для просмотра ссылки необходимо нажать

Вход или Регистрация